La fluctuation des taux de change est un phénomène quotidien. Du vacancier planifiant un voyage à l'étranger et se demandant quand et comment obtenir de la monnaie locale à l'organisation multinationale achetant et vendant dans plusieurs pays, l'impact d'une erreur peut être considérable. Si vous pensez que la monnaie et les taux de change ne concernent que les banquiers, il est temps de réfléchir à nouveau. Les risques de change affectent toutes les entreprises internationales.

Si vous pensez que la monnaie et les taux de change sont quelques choses dont seuls les banquiers doivent se préoccuper, détrompez-vous. De nombreuses entreprises sont exposées au risque de change, qu'elles soient conscientes ou non. Avec les récentes fluctuations sauvages des devises mondiales, le risque de change est de retour à l'ordre du jour pour les entreprises ayant des clients, des fournisseurs ou une production dans d'autres pays.

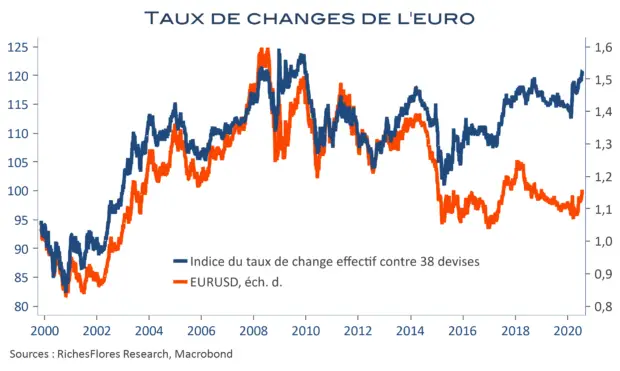

Avec la propagation du coronavirus, mars et avril ont entraîné des fluctuations spectaculaires des taux de change. Des réglementations strictes pour contenir l'épidémie ont freiné l'économie mondiale, provoquant une chute correspondante des prix du pétrole et des marchés boursiers.

Le marché cherche des valeurs refuges, se tournant vers le yen japonais, le dollar américain et le franc suisse. Les petites devises et les devises des matières premières ont souffert, notamment le NOK, le SEK, l'AUD, le NZD et les devises des marchés émergents, bien qu'une partie de la baisse de valeur se soit inversée depuis avril.

L'apprentissage clé est que si vous dirigez une entreprise qui génère des revenus à l'étranger ou a des coûts dans d'autres pays, vous êtes très probablement exposé au risque de change. Des événements hors de votre contrôle pourraient grignoter vos revenus et augmenter vos coûts.

Quelle est donc l'ampleur du problème de gestion des risques de change ?

Dans une enquête auprès de 200 directeurs financiers et de près de 300 trésoriers menée par HSBC et FT Remark, 70 % des directeurs financiers ont déclaré que leur entreprise avait subi une baisse des bénéfices au cours des deux années précédentes en raison d'un risque de change évitable et non couvert.

58 % des directeurs financiers des grandes entreprises ont déclaré que la gestion du risque de change est l'un des deux risques qui occupent actuellement la plus grande partie de leur temps ; et 51 % ont déclaré que FX est le risque auquel leur organisation est la moins bien équipée pour faire face.

Les fluctuations monétaires sont également une menace pour les petites et moyennes entreprises, mais selon l'étude de Nordea réalisée fin 2020, trop de PME sous-estiment leurs risques de change.

Les entreprises ayant un chiffre d'affaires supérieur à 2 millions d'euros et un niveau d'importation et d'exportations équitable déclarent avoir subi des pertes financières inattendues causées par les fluctuations monétaires pendant la pandémie de COVID-19. Cependant, près de la moitié des PME ne s'en sont pas protégées. L'enquête indique que les principaux obstacles à la gestion du risque sont liés au manque de temps et de savoir-faire.

D'un autre côté, la gestion de vos risques de change, peut apporter des avantages à votre entreprise :

- Protection de vos flux de trésorerie et de vos marges bénéficiaires

- Amélioration des prévisions financières et de la budgétisation

- Mieux comprendre comment les fluctuations des devises affectent votre bilan

- Augmentation de la capacité d'emprunt

Lorsque les taux de change fluctuent, les entreprises se précipitent pour éviter les pertes potentielles. Quels risques de change doivent-ils couvrir et comment ?

Les types de risque de change

Fondamentalement, les entreprises sont confrontées à trois types d'exposition au risque de change : l'exposition aux transactions, l'exposition à la conversion et l'exposition économique (ou opérationnelle). Nous les examinerons plus en détail ci-dessous.

Exposition aux transactions

Il s'agit du type le plus simple d'exposition au risque de change et, comme son nom l'indique, il résulte d'une transaction commerciale réelle en devise étrangère. L'exposition se produit, par exemple, en raison de la différence de temps entre le droit de recevoir de l'argent d'un client et la réception physique effective de l'argent ou, dans le cas d'un créditeur, le temps entre la passation de la commande et le règlement de la facture.

Exemple : Une entreprise américaine souhaite acheter un équipement et, après avoir reçu des devis de plusieurs fournisseurs (nationaux et étrangers), a choisi d’acheter en euros auprès d'une entreprise en Allemagne. L'équipement coûte 100 000 € et au moment de la commande, le taux de change €/$ est de 1,1, ce qui signifie que le coût pour l'entreprise en USD est de 110 000 $.

Trois mois plus tard, à l'échéance de la facture, le $ s'est affaibli et le taux de change €/$ est désormais de 1,2. Le coût pour l'entreprise du règlement des mêmes 100 000 € à payer est désormais de 120 000 $. L'exposition à la transaction a entraîné un coût supplémentaire inattendu pour l'entreprise de 10 000 $ et peut signifier que l'entreprise aurait pu acheter l'équipement à un prix inférieur auprès de l'un des autres fournisseurs.

Exposition à la traduction

Il s'agit de la conversion ou de la conversion des états financiers (tels que le compte de résultat ou le bilan) d'une filiale étrangère de sa devise locale dans la devise de présentation de la société mère. Cela se produit parce que la société mère a des obligations de déclaration envers les actionnaires et les régulateurs qui l'obligent à fournir un ensemble de comptes consolidés dans sa devise de présentation pour toutes ses filiales.

Dans la continuité de l'exemple ci-dessus, supposons que l'entreprise américaine décide de créer une filiale en Allemagne pour fabriquer des équipements. La filiale présentera ses états financiers en euros et la société mère américaine traduira ces états en USD.

L'exemple ci-dessous montre la performance financière de la filiale dans sa devise locale, l'euro. Entre la première et la deuxième année, elle a augmenté ses revenus de 10 % et atteint une certaine productivité pour limiter les augmentations de coûts à seulement 6 %. Cela se traduit par une augmentation impressionnante de 25 % du revenu net. Cependant, en raison de l'impact des fluctuations des taux de change, la performance financière est très différente dans la devise de présentation de la société mère, l'USD.

Au cours de la période de deux ans, dans cet exemple, le dollar s'est renforcé et le taux de change €/$ est passé d'une moyenne de 1,2 l'année 1 à 1,05 l'année 2. La performance financière en USD semble bien pire. Le chiffre d'affaires serait en baisse de 4% et le résultat net, tout en continuant à progresser, n'est en hausse que de 9% au lieu de 25%.

Exposition économique (ou opérationnelle)

Ce dernier type de risque de change est causé par l'effet de fluctuations de change imprévues et inévitables sur les flux de trésorerie futurs et la valeur marchande d'une entreprise, et est de nature à long terme. Ce type d'exposition peut avoir un impact sur les décisions stratégiques à plus long terme, telles que l'endroit où investir dans la capacité de fabrication.

Dans mon expérience hongroise mentionnée au début, l'entreprise pour laquelle je travaillais a transféré de grandes quantités de capacité des États-Unis vers la Hongrie au début des années 2000 pour profiter de coûts de fabrication plus faibles. Il était plus économique de fabriquer en Hongrie puis de réexpédier le produit aux États-Unis. Cependant, le forint hongrois s'est ensuite considérablement renforcé au cours de la décennie suivante et a anéanti bon nombre des avantages en termes de coûts prévus.

Les variations des taux de change peuvent grandement affecter la position concurrentielle d'une entreprise, même si elle n'opère pas ou ne vend pas à l'étranger. Par exemple, un fabricant de meubles américain qui ne vend que localement doit encore faire face à des importations en provenance d'Asie et d'Europe, qui peuvent devenir moins chères et donc plus compétitives si le dollar s'apprécie nettement.

5 étapes pour gérer le risque de change de votre entreprise

Comprendre où et comment les fluctuations monétaires affectent les flux de trésorerie d'une entreprise n'est pas simple. De nombreux facteurs différents, des tendances macroéconomiques au comportement concurrentiel au sein des segments de marché, déterminent comment les taux de change affectent les flux de trésorerie dans une entreprise donnée.

1. Passez en revue votre cycle d'exploitation

Passez en revue le cycle d'exploitation de votre entreprise pour savoir où le risque de change existe. Cela vous aidera à déterminer la sensibilité de votre marge bénéficiaire aux fluctuations des devises.

2. Acceptez que vous ayez des flux de devises uniques

Chaque entreprise est unique et cela se reflète dans vos flux monétaires, mais aussi dans la structure de vos actifs et passifs. Il est essentiel de comprendre que les fluctuations des devises peuvent avoir un impact et que la décision de se couvrir ou non n’est pas aussi simple qu’un lancer de dés.

3. Décidez quelles règles vous souhaitez appliquer à votre gestion des risques de change - et respectez-les

Une politique de change efficace commence par une compréhension claire des objectifs financiers de l'entreprise et de l'effet potentiel que les variations des taux de change pourraient avoir sur eux : si les entrées et sorties de trésorerie opérationnelles sont dans des devises différentes, les variations des taux de change peuvent compromettre l'EBITDA de l'entreprise ciblée.

Si les actifs et les passifs sont dans des devises différentes, la réévaluation de ces actifs avec de nouveaux taux de change pourrait compromettre le résultat net du P&L ou les objectifs de ratio de fonds propres. La politique de gestion des risques de change garantit que, quels que soient les objectifs financiers, les risques de change susceptibles de compromettre ces objectifs sont systématiquement surveillés et atténués.

4. Gérez votre exposition au risque de change

Surtout lorsqu'il s'agit de produits physiques, il y a un décalage entre la prise de décisions commerciales et l'observation des effets de ces décisions sur le compte bancaire de l'entreprise. Pendant ce laps de temps, les commandes d'achat et de vente sont négociées, les matériaux expédiés dans le monde entier et les biens fabriqués, stockés et livrés.

Article lire: Tout savoir sur la volatilité des cours sur le marché boursier

Parallèlement à ce processus physique, les factures sont envoyées, examinées, approuvées et finalement payées. Pendant ce temps, les devises s'apprécient et se déprécient. Si les coûts des matériaux et de fabrication sont dans une devise différente des recettes de vente, ces fluctuations des taux de change peuvent facilement effacer les marges de vente que l'entreprise a utilisées comme base pour sa prise de décision initiale.

Les instruments financiers peuvent contribuer à atténuer cette incertitude qui compromet les objectifs financiers de l'entreprise. C'est ce qu'on appelle la couverture, et cela garantit que les taux de change affectant les soldes des comptes bancaires de l'entreprise ne sont pas trop différents de ceux utilisés dans sa prise de décision.