Comment bien gérer mon patrimoine? Optimiser la gestion de son patrimoine est essentiel pour sécuriser son avenir financier et mener à bien ses projets personnels. Que vous disposiez de peu ou au contraire de nombreux actifs, il est primordial de bien les organiser, les faire fructifier et anticiper leur transmission future.

Pourtant, entre les produits financiers complexes, la fiscalité changeante et les aléas de la vie, il n’est pas toujours évident de s’y retrouver. Beaucoup se sentent démunis et repoussent ainsi ce travail pourtant crucial sur leur situation patrimoniale globale. A travers cet article rédigé avec des professionnels du conseil patrimonial, je souhaite vous donner des clés pratiques pour y voir plus clair. Nous aborderons ensemble comment analyser sereinement votre situation actuelle, définir vos objectifs à moyen et long terme, ainsi que mettre en place les stratégies adaptées pour les atteindre.

Mon objectif est de vous permettre d’appréhender plus sereinement la gestion de votre patrimoine, afin que celui-ci soit un vrai levier pour concrétiser vos projets. Suivez le guide pour devenir enfin l’acteur éclairé de votre avenir financier !

🥀 Protéger son patrimoine contre les risques liés à la santé

La survenance d’un problème grave de santé, d’un accident ou d’un décès prématuré dans une famille peut mettre à mal l’équilibre financier avec des répercussions lourdes sur le patrimoine. Entre les pertes de revenus liées à l’arrêt de travail et les dépenses de soins, l’impact est considérable si l’on n’a pas su se prémunir. Voici les différents contrats permettant de se protéger son patrimoine face aux aléas de santé.

✔️ L’assurance dépendance

L’assurance dépendance est un type d’assurance privée qui permet de se prémunir contre le risque de perte d’autonomie. Elle fonctionne sur le principe d’une rente versée à la personne dépendante pour lui permettre de financer les aides nécessaires au maintien à domicile ou en établissement spécialisé.

L’assurance dépendance permet de se prémunir contre les conséquences financières de la perte d’autonomie. Si vous devenez dépendant, l’assureur prend en charge tout ou partie des dépenses alors nécessaires : frais d’aide à domicile, placement en établissement spécialisé, adaptation du logement, etc. Des indemnités journalières sont également prévues. Ce contrat couvre le reste à charge une fois les aides publiques déduites.

Outre le niveau de dépendance garanti, étudiez attentivement le cahier des charges de l’assurance dépendance : montant du capital ou de la rente prévus, franchise éventuelle, conditions de revalorisation, modalités de mise en jeu des garanties…

Certains contrats proposent une prestation d’assistance pour coordonner les intervenants. Comparez aussi votre couverture actuelle à celles du conjoint et des ascendants. L’assurance dépendance doit être choisie avec soin pour une protection complète.

✔️L’assurance décès

Le contrat d’assurance décès, aussi appelé assurance vie décès, garantit le versement d’un capital prédéfini aux bénéficiaires en cas de décès de l’assuré. Ce capital permet aux proches de faire face aux frais d’obsèques et de succession, et de compenser la perte de revenus. Le montant doit être fixé en fonction des besoins réels des bénéficiaires et du patrimoine existant.

La désignation des bénéficiaires est cruciale dans le contrat d’assurance décès. Pensez à la mettre à jour régulièrement en cas de changement de situation familiale. Vous pouvez opter pour un bénéficiaire unique ou divisé le capital entre plusieurs personnes. Une clause de réversibilité permet de redistribuer le capital au décès du conjoint par exemple. Il est recommandé d’articuler finement l’assurance décès avec un contrat obsèques. Ce dernier permettra de financer directement les frais d’obsèques, le capital décès revenant alors aux proches pour compenser la perte de revenus sans grever la succession.

Désignez un proche de confiance comme bénéficiaire du contrat obsèques pour gérer les funérailles comme vous le souhaitez. Une stratégie optimale consiste à couvrir les obsèques via un contrat dédié, puis de garantir le surplus pour les héritiers.

✔️ La garantie obsèques

Le contrat obsèques ou assurance obsèques permet de constituer un capital qui sera versé au moment du décès pour financer directement les funérailles selon vos volontés. Cela évite à la famille d’avancer les fonds dans l’urgence. Les sommes épargnées fructifient en plus généralement sur un fonds en euros sécurisé. Ce contrat obsèques apporte donc une vraie sérénité.

Il existe deux formules : le capital obsèques qui verse une somme globale aux bénéficiaires pour organiser librement les obsèques. Ou le contrat obsèques qui garantit la prise en charge du coût des obsèques jusqu’à un plafond chez un partenaire. Dans les deux cas, le pré-financement sécurise cet aspect. Pour choisir le montant, estimez précisément le budget nécessaire pour vos funérailles idéales. Aborder la question des obsèques n’est jamais facile. Pourtant, il est sage de préparer cela à l’avance pour éviter les prises de décision dans l’urgence émotionnelle. Faites part à votre famille de vos volontés précises : type de cérémonie, lieu d’inhumation, avis d’obsèques, fleurs…

✔️ L’assurance maladie complémentaire

L’assurance maladie est un système de protection sociale qui permet la prise en charge totale ou partielle des dépenses de santé. Elle peut être compléter par des assurances santé privées ou mutuelles. Elle constitue cependant le pilier de la prise en charge des dépenses de santé. La complémentaire santé prend en charge les soins et dépenses de santé non remboursés par la Sécurité Sociale : dépassements d’honoraires, forfait journalier hospitalier, prothèses dentaires, ostéopathie…

Elle permet d’éviter l’avance de frais. Analysez bien le tableau de garanties : taux de remboursement selon les postes, plafonds éventuels, franchises… Choisissez des garanties étendues pour une couverture complète.Privilégiez des formules incluant le remboursement des dépassements d’honoraires en secteur non conventionné, la prise en charge de la chambre particulière, le forfait maternité ou encore des garanties pools spécifiques.

✔️ La garantie perte de revenus

La garantie perte de revenus vous assure un revenu de remplacement en cas d’arrêt de travail pour maladie ou accident. Elle compense la baisse de salaire due à l’incapacité ou l’invalidité. Vérifiez les délais de carence, revenu assuré, types d’arrêt couverts, et la non déchéance en cas d’invalidité permanente notamment. Ce filet de sécurité financier est indispensable en cas d’arrêt prolongé.

Il est possible de maintenir cette garantie après le départ à la retraite. Les accidents de la vie n’épargnent personne ! La rente invalidité constituera un complément de revenu bienvenu en cas de problème grave survenant à l’âge avancé. Les cotisations sont minimes au regard de la protection apportée. Ne résiliez pas trop vite votre assurance perte de revenus en prévision de la retraite. Les aléas de santé n’ont pas d’âge.

✔️ L’assurance emprunteur

L’assurance emprunteur est un contrat d’assurance qui permet de garantir le remboursement d’un prêt immobilier ou à la consommation en cas de survenance de certains événements. Obligatoire pour tout crédit immobilier, l’assurance emprunteur rembourse le prêt en cas de décès ou d’invalidité de l’assuré. Cette garantie évite que la dette ne pèse sur les proches. Analysez bien le TEG avec et sans assurance pour comparer les offres.

Le questionnaire de santé s’oriente sur le taux individualisé. Revoyez la couverture à la hausse des prêts pour une protection plus forte. Prenez le temps de comparer les contrats proposés par la banque et par les compagnies d’assurance. Les tarifs diffèrent sensiblement selon les garanties et options incluses. Étudiez en détail les conditions générales de l’assurance emprunteur. Outre le décès, assurez-vous que l’invalidité, l’incapacité et la perte d’emploi sont également couvertes. Vérifiez les clauses de rechute et récidive qui évitent la déchéance du contrat.

🥀 Protéger mon patrimoine contre l’inflation

Avec l’inflation, les prix des biens et des services augmentent, ce qui peut avoir un impact sur votre épargne et votre pouvoir d’achat. Si vous ne prenez pas de mesures pour protéger votre patrimoine, vous risquez de perdre de la valeur au fil du temps. Cela peut rendre plus difficile la réalisation de vos objectifs financiers à long terme.

✔️ Les effets délétères de l’inflation sur l’épargne

Un taux d’inflation élevé comme celui que nous connaissons actuellement a un impact très négatif sur l’épargne si aucune mesure n’est prise pour s’en prémunir. En effet, avec la hausse généralisée des prix, notre pouvoir d’achat diminue année après année si nos liquidités sur le compte en banque ne rapportent rien ou très peu.

Avec un taux d’inflation de 5% comme actuellement, 100 € placés sans rendement sur un compte seraient équivalents à seulement 95 € en pouvoir d’achat l’année suivante. La valeur réelle de notre épargne disponible s’érode ainsi inexorablement. C’est pour cette raison qu’il est crucial de faire fructifier son épargne via des placements offrant a minima un rendement égal au niveau de l’inflation. Dans le cas contraire, nous appauvrissons chaque année un peu plus alors même que nous constituons une cagnotte en euros courants sur nos comptes. Un véritable paradoxe qu’il convient d’enrayer rapidement ! : ,L’inflation agit tel un parasite qui se nourrit de la valeur de notre épargne. Voilà pourquoi des solutions existent pour contrer ce fléau, que nous détaillerons dans un second temps.

✔️ L’immobilier locatif, valeur refuge éprouvée

Vous devrez apprendre à gérer une propriété immobilière. Face à la menace de l’inflation, l’immobilier locatif fait figure de valeur refuge éprouvée pour protéger son pouvoir d’achat. En effet, cet investissement présente plusieurs avantages non négligeables dans la conjoncture actuelle. Tout d’abord, les loyers sont intrinsèquement indexés sur l’inflation. Chaque année, ils sont réévalués sur la base de l’Indice de Référence des Loyers qui suit la hausse des prix à la consommation. Vos revenus locatifs progressent donc naturellement au même rythme que l’inflation, protégeant votre pouvoir d’achat.

Par ailleurs, le marché immobilier est structurellement déficitaire. La demande est très supérieure à l’offre, en particulier dans certains marchés tendus comme les grandes métropoles. Votre bien se revendra et se relouera ainsi facilement, offrant une sécurité à long terme. Enfin, les taux d’emprunt immobilier restent encore modérés et constituent un effet de levier intéressant pour se constituer un patrimoine. L’endettement raisonnable dans la pierre demeure une stratégie gagnante par temps d’inflation.

✔️ L’or, une protection efficace des crises

L’or a longtemps été considéré comme un refuge financier et une protection efficace contre les crises économiques, notamment l’inflation. En période d’inflation, la valeur des devises a tendance à diminuer, ce qui peut éroder le pouvoir d’achat des investisseurs. Cependant, l’or maintient généralement sa valeur intrinsèque au fil du temps, ce qui en fait un actif attractif pour protéger son patrimoine.

La principale raison derrière la résilience de l’or face à l’inflation réside dans sa nature tangible et limitée. Contrairement aux devises fiduciaires, qui peuvent être imprimées en quantités illimitées par les autorités monétaires, l’or est un métal précieux qui ne peut pas être reproduit de manière artificielle en grande quantité. Sa rareté et sa demande constante en font un actif tangible qui conserve sa valeur à travers les cycles économiques.

De plus, l’or est souvent perçu comme une forme de monnaie universelle, ce qui signifie qu’il conserve sa valeur à l’échelle mondiale. Les investisseurs cherchent souvent à allouer une partie de leur portefeuille à l’or comme une stratégie de diversification, offrant une protection potentielle contre l’inflation et les fluctuations des marchés financiers. En période d’incertitude économique, l’or agit souvent comme une valeur refuge, attirant les investisseurs cherchant à préserver leur patrimoine.

✔️ Restez investi à long terme

En cas de poussée inflationniste, l’erreur serait de céder à la panique et de vendre toutes vos participations. Au contraire, il est recommandé de rester investi sur le long terme pour profiter du redressement des marchés.

Le principal écueil est de sortir de ses placements au pire moment, sous le coup de l’émotion. Conservez vos actifs, la situation finira par se stabiliser. Avec ces solutions adaptées, vous pourrez traverser plus sereinement cette période agitée. Votre patrimoine en sortira consolider.

🥀 Protéger mon patrimoine en cas de divorce

Que devient mon patrimoine en cas de divorce ? Le divorce représente toujours un traumatisme sur le plan affectif. Mais il peut également avoir des répercussions complexes sur le plan matériel et financier selon le régime matrimonial. Vous serez ainsi mieux armé pour aborder sereinement cette épreuve également délicate sur le plan matériel.

✔️Le partage des biens immobiliers après le divorce

En cas de divorce, la première interrogation porte souvent sur le devenir du logement familial et des autres biens immobiliers communs. Tout dépend en réalité du régime matrimonial choisi lors du mariage. Dans le régime de la communauté, les biens achetés pendant le mariage sont considérés juridiquement comme possessions communes du couple, appartenant pour moitié à chaque époux.

Donc en cas de divorce sous ce régime, les biens immobiliers acquis conjointement pendant l’union sont partagés à parts strictement égales. Chaque ex-conjoint reçoit 50% de la valeur du ou des biens concernés. A contrario, dans le régime de la séparation de biens, aucun partage n’a lieu en cas de divorce. Chaque époux reste propriétaire exclusif des biens immobiliers acquis avant et pendant le mariage. Ainsi, si le logement familial a été acheté par l’un des conjoints avant le mariage, ce bien lui revient dans son intégralité en cas de divorce. Il n’y a aucune distinction entre les possessions antérieures et postérieures à l’union.

✔️ Le partage de l’épargne et des placements financiers

Au-delà de l’immobilier, le divorce pose également la question du partage de l’épargne placée sur les comptes bancaires ainsi que des différents placements financiers comme l’assurance vie. Et là encore, tout dépend du régime matrimonial initial. Dans le cadre d’une communauté de biens, les sommes placées sur des comptes joints et les contrats d’assurance vie souscrits au nom des deux membres du couple sont considérés comme un patrimoine commun.

Ainsi, en cas de divorce, les soldes des comptes bancaires communs sont partagés à parts strictement égales, quel que soit celui des conjoints qui a réellement abondé ces comptes. Chacun reçoit 50% des montants disponibles.

Sous le régime de la séparation de biens, point de partage concernant l’épargne et les placements : chaque époux reste propriétaire exclusif des comptes bancaires et contrats qu’il détient, qu’ils aient été constitués avant ou pendant le mariage. Chacun conserve donc l’intégralité de son épargne personnelle, les soldes de ses comptes individuels, ses contrats d’assurance vie, son PEA, ses investissements boursiers… Il n’y a aucune distinction entre les avoirs antérieurs et postérieurs au mariage.

✔️ La question complexe du partage des retraites après le divorce

Le divorce a également des répercussions importantes sur les pensions et rentes de retraites des ex-époux. Les règles sont assez complexes, mais il est primordial de bien les connaître pour défendre ses intérêts. Dans certaines conditions, un ex-conjoint peut en effet avoir droit à une partie de la pension de retraite de son ancien partenaire s’il est dans une situation financière plus fragile. Ce n’est pas systématique : il faut réunir plusieurs critères et en faire expressément la demande.

Pour pouvoir toucher une partie de la retraite de son ex-conjoint, il faut remplir toutes les conditions suivantes :

- Avoir été marié pendant au moins 2 ans avant le divorce ;

- Ne pas s’être remarié après le divorce ;

- Être âgé d’au minimum 62 ans ou 60 ans en cas d’inaptitude au travail ;

- Justifier de ressources personnelles inférieures à un plafond fixé à 21 526 € par an. Ce plafond est majoré en cas d’enfants à charge.

Si toutes ces conditions sont satisfaites, vous pouvez demander votre part de réversion du vivant de votre ex-conjoint. Après son décès, vous pourrez également prétendre à la pension de réversion classique des veufs et veuves.

✔️ Le rôle primordial de la prestation compensatoire

Lors d’un divorce, les juges peuvent décider d’octroyer une prestation compensatoire à l’un des ex-conjoints, pour compenser une disparité trop importante dans les conditions de vie respectives après la rupture. Cette compensation est accordée par le juge au conjoint considéré comme le plus fragile financièrement suite au divorce, pour éviter une trop grande précarité. Les conditions d’obtention sont :

- Un divorce prononcé judiciairement (donc hors divorce par consentement mutuel) ;

- Une différence significative de niveau de vie après le divorce ;

- Une capacité contributive de l’autre conjoint pour la financer.

Ce n’est pas un dû automatique : il faut expressément la réclamer auprès du juge aux affaires familiales.

✔️ Les pensions alimentaires pour les enfants du couple

Outre la prestation compensatoire, le divorce implique également le versement de pensions alimentaires pour subvenir aux besoins des enfants, quel que soit le régime matrimonial. Cette obligation perdure tant que l’enfant n’est pas pleinement autonome. Le montant est fixé selon les ressources de chacun des parents et les besoins de l’enfant. Il est possible de prévoir un versement direct entre les parents ou une prise en charge par la CAF, surtout si le débiteur ne règle pas.

Les charges exceptionnelles (frais médicaux, scolarité…) sont partagées en proportion des revenus de chaque parent. Là encore, en cas de situation conflictuelle, le juge tranchera en fonction de l’intérêt de l’enfant et du niveau de vie antérieur du ménage.

✔️ Optimiser sa fiscalité patrimoniale après le divorce

Le divorce entraîne parfois un transfert d’avoirs d’un ex-conjoint à l’autre dans le cadre du partage. D’un point de vue fiscal, il est possible d’optimiser ces transferts. Si des biens immobiliers communs sont cédés dans le cadre du divorce, chaque conjoint pourra bénéficier des abattements fiscaux pour durée de détention sur sa quote-part. Un avantage à ne pas négliger en cas de revente d’un bien suite au divorce, d’autant plus si sa valeur a beaucoup augmenté.

Si le divorce implique le rachat de titres financiers détenus en commun, il est possible d’étaler sa plus-value imposable sur plusieurs années. Concrètement, la plus-value réalisée lors de la cession des titres à l’ex-conjoint est gelée fiscalement. Elle ne sera taxée que l’année où les fonds seront effectivement retirés. Cette technique permet d’amoindrir le montant à déclarer chaque année. À étudier au cas par cas selon les montants en jeu.

✔️ Optimiser son budget après le divorce

Une fois le divorce prononcé et le partage des biens effectués, il est essentiel de rééquilibrer son budget personnel pour maintenir son niveau de vie. Après des années de vie commune, le divorce implique automatiquement une baisse de revenus. Il faut adapter son train de vie pour ne pas être pris de court :

- Réduire certaines dépenses contraintes (logement, voiture, abonnements…)

- Trouver des revenus complémentaires si possible

- Puiser de façon mesurée dans son épargne

Anticipez les principaux postes de dépenses à réviser. Et faites-vous aider par un conseiller financier au besoin. Si le divorce vous a attribué un capital issu de la vente d’un bien commun, placez-le intelligemment. Privilégiez des placements prudents, disponibles à tout moment pour compléter vos revenus.

🥀 Les erreurs de gestion de patrimoine à éviter

Optimiser la gestion de son patrimoine personnel est un exercice exigeant. Entre les nombreux placements possibles, l’évolution erratique des marchés et une fiscalité complexe, il n’est pas toujours évident de faire les bons choix. Pourtant, certaines erreurs de gestion de patrimoine reviennent fréquemment et viennent grever les performances ou accroître le risque de votre portefeuille.

✔️ Se focaliser excessivement sur les rendements à court terme

Lorsque l’on s’intéresse à un placement, le rendement affiché est bien entendu un critère primordial. Cependant, une erreur courante est de se focaliser uniquement sur le rendement immédiat ou à 1-2 ans. Or, pour faire fructifier son patrimoine sur le long terme, il est bien préférable de s’intéresser à la rentabilité à 5, 10 ou 20 ans. Les placements avec les meilleurs rendements initiaux sont aussi souvent les plus risqués sur le long terme. Ils exposent à un risque de perte de capital élevé en cas de retournement des marchés.

Il convient donc d’adopter une vision à long terme et de privilégier des actifs plus pérennes, même si leur rentabilité de départ est moindre. L’essentiel étant de viser le meilleur équilibre possible entre rendement et risque dans la durée.

✔️ Ne regarder que le rendement brut sans tenir compte des frais

Le rendement ou la performance annuelle mise en avant dans la communication désigne le rendement brut, avant frais et avant fiscalité. Or, pour estimer correctement la rentabilité réelle d’un placement, il est indispensable de considérer le rendement net, après déduction de tous les frais liés à ce placement. Ces frais peuvent rogner de 1 à 4% du rendement chaque année selon les placements.

Il s’agit notamment des frais de gestion annuels pour un fonds d’investissement, des frais d’entrée ou d’arbitrage pour l’assurance-vie, des frais de transaction pour l’immobilier locatif… Ces frais récurrents grignotent une partie non négligeable de la performance. Il est donc impératif de bien les prendre en compte dans votre analyse comparative des différents placements envisagés.

✔️ Placer tous ses œufs dans le même panier faute de diversification

C’est un principe de base en gestion de patrimoine : la diversification des placements est fondamentale pour optimiser le couple rendement/risque. En concentrant tous ses investissements sur une seule classe d’actifs (actions, obligations, immobilier…), on s’expose à un risque démultiplié en cas de mauvaise performance de ce marché.

A l’inverse, en prenant soin de bien répartir son patrimoine sur différents types de placements peu corrélés entre eux, on réduit considérablement le risque global. Ainsi, détenir des actions, des fonds immobiliers, de l’assurance-vie en unités de compte, des produits de taux, et des liquidités est indispensable pour diversifier les risques et mutualiser les rendements.

✔️ Ignorer les frais récurrents qui grèvent la rentabilité

Comme évoqué précédemment, les frais générés par les placements (frais de gestion, frais d’entrée, frais d’arbitrage, frais de transaction…) réduisent d’autant leur rendement net perçu par l’épargnant. Or, ces frais sont trop souvent négligés ou sous-estimés par les particuliers lors de leurs prises de décision d’investissement. Ils se concentrent sur le rendement brut ou la performance passée, occultant cet impact des frais.

Pourtant, à long terme, ces frais récurrents peuvent significativement diminuer la rentabilité d’un placement. Il est donc indispensable d’intégrer pleinement cette dimension dans l’analyse comparative du couple rendement/risque. Pour optimiser son patrimoine, scruter de près les frais est aussi important que le rendement. Ainsi, des ETF actions à frais réduits deviendront bien plus rentables qu’un fonds actions à frais élevés, même si leur performance brute est similaire avant frais.

✔️ Accorder trop d’importance aux performances passées

“Les performances passées ne préjugent pas des performances futures“. Cette phrase rituelle dans les documents commerciaux contient une grande vérité. En gestion de patrimoine, il est tentant de sélectionner en priorité les placements qui affichent les meilleurs rendements passés sur 5 ou 10 ans. Ceux ayant le mieux performé par le passé semblent en effet les plus à même de continuer sur leur lancée.

Cependant, les marchés financiers évoluent constamment et les contextes changeants rendent toute prévision hasardeuse. Qui aurait prédit il y a 10 ans l’effondrement des obligations ou l’envolée de l’immobilier ? Plutôt que de miser uniquement sur un historique flatteur, mieux vaut étudier plus en profondeur les fondamentaux et les perspectives d’avenir d’un placement avant de décider d’investir. Sa solidité et son potentiel futur priment sur ses performances déjà réalisées.

✔️ Prendre des décisions sous le coup de l’émotion

L’investissement patrimonial requiert du recul et de la rationalité pour prendre les bonnes décisions. Malheureusement, l’émotion peut aussi jouer de mauvais tours aux particuliers. Vous devrez par conséquent avoir une intelligence émotionnelle solide.

Par exemple, certains sont tentés de vendre tous leurs placements en panique lors d’un krach boursier violent. A l’inverse, d’autres sont amenés à surinvestir sur des actifs très spéculatifs surfant sur une bulle, par peur de rater une opportunité. Prendre des décisions sous le coup de l’émotion face à une forte volatilité des marchés conduit le plus souvent à des erreurs coûteuses. Il est bien préférable de conserver sang-froid et discernement dans tous les contextes.

✔️ Trop trader sans réelle stratégie de long terme

Certains particuliers addicts aux marchés finissent par multiplier les allers-retours entre placements de façon irraisonnée et émotionnelle. Or, cette instabilité génère des frais de transaction élevés qui grèvent significativement les rendements. De plus, ce “trading” compulsif se fait la plupart du temps sans véritable stratégie patrimoniale de long terme.

Une allocation de patrimoine est au contraire optimale lorsqu’elle est définie de manière rationnelle selon ses objectifs, puis ajustée progressivement en fonction de l’évolution des marchés et de sa situation.

✔️ Ne pas prendre en compte l’impact de l’inflation

L’inflation, même modérée, grignote chaque année un peu de la valeur de votre patrimoine non investi. Sur le long terme, son impact est loin d’être négligeable. Prenons un exemple : avec seulement 2% d’inflation annuelle, 100 000 € placés sur votre compte courant perdront 20% de leur valeur en pouvoir d’achat au bout de 10 ans. Il est donc indispensable d’intégrer régulièrement l’effet de l’inflation dans la valorisation de vos placements. Certaines classes d’actifs permettent justement de se protéger contre l’inflation.

✔️ Négliger les optimisations fiscales

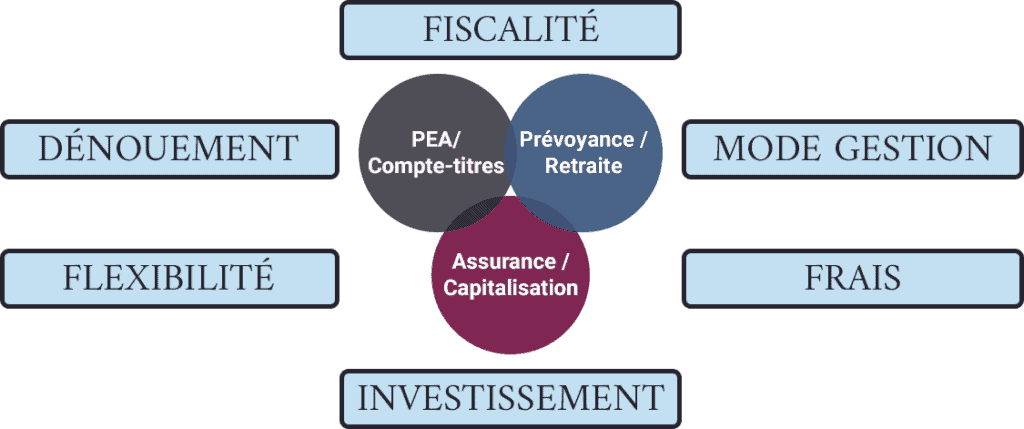

Même à rendement brut équivalent, la fiscalité applicable à deux placements peut grandement varier et impacter le rendement net perçu. Savoir optimiser la fiscalité de son patrimoine en utilisant les enveloppes dédiées (PEA, assurance-vie…) est donc primordial. Cela peut vous faire gagner plusieurs points de rendement net chaque année grâce à des impôts et prélèvements sociaux réduits.

Une approche patrimoniale prenant en compte de manière approfondie la dimension fiscale devient indispensable au-delà d’un certain patrimoine. Le conseil d’un professionnel est alors souvent nécessaires. Vous pouvez consulter notre agence de marketing digital.