Qui n'a jamais eu le réflexe d'ouvrir un compte courant bancaire en début de vie active ? Pourtant, entre les différentes offres des banques traditionnelles ou en ligne, le fonctionnement des intérêts, les modes de paiement proposés, le langage technique des conseillers… ce produit phare reste finalement assez méconnu du grand public !

À travers cet article didactique, nous vous proposons de percer enfin tous les secrets du compte courant bancaire. Nous aborderons concrètement ses différents usages possibles, les principales opérations que l'on peut y effectuer ainsi que le coût réel de ce service essentiel du quotidien.

Grâce à ces explications et conseils détaillés, vous allez tout comprendre des rouages exacts du compte courant afin d'en tirer le meilleur parti. Adieu la langue de bois des banquiers, et bonjour les économies en maîtrisant vous-même les tenants et aboutissants de votre produit bancaire de base. C’est parti pour notre décryptage pas à pas !

C'est quoi un compte courant ?

Les comptes bancaires courants sont très populaires parmi les entreprises, les entreprises, les entreprises publiques, les hommes d'affaires qui ont généralement un nombre plus élevé de transactions régulières avec la banque. Il peut être ouvert dans la plupart des banques commerciales. Etant un compte zéro, il est généralement associé à d'énormes transactions sur une base régulière. En raison de la fluidité qu'offrent ces comptes, ils ne rapportent aucun intérêt. Ceux-ci n'ont généralement pas non plus de limite sur le nombre de transactions pouvant être effectuées.

L'argent peut y être déposé et retiré à tout moment sans préavis. Il convient également pour effectuer des paiements aux créanciers en utilisant des chèques. Les chèques reçus des clients peuvent être déposés sur ce compte pour encaissement. Un compte courant est un compte bancaire utilisé pour gérer les opérations financières quotidiennes. C'est l'outil bancaire le plus basique et le plus utilisé. Voici ses principales caractéristiques :

Fonctionnalités principales :

- Recevoir des versements (salaire, revenus)

- Effectuer des paiements (par carte bancaire, chèque, virement)

- Régler des factures et des prélèvements automatiques

- Retirer de l'argent aux distributeurs

- Consulter son solde et ses opérations

Le compte courant se distingue d'autres types de comptes (comme le compte épargne) car l'argent y est disponible immédiatement et peut être utilisé à tout moment. Il sert aussi de compte pivot pour effectuer des virements vers d'autres comptes.

La banque fournit généralement avec le compte courant :

- Une carte bancaire

- Un chéquier

- Un relevé d'identité bancaire (RIB)

- Un accès à la banque en ligne

Contrairement aux comptes d'épargne, le compte courant ne rapporte généralement pas d'intérêts. Il peut même engendrer des frais (tenue de compte, carte bancaire, agios en cas de découvert). Il est important de suivre régulièrement ses opérations pour éviter tout découvert non autorisé et gérer efficacement son budget.

Les différents types de compte courant

Un consommateur a le choix entre plusieurs types de compte bancaire. Parmi eux, on trouve :

Les comptes bancaires individuels

Le compte bancaire individuel est le compte courant le plus utilisé dans le monde. Souscrit par un seul titulaire, qui doit être une personne physique, le compte bancaire individuel permet de gérer ses finances au quotidien et de disposer d’une carte bancaire. Il est aujourd’hui difficile de se passer de ce type de compte courant, indispensable dans la vie de tous les jours.

Il peut être ouvert à partir de 12 ans, mais les mineurs non émancipés doivent obligatoirement être accompagnés d’un responsable légal. Les mineurs disposent généralement d’une carte bancaire à autorisation systématique, qui empêche d’être à découvert. Consultez cet article sur les comptes bancaires pour mineurs.

Les comptes courants joints

Un compte joint fonctionne de la même manière qu’un compte bancaire individuel, à ceci près qu’il peut être détenu par plusieurs cotitulaires. Le plus souvent, ce sont les couples qui détiennent un compte joint. Ce type de compte est aussi accessible à deux frères, deux amis, un parent et un enfant…

Un compte joint peut aussi avoir plus de deux cotitulaires, mais seulement dans les banques classiques. Les banques en ligne restreignent souvent la souscription à deux titulaires. S’il y a plus de deux titulaires, le compte courant s’appelle aussi un compte collectif. On parle également de compte commun.

Les comptes courants indivis

Le compte courant indivis est très similaire au compte courant joint, du fait qu’il peut être aussi détenu par plusieurs cotitulaires. La différence est qu’aucune opération bancaire, même un simple retrait, ne peut être réalisée sans l’accord de tous les co-indivisionnaires. Ce mode de fonctionnement plus restrictif n’est généralement pas utilisé par les couples, mais par un groupe de personnes souhaitant, par exemple, gérer un héritage. Je vais expliquer le concept des comptes courants indivis et leurs spécificités.

Les comptes courants indivis sont des comptes bancaires particuliers qui appartiennent à plusieurs personnes dans le cadre d'une indivision. Cette situation survient notamment lors d'un héritage, d'une succession en cours de règlement, ou dans le cas d'un bien immobilier détenu en commun.

La caractéristique principale qui distingue un compte indivis d'un compte joint classique est l'obligation d'obtenir l'accord unanime de tous les cotitulaires pour effectuer la moindre opération. Contrairement aux comptes joints, où chaque titulaire peut agir seul, ici toute transaction nécessite la signature de l'ensemble des indivisaires.

Cette règle d'unanimité s'applique pour :

- Les retraits d'argent

- Les virements

- La clôture du compte

- L'ajout ou le retrait d'un mandataire

- Toute modification des conditions de fonctionnement

Ce type de compte est particulièrement utile pour :

- Gérer des fonds provenant d'un héritage en attente de partage

- Recevoir les loyers d'un bien immobilier en indivision

- Régler les charges communes liées à un bien indivis

Un mandataire peut être désigné pour faciliter la gestion quotidienne, mais sa nomination requiert également l'accord de tous les indivisaires. Cette solution permet de fluidifier le fonctionnement du compte tout en préservant les intérêts de chacun. Il est recommandé de bien réfléchir avant d'ouvrir un compte indivis car l'exigence d'unanimité peut parfois compliquer la gestion quotidienne, notamment en cas de désaccord entre les cotitulaires.

Les comptes courants associés

Les comptes courants associés représentent une solution bancaire permettant à plusieurs personnes de gérer conjointement leurs finances. Généralement utilisés par les couples mariés, pacsés ou en concubinage, ces comptes offrent une gestion commune des dépenses quotidiennes tout en maintenant une certaine autonomie financière.

Le principe est simple : chaque titulaire dispose des mêmes droits sur le compte et peut effectuer toutes les opérations bancaires sans avoir besoin de l'accord des autres détenteurs. Les cotitulaires sont solidairement responsables du fonctionnement du compte, notamment en cas de découvert. Ces comptes présentent plusieurs avantages. Ils facilitent la gestion du budget familial, simplifient le paiement des charges communes et permettent une transparence financière entre les titulaires. De plus, en cas de décès d'un des cotitulaires, le compte continue de fonctionner normalement, évitant ainsi le blocage des fonds.

Cependant, cette formule nécessite une confiance mutuelle et une bonne communication entre les titulaires. Il est recommandé d'établir des règles claires concernant l'utilisation du compte et de maintenir un suivi régulier des opérations pour éviter tout malentendu ou difficulté de gestion.

Compte bancaire pour enfants

Un compte bancaire pour enfant est un compte courant ou un livret d'épargne ouvert au nom d'un mineur, avec l'accord de ses représentants légaux (parents ou tuteurs). L'objectif est d'initier l'enfant à la gestion de l'argent dès son plus jeune âge. Sous contrôle parental, ce compte lui permet de commencer à épargner de l'argent de poche, des petits revenus, ou de l'argent offert à l’occasion d’un anniversaire par exemple.

Concrètement, ce compte fonctionne comme n'importe quel autre compte bancaire. L’enfant dispose sa propre carte de retrait et peut effectuer des virements ou retraits sous le contrôle du parent. Certains établissements proposent même des applications ludiques pour sensibiliser au budget. L'intérêt est aussi de familiariser l’enfant avec le monde bancaire et lui inculquer la valeur de l’argent et de l’épargne en vue de projets futurs. Le compte est généralement transféré à sa majorité à son seul nom.

Les comptes d'épargne pour enfants fonctionnent généralement de la même manière que les comptes d'épargne traditionnels, mais ils sont spécialement conçus pour aider les parents à épargner de l'argent pour leurs enfants. Voici quelques points clés à connaître :

- Ouverture du compte : Les parents ou tuteurs légaux peuvent ouvrir un compte d'épargne pour leur enfant auprès d'une banque ou d'une institution financière. Des documents d'identification peuvent être nécessaires.

- Dépôts : Les parents peuvent effectuer des dépôts réguliers ou ponctuels sur le compte d'épargne de leur enfant. Certains comptes peuvent avoir des exigences minimales de dépôt initial.

- Intérêts : Les comptes d'épargne pour enfants génèrent généralement des intérêts sur les fonds déposés. Les taux d'intérêt peuvent varier en fonction de l'institution financière et du montant d'argent dans le compte.

- Retraits : Les retraits du compte d'épargne peuvent être limités ou soumis à des conditions spécifiques. Certains comptes peuvent avoir des pénalités pour les retraits anticipés.

- Avantages fiscaux : Dans certains pays, les comptes d'épargne pour enfants peuvent offrir des avantages fiscaux, tels que des exonérations fiscales sur les intérêts gagnés.

Il est recommandé de consulter votre institution financière pour obtenir des informations spécifiques sur les comptes d'épargne pour enfants, car les détails peuvent varier en fonction du pays et de l'institution.

Avantages d'un compte d'épargne pour les enfants

Les comptes d'épargne pour enfants offrent plusieurs avantages. Les comptes d'épargne pour enfants permettent aux parents de commencer à enseigner à leurs enfants les principes de l'épargne, de la gestion de l'argent et de la responsabilité financière dès leur plus jeune âge. Ils sont généralement sécurisés et protègent les fonds déposés. Ils offrent un moyen sûr de mettre de l'argent de côté pour l'avenir de l'enfant. Les fonds déposés dans un compte d'épargne pour enfants peuvent générer des intérêts, ce qui signifie que l'argent peut croître au fil du temps. Cela peut aider à constituer un capital pour des dépenses futures, comme les études supérieures ou l'achat d'une première voiture.

Dans certains pays, les comptes d'épargne pour enfants peuvent bénéficier d'avantages fiscaux, tels que des exonérations fiscales sur les intérêts gagnés. Cela peut permettre aux économies de croître plus rapidement. En ouvrant un compte d'épargne pour leur enfant, les parents peuvent commencer à planifier financièrement pour les dépenses futures, telles que les études, les voyages ou l'achat d'une maison.

Il est important de noter que les avantages spécifiques peuvent varier en fonction du pays et de l'institution financière. Il est donc recommandé de consulter votre banque ou votre institution financière pour obtenir des informations détaillées sur les avantages spécifiques offerts par les comptes d'épargne pour enfants. Bien que les comptes d'épargne pour enfants offrent de nombreux avantages, il y a également quelques inconvénients potentiels à prendre en compte.

Un inconvénient possible est la restriction des retraits. Certains comptes d'épargne pour enfants peuvent limiter le nombre ou le montant des retraits, ce qui peut rendre l'argent moins accessible en cas de besoin urgent. Il est important de vérifier les conditions de retrait spécifiques du compte avant d'en ouvrir un pour votre enfant.

Un autre inconvénient possible est le rendement potentiellement plus faible. Les taux d'intérêt offerts sur les comptes d'épargne pour enfants peuvent être inférieurs à ceux des autres options de placement ou d'investissement. Cela signifie que la croissance de l'argent peut être relativement lente par rapport à d'autres alternatives.

De plus, dans certains pays, les fonds détenus dans un compte d'épargne pour enfants peuvent être pris en compte lors du calcul de l'admissibilité aux aides financières pour les études supérieures. Cela peut réduire le montant d'aide financière que votre enfant peut recevoir. Certains comptes d'épargne pour enfants peuvent également entraîner des frais de gestion ou d'autres charges. Il est important de comprendre les frais associés au compte avant de l'ouvrir.

Comment ouvrir un compte d'épargne pour enfants ?

Pour ouvrir un compte d'épargne pour enfants, suivez ces étapes :

Choisissez une institution financière : Renseignez-vous sur les différentes banques ou institutions financières qui proposent des comptes d'épargne pour enfants. Comparez les offres, les taux d'intérêt et les frais associés pour trouver la meilleure option.

Rassemblez les documents nécessaires : Préparez les documents requis pour l'ouverture du compte. Cela peut inclure votre pièce d'identité, votre preuve de résidence, votre numéro de sécurité sociale et les documents d'identification de votre enfant, tels que son certificat de naissance.

Visitez la banque ou l'institution financière : Prenez rendez-vous avec un représentant de la banque ou de l'institution financière pour ouvrir le compte. Apportez tous les documents requis lors de votre visite.

Remplissez les formulaires d'ouverture de compte : Le représentant vous fournira les formulaires nécessaires pour l'ouverture du compte. Remplissez-les avec les informations requises, telles que vos coordonnées personnelles et celles de votre enfant.

Effectuez le dépôt initial : Certains comptes d'épargne pour enfants peuvent exiger un dépôt initial minimum. Assurez-vous d'avoir les fonds nécessaires pour effectuer ce dépôt lors de l'ouverture du compte.

Recevez les informations du compte : Une fois le processus d'ouverture terminé, vous recevrez les informations de compte, telles que le numéro de compte et les détails de connexion en ligne.

Les frais liés au compte courant

Depuis quelques années déjà, un compte courant est associé à des frais bancaires toujours plus importants. Il n’est pas gratuit, loin de là… surtout dans les banques traditionnelles. Un compte courant comprend généralement les frais suivants :

- Les frais de tenue de compte

- La cotisation de carte bancaire

- Les frais d’incidents de paiement (agios, commission d’intervention, lettres d’information, frais de rejet de prélèvement…)

- Les frais annexes, liés aux options supplémentaires (alertes SMS, chèque de banque, réédition de carte bancaire, réédition du code secret, assurance moyens de paiement…)

Pour ouvrir un compte courant qui est presque gratuit, sollicitez l’option des banques en lignes. Elles vous permettent de créer un compte bancaire depuis votre canapé. De façon générale, voici comment vous pouvez réduire vos frais bancaires qui ne cessent de croitre au jour le jour.

Clôturer un compte courant

Un compte courant peut être clôturé à l’initiative de la banque ou du client :

À l’initiative de la banque : une banque peut clôturer un compte bancaire sans avoir à se justifier. Elle doit cependant respecter un préavis de deux mois afin de laisser le temps au consommateur d’ouvrir un compte ailleurs.

À l’initiative du client : le client peut lui aussi clôturer gratuitement son compte bancaire quand il le souhaite. Il lui suffit de faire parvenir une lettre en recommandé avec accusé de réception, d’alimenter son compte pour que le solde soit positif et de rendre ou détruire ses moyens de paiement.

La différence entre un compte courant et un compte D'épargne

De prime abord, le compte courant et le compte d’épargne peuvent sembler similaires. Et pour cause : ce sont tous deux des comptes bancaires permettant de déposer son argent en banque en toute sécurité. Mais derrière cette apparence commune se cachent des fonctions et des utilisations bien distinctes.

Commençons par le compte courant. Comme son nom l’indique, il est avant tout destiné à gérer ses opérations bancaires au quotidien : domicilier ses revenus, régler ses factures, percevoir son salaire, etc. Concrètement, c’est le compte support sur lequel est rattachée votre carte bancaire pour payer vos dépenses régulières. Le compte courant est donc fait pour un usage transactionnel. L’argent qui y transite ne rapporte généralement pas d’intérêts et peut être retiré à tout moment. Cet accès permanent aux fonds en fait un compte pratique au jour le jour, mais peu optimisé pour faire fructifier son épargne.

A l’inverse, le compte d’épargne est quant à lui taillé sur mesure pour la constitution d’une épargne. Les sommes qui y sont placées vont générer progressivement des intérêts, certes faibles, mais avec un risque nul et une disponibilité quasi immédiate. Un produit intermédiaire entre le bas de laine et l’investissement. Concrètement, ce type de compte n’est pas fait pour y domicilier son salaire ou payer ses courses sous peine de commissions salées. Son usage se cantonne à la mise de côté d’une partie de ses revenus, en vue de se constituer un matelas de précaution ou réaliser un projet futur.

On le voit, là où le compte courant est taillé pour la gestion opérationnelle au quotidien, le compte d’épargne est dédié à la constitution d’une réserve d’argent. Deux produits bancaires aux finalités bien distinctes qu’il convient de ne pas confondre ! Bien utilisés de concert, ils permettent de profiter à la fois des avantages pratiques du compte courant et du rattrapage d’intérêts sur compte d’épargne. Une synergie parfaite pour optimiser sa gestion bancaire.

Avantages d'avoir un compte courant

Ouvrir un compte courant dans une banque présente de multiples intérêts au quotidien. Que ce soit pour gérer son argent ou effectuer ses paiements, un compte bancaire s’avère indispensable. Tour d’horizon des bénéfices concrets dont vous pourrez profiter. Tout d’abord, détenir un compte courant vous permet de domicilier vos revenus : salaire, allocations, retraite… L’argent arrive directement sur votre compte sans intervention de votre part. C’est le moyen le plus simple et le plus sûr pour recevoir ses rentrées d’argent.

Autre avantage de taille : un compte bancaire vous donne accès à toutes les solutions de paiement. Vous pouvez régler vos factures par prélèvement automatique ou faire vos achats par carte bancaire, en ligne ou en magasin. Terminé l’utilisation risquée des espèces ! Par ailleurs, grâce à votre carte bancaire et votre chéquier, vous pouvez retirer ou déposer des fonds 24h/24 et 7j/7 dans les distributeurs automatiques de billets. Cette disponibilité permanente est précieuse en cas d’imprévu.

Côté gestion, votre compte courant vous permet de suivre facilement vos dépenses et revenus grâce aux relevés bancaires détaillés. Vous gardez ainsi la main sur votre budget au quotidien. Et en cas de coup dur, votre conseiller bancaire peut vous accompagner. On le voit, détenir un compte bancaire simplifie et sécurise considérablement la gestion de son argent au jour le jour. Entre traçabilité des opérations et services associés, difficile de s’en passer!

Inconvénients d'avoir un compte courant

Bien qu’indispensable au quotidien, posséder un compte courant présente aussi certains désavantages qu’il convient de garder à l’esprit. Derrière l’apparente simplicité d’un compte bancaire se cachent aussi quelques contraintes. Tout d’abord, la détention d’un compte courant n’est jamais totalement gratuite. Au-delà d’un montant minimum à conserver dessus, vous devrez payer certains services optionnels ainsi qu’une cotisation annuelle de quelques dizaines d’euros. Un coût non négligeable.

Autre bémol, vos données bancaires et vos paiements sont tracés en permanence. Bien que cela apporte de la sécurité, cette traçabilité constante du solde ou des transactions peut être perçue comme une atteinte à la vie privée pour certains. Côté pratique ensuite, les horaires d’ouverture et les délais des banques traditionnelles peuvent parfois être contraignants. Que ce soit pour contacter son conseiller ou effectuer certaines opérations, une néo-banque 100% mobile offrira bien plus de flexibilité.

Par ailleurs, il arrive que des dysfonctionnements techniques provoquent l’indisponibilité temporaire des services bancaires : carte bancaire ou distributeur défaillant, application mobile en maintenance… Des perturbations toujours très pénalisantes financièrement. Enfin, dernier point négatif, la multiplication des services proposés par les banques traditionnelles peut parfois conduire à une complexification de l’offre, au détriment de la transparence. Lire entre les lignes des contrats devient indispensable avant de s’engager.

On le voit, la détention d’un compte courant, aussi pratique soit-elle, présente aussi son lot de contraintes auxquelles il faut se préparer. Néanmoins, les avantages l’emportent encore largement pour la grande majorité des clients.

FAQ

Qu'est-ce qu'un compte courant ?

Un compte courant est un compte bancaire ouvert auprès d'une banque pour gérer au quotidien ses revenus, dépenses, paiements et retraits. C'est un compte vivant fait pour les opérations du jour le jour.

Un compte courant est-il payant ?

Oui, vous devrez généralement payer quelques frais comme des frais de tenue de compte, de carte, des agios ou des commissions. Mais cela reste raisonnable, à partir de 2-3€ par mois.

Puis-je être à découvert sur mon compte ?

Oui c'est possible. Vous bénéficierez alors d'une autorisation de découvert, plafonnée à quelques centaines d'euros, en échange de frais et d'intérêts sur le montant dans le rouge.

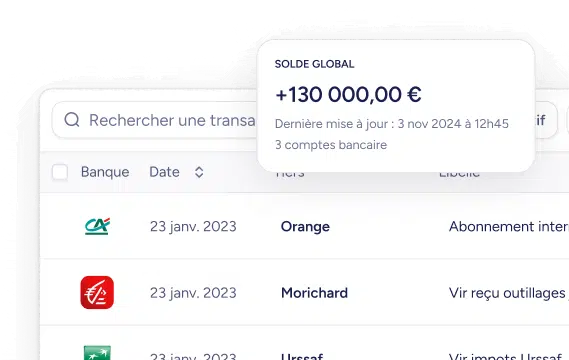

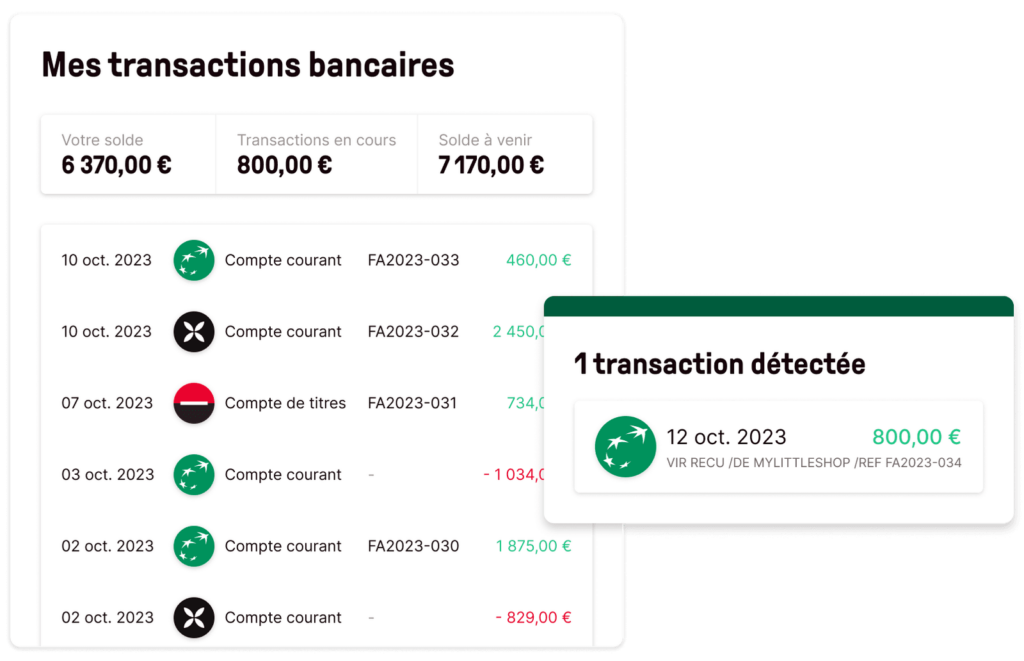

Comment suivre les opérations sur mon compte ?

Vous pouvez consulter gratuitement le solde et les opérations en temps réel via l'application mobile ou l'espace en ligne de votre banque. Et un relevé papier ou dématérialisé est édité une fois par mois.

Peut-on clôturer un compte facilement ?

Oui, la clôture se fait par simple demande écrite auprès de votre agence. Le solde et les opérations en cours seront alors transférés vers votre nouvelle banque si vous en ouvrez une autre.

Conclusion

Nous avons balayé ses différents cas d’usage concrets pour gérer au quotidien ses revenus, dépenses, paiements et retraits. Nous avons décrypté point par point les relevés bancaires et le langage technique des conseillers pour y voir désormais clair. Et nous avons passé en revue les principaux avantages et inconvénients de ce pilier bancaire afin de profiter de ses bénéfices sans mauvaise surprise. Vous voilà paré pour ouvrir un compte courant en toute connaissance de cause ou poser les bonnes questions à votre banquier pour optimiser celui que vous détenez déjà. Tous les codes du compte bancaire livrés sur un plateau pour votre confort financier !

Il ne tient désormais plus qu’à vous de shopper parmi les différentes offres du marché pour dénicher la formule la plus attractive selon vos besoins. Belles économies à la clé ! Laissez-moi vos avis dans les commentaires