Pour beaucoup, posséder une maison fait partie du rêve, c’est l’accomplissement d’une meilleure vie, la finalité. Pour la plupart des propriétaires, obtenir les prêts hypothécaires n'est qu'une des étapes nécessaires pour y parvenir. La souscription d’un prêt hypothécaire est l'une des décisions financières les plus importantes que la plupart d'entre nous prendront jamais. Il est donc essentiel de comprendre à quoi vous souscrivez lorsque vous empruntez de l'argent pour acheter une maison.

Si vous envisagez d'accéder à la propriété et que vous vous demandez comment commencer, vous êtes au bon endroit. Ici, nous aborderons tous les principes de base du prêt hypothécaire. En vérité je vous DIS TOUT sur ce sujet. Mais avant de commencer, voici une formation premium qui vous permet de connaitre tous les secrets pour réussir dans les Podcast.

✔️ C’est quoi un prêt hypothécaire ?

Le prêt hypothécaire, aussi appelé crédit immobilier, est un emprunt à long terme permettant de financer l’acquisition d’un bien immobilier. Sa principale caractéristique est d'être garantie par une hypothèque sur le bien en question. Concrètement, l’emprunteur va contracter le prêt hypothécaire auprès d’un établissement de crédit, généralement une banque. Le montant octroyé est capitalisé sur une longue période pouvant aller jusqu’à 25-30 ans. Pendant cette durée, l’emprunteur rembourse des mensualités constantes composées d’une part d’intérêts et d’une part de capital.

La garantie pour la banque est le bien immobilier lui-même sur lequel est placée une hypothèque. Cela signifie qu’en cas de défaut de paiement prolongé, la banque peut exiger la vente du bien afin de récupérer les sommes encore dues. Grâce à cette garantie solide, et sur une aussi longue durée, le taux d’intérêt du prêt hypothécaire reste assez bas et confère à ce financement un avantage certain pour devenir propriétaire. Ces atouts en font un produit financier adapté au marché immobilier.

Article à lire : Le B-A BA de la finance digitale

✔️ Qui peut obtenir un prêt hypothécaire ?

N’importe qui peut obtenir un prêt hypothèque. La plupart des gens qui achètent une maison le font avec une hypothèque. Un prêt hypothécaire est une nécessité si vous ne pouvez pas payer le coût total d'une maison de votre poche. Il y a des cas où il est logique d'avoir une hypothèque sur votre maison même si vous avez l'argent pour la rembourser. Par exemple, les investisseurs hypothèquent parfois des propriétés pour libérer des fonds pour d'autres investissements.

Pour être admissible au prêt, vous devez répondre à certaines conditions d'admissibilité définies par la banque. Par conséquent, une personne qui obtient un prêt hypothécaire sera très probablement quelqu'un avec un revenu stable et fiable, un ratio dette / revenu inférieur à 50% et une cote de crédit décente. A coté de ce type de prêt, nous pouvons avoir les prêts automobiles, etc.

✔️ Comment fonctionnent les hypothèques ?

L'hypothèque est un droit accordé à un créancier sur un bien immobilier, afin qu'il puisse se rembourser en cas de défaillance de l'emprunteur. Concrètement, cela signifie qu'en cas de non remboursement d'un prêt, le créancier hypothécaire peut exiger la vente du bien immobilier hypothéqué pour récupérer sa créance.

Pour mettre en place une hypothèque, il faut se tourner vers un notaire. Ce dernier va alors enregistrer l’hypothèque au service de publicité foncière après signature de l’acte hypothécaire. Des frais de garantie d'hypothèque s'appliquent généralement. Une fois l’inscription hypothécaire effectuée, le créancier est assuré de pouvoir se rembourser grâce à la valeur du bien immobilier si l’emprunteur cesse tout remboursement. La banque peut exiger la saisie et la vente aux enchères du bien hypothéqué si besoin.

L’hypothèque conserve cependant le droit du débiteur à rester dans les lieux. Elle porte uniquement sur le droit de propriété. Il est interdit pour le créancier de spolier le bien tant que le propriétaire continue à honorer le remboursement de sa dette.

✔️ Comment fonctionne l'intérêt sur une hypothèque ?

Le montant des intérêts que vous paierez sur votre prêt hypothécaire dépend de l'accord hypothécaire que vous avez choisi. Si, par exemple, vous optez pour un prêt hypothécaire à taux fixe pour une période de temps déterminée, alors pendant cette période, le montant des intérêts que vous paierez restera le même chaque mois. À la fin de la période à taux fixe, vous serez généralement automatiquement transféré sur le taux variable standard de votre prêteur, qui sera généralement plus élevé que toute offre spéciale que vous avez conclue.

À ce stade, vous verrez vos paiements d'intérêts augmenter. Cependant, vous serez libre de réhypothéquer une nouvelle transaction hypothécaire, ce qui peut vous aider à réduire vos paiements. Si vous choisissez une hypothèque à taux variable, alors le montant des intérêts que vous payez peut fluctuer au fil du temps. Si les taux d'intérêt baissent, cette baisse pourrait vous être répercutée et vous verrez ainsi vos mensualités diminuer.

Cependant, si les taux hypothécaires augmentent, les coûts d'emprunt deviennent plus élevés pour les prêteurs, et ces coûts plus élevés sont généralement répercutés sur les propriétaires. Dans ce cas, vos mensualités augmenteraient. C'est pourquoi de nombreux acheteurs optent pour des taux fixes afin de s'assurer que leur taux d'intérêt et leurs mensualités ne changeront pas.

Au cours des premières années de votre prêt hypothécaire, une plus grande partie de votre paiement mensuel sert à rembourser vos intérêts et une plus petite somme à votre capital. Peu à peu, vous commencerez à rembourser davantage votre capital au fil du temps, à mesure que votre dette diminuera.

✔️ Les composantes d’un paiement hypothécaire

Vos mensualités hypothécaires peuvent couvrir plusieurs éléments, notamment :

🎯 Le principal du prêt

Le « capital hypothécaire » signifie deux choses. Il peut faire référence au montant que vous avez emprunté. Il peut également faire référence au montant que vous devez après avoir effectué des paiements.

Par exemple, si vous avez emprunté 200 000 $ et remboursé 24 000 $, le solde du capital restant est de 176 000 $. Une partie de chaque versement hypothécaire est appliquée à votre capital, ce qui réduit le montant total dû au fil du temps.

🎯 Les intérêts sur prêts hypothécaires

Le taux d'intérêt de votre prêt hypothécaire détermine le montant que vous paierez au prêteur en échange de l'emprunt. Une partie de chaque paiement mensuel réduit le capital dû et une partie sert aux intérêts. Au cours des premières années du prêt, la majeure partie de chaque mensualité paie des intérêts et peu est consacrée au principal. Dans les dernières années, la majeure partie du paiement réduit le principal. Ce processus s'appelle l’amortissement.

🎯 Les impôts fonciers

Votre prêteur peut percevoir les impôts fonciers en même temps que votre paiement hypothécaire et conserver l'argent dans un compte séquestre jusqu'à ce que votre facture d'impôt foncier soit due, en la payant en votre nom à ce moment-là.

🎯 L'assurance habitation

L'assurance habitation, qui peut couvrir les dommages causés par les incendies, les tempêtes, les accidents et autres catastrophes, est généralement exigée par les prêteurs hypothécaires. Ils peuvent collecter les primes avec votre paiement hypothécaire et ensuite payer la facture d'assurance sur votre compte séquestre lorsqu'elle est due.

🎯 L’assurance hypothécaire

Lorsque vous versez une mise de fonds inférieure à 20%, les prêteurs vous demandent généralement de payer une assurance prêt hypothécaire. Cette assurance protège le prêteur contre le risque de défaut de paiement du prêt. Il existe deux types : l'assurance hypothécaire privée et les formes d'assurance hypothécaire requises pour les prêts garantis par le gouvernement. Les primes peuvent être facturées sur votre relevé mensuel de prêt hypothécaire.

Article à lire : Différence entre Kucoin et Binance

✔️ Les différents types de prêts hypothécaires

Il existe plusieurs types de prêts hypothécaires offerts aux consommateurs. Ils comprennent les prêts hypothécaires conventionnels à taux fixe, qui sont parmi les plus courants, ainsi que les prêts hypothécaires à taux variable et les prêts hypothécaires gonflables. Les acheteurs potentiels devraient rechercher la bonne option pour leurs besoins.

🎯 Les prêts hypothécaires à taux fixe

Les prêts hypothécaires à taux fixe offrent aux emprunteurs un taux d'intérêt établi sur une durée déterminée généralement de 15, 20 ou 30 ans. Avec un taux d'intérêt fixe, plus la durée de paiement de l'emprunteur est courte, plus la mensualité est élevée. À l'inverse, plus l'emprunteur met de temps à payer, plus le montant du remboursement mensuel est petit. Cependant, plus il faut de temps pour rembourser le prêt, plus l'emprunteur paie en fin de compte de frais d'intérêt.

- Avantages

Le plus grand avantage d'un prêt hypothécaire à taux fixe est que l'emprunteur peut espérer que ses mensualités hypothécaires seront constantes. Ce qui facilite l'établissement du budget des ménages et évite les frais supplémentaires imprévus d'un mois à l'autre. Même si les taux du marché augmentent considérablement, l'emprunteur n'a pas à effectuer de mensualités plus élevées.

- Désavantages

Les transactions à taux fixe sont généralement légèrement plus élevées que les prêts hypothécaires à taux variable. Si les taux d'intérêt baissent, vous n'en bénéficierez pas.

Attention au :

- Frais si vous souhaitez quitter l'accord plus tôt - vous êtes lié pour la durée du correctif.

- La fin de la période fixe - vous devriez rechercher un nouvel accord hypothécaire deux à trois mois avant sa fin ou vous serez automatiquement transféré au taux variable standard de votre prêteur, qui est généralement plus élevé.

🎯 Les prêts hypothécaires à taux variable

Avec les prêts hypothécaires à taux variable, le taux d'intérêt peut changer à tout moment. Assurez-vous d'avoir des économies afin de pouvoir vous permettre une augmentation de vos paiements si les taux augmentent. Les prêts hypothécaires à taux variable se présentent sous diverses formes :

➤ Taux variable standard

Il s'agit du taux d'intérêt normal que votre prêteur hypothécaire facture aux acheteurs. Il durera aussi longtemps que votre prêt hypothécaire ou jusqu'à ce que vous concluiez une autre transaction hypothécaire. Des modifications du taux d'intérêt peuvent survenir après une hausse ou une baisse du taux de base fixé par la Banque.

Avantages

Liberté - vous pouvez payer trop cher ou partir à tout moment.

Désavantages

Votre taux peut s’augmenter à tout moment pendant le prêt.

➤ Les prêts hypothécaires à rabais

Il s'agit d'une remise sur le taux variable standard (TVS) du prêteur et ne s'applique que pendant une certaine durée, généralement deux ou trois ans. Mais ça vaut le coup de magasiner. Les TVS diffèrent selon les prêteurs. Alors ne supposez pas que plus la remise est élevée, plus le taux d'intérêt est bas.

Avantages

- Coût - le taux commence moins cher, ce qui maintiendra les remboursements mensuels plus bas;

- Si le prêteur réduit son TVS, vous paierez moins chaque mois.

Désavantages

- Budgétisation - le prêteur est libre d'augmenter son TVS à tout moment

- Si les taux de base de la Banque augmentent, vous verrez probablement le taux d'actualisation augmenter également

Attention au frais si vous souhaitez partir avant la fin de la période de réduction.

➤ Les prêts hypothécaires à taux plafonné

Votre taux évolue normalement avec le TVS du prêteur. Mais le plafond signifie que le taux ne peut pas dépasser un certain niveau.

Avantages

- Certitude - votre taux ne dépassera pas un certain niveau. Mais assurez-vous que vous pouvez vous permettre des remboursements s'il atteint le niveau du plafond.

- Moins cher - votre taux diminuera si le TVS baisse.

Désavantages

- Le plafond a tendance à être fixé assez haut ;

- Le taux est généralement plus élevé que les autres taux variables et fixes ;

- Votre prêteur peut modifier le taux à tout moment jusqu'au niveau du plafond.

➤ Les prêts hypothécaires compensés

Celles-ci fonctionnent en liant votre compte épargne et votre compte courant à votre prêt hypothécaire afin que vous ne payiez que des intérêts sur la différence. Vous remboursez toujours votre prêt hypothécaire tous les mois, comme d'habitude, mais votre épargne agit comme un trop-payé qui aide à liquider votre prêt hypothécaire tôt.

Article à lire : C’est quoi les finances publiques ?

✔️ Comment choisir une bonne hypothèque ?

Le marché hypothécaire est incroyablement concurrentiel et il peut être difficile de comprendre exactement ce qui est proposé. Il existe de nombreux fournisseurs différents et une large gamme de produits et de tarifs disponibles. C'est donc une bonne idée de parler à votre banque ainsi qu'à un certain nombre de conseillers hypothécaires indépendants.

Les prêteurs (généralement les banques) et les courtiers doivent vous conseiller lorsqu'ils vous recommandent un prêt hypothécaire. Ils évalueront le niveau de remboursement hypothécaire que vous pouvez vous permettre, en examinant vos revenus ainsi que vos remboursements de dettes et vos dépenses quotidiennes. Cela signifie que vous devriez vous retrouver avec une hypothèque qui répond à vos besoins.

Bien que les prêteurs et les courtiers doivent offrir des conseils dans presque tous les cas, vous pourrez peut-être choisir de rejeter les conseils et de trouver votre propre accord hypothécaire sur la base de vos propres recherches. Si vous choisissez votre propre prêt hypothécaire sans avis, cela s'appelle une demande « d'exécution seulement ».

Article à lire : Financer un projet caritatif avec des cryptomonnaies

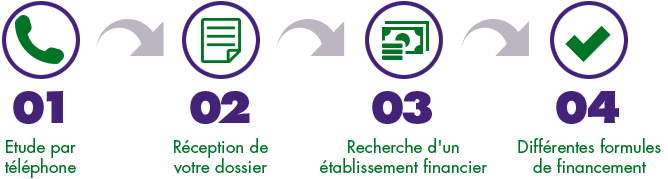

✔️ Comment faire une demande d’hypothèque ?

La demande d'hypothèque est souvent un processus en deux étapes. La première étape implique généralement une recherche de base pour vous aider à déterminer combien vous pouvez vous permettre et quel (s) type (s) d'hypothèque (s) dont vous pourriez avoir besoin. La deuxième étape est celle où le prêteur hypothécaire effectuera une vérification plus détaillée de l'amorçabilité et, s'il ne l'a pas déjà demandé, une preuve de revenu.

🎯 Première étape

En règle générale, les prêteurs vous poseront une série de questions pour déterminer le type de prêt hypothécaire que vous souhaitez et la durée pendant laquelle vous le souhaitez. Ils essaieront également de déterminer, sans entrer trop dans les détails, votre situation financière.

Ceci est généralement utilisé pour donner une indication du montant qu'un prêteur pourrait être prêt à vous prêter. Ils doivent également vous donner des informations clés sur le produit, leur service et tous les frais ou charges, le cas échéant.

🎯 Deuxième étape

C'est généralement là que vous commencez votre candidature. Le prêteur ou le courtier en hypothèques commencera une « découverte des faits » complète et une évaluation détaillée de l'amorçabilité, pour lesquelles vous devrez fournir des preuves de vos revenus et dépenses spécifiques, et des « tests de résistance » de vos finances.

Cela pourrait impliquer une remise en question détaillée de vos finances et de vos projets futurs qui pourraient avoir une incidence sur vos revenus futurs. Ils évalueront également l'impact sur vos remboursements en cas de hausse future des taux d'intérêt. Si votre demande a été acceptée, le prêteur vous fournira une « offre contraignante » et un ou des documents illustrant l'hypothèque expliquant les conditions de votre prêt hypothécaire.

Cela s'accompagnera d'une « période de réflexion » d'au moins 7 jours, ce qui vous donnera l'occasion de faire des comparaisons et d'évaluer les implications de l'acceptation de l'offre de votre prêteur. Certains prêteurs peuvent vous donner plus de 7 jours pour le faire. Vous avez le droit de renoncer à ce délai de réflexion pour accélérer l'achat de votre maison si vous en avez besoin. Au cours de cette période de réflexion, le prêteur ne peut généralement pas modifier ou retirer son offre, sauf dans certaines circonstances limitées.

✔️ Quelle est la différence entre un prêt simple et un prêt hypothécaire ?

Le terme « prêt » peut être utilisé pour décrire toute transaction financière. Les transactions dans lesquelles une partie reçoit une somme forfaitaire d'argent et accepte de rembourser moyennant le payement des intérêts. Une hypothèque est un type de prêt utilisé pour financer une propriété. Un prêt hypothécaire est un type de prêt, mais tous les prêts ne sont pas des prêts hypothécaires.

Les hypothèques sont des prêts « garantis ». Avec un prêt garanti, l'emprunteur promet une garantie au prêteur au cas où il cesserait d'effectuer des paiements. Dans le cas d'une hypothèque, la garantie est la maison. Si vous arrêtez d'effectuer des paiements sur votre prêt hypothécaire, votre prêteur peut prendre possession de votre maison.

🎯 En résumé …

Un prêt hypothécaire est un prêt utilisé pour acheter une maison ou pour refinancer un prêt immobilier. Vous effectuez des versements réguliers sur une hypothèque jusqu'à ce qu'elle soit remboursée après un certain nombre d'années. Plus précisément, une hypothèque est le document juridique qui permet à votre prêteur de prendre la maison si vous ne remboursez pas le prêt comme convenu. Dans certains États, ce document est appelé un acte de fiducie.

Une fois que vous avez remboursé l'hypothèque, vous êtes propriétaire de la maison, ou « libre et clair ». Le droit légal du prêteur de reprendre possession de votre maison disparaît. Lorsque vous comparez ces offres, n'oubliez pas de regarder les frais de retrait, ainsi que les pénalités de sortie. Avant de vous laisser, voici une formation qui vous permettra de maitriser le trading en 1H seulement. Cliquez ici pour l'acheter

Pour toutes vos préoccupations, laissez-moi un commentaire