Savoir qui est votre client et adopter des protocoles pour prévenir la criminalité financière sont des défis permanents pour les institutions financières. De manière significative, les institutions financières doivent se conformer à un ensemble de réglementations de plus en plus complexes pour la vérification de l'identité des clients appelée KYC. KYC, également connu sous le nom de "Know Your Customer" ou "Know Your Client", est un ensemble de procédures permettant de vérifier l'identité d'un client avant ou pendant les transactions financières.

Le respect de la réglementation KYC peut aider à tenir à distance le blanchiment d'argent, le financement du terrorisme et d'autres stratagèmes de fraude courants. En vérifiant d'abord l'identité et les intentions d'un client au moment de l'ouverture du compte, puis en comprenant ses habitudes de transaction, les institutions financières sont en mesure d'identifier plus précisément les activités suspectes.

Les institutions financières sont soumises à des normes de plus en plus strictes en matière de lois KYC. Elles doivent dépenser plus d'argent pour se conformer à KYC ou être passibles de lourdes amendes. Ces réglementations signifient que presque toutes les entreprises, plateformes ou organisations qui interagissent avec une institution financière pour ouvrir un compte ou effectuer des transactions devront se conformer à ces obligations. Dans cet article, nous parlons de tout ce qu’il faut savoir sur la règlementation KYC.

Qu'est-ce que le KYC dans le secteur bancaire ?

KYC signifie Know Your Customer et est un processus de diligence raisonnable standard utilisé par les institutions financières et d'autres sociétés de services financiers pour évaluer et surveiller le risque client et vérifier l'identité d'un client. KYC garantit qu'un client est bien celui qu'il prétend être.

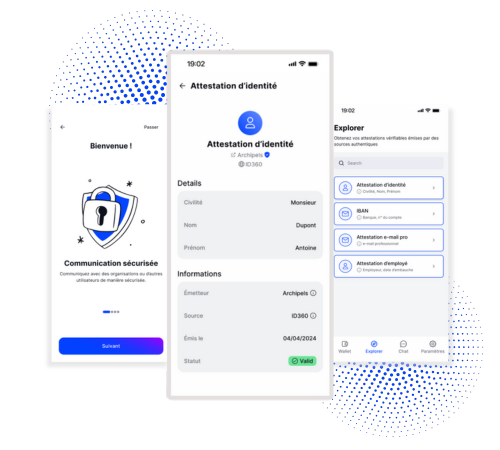

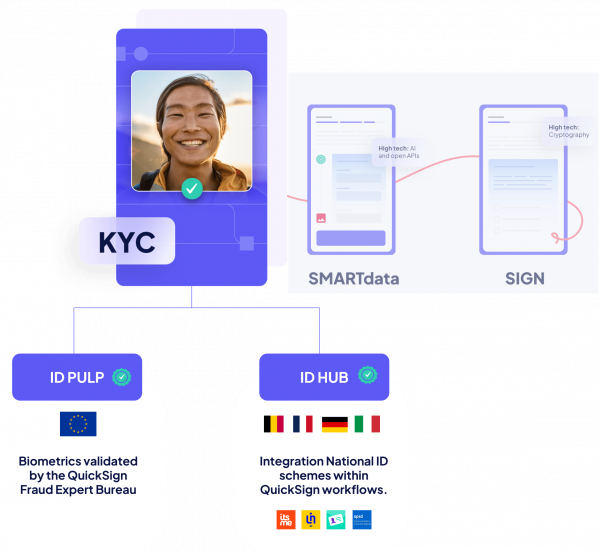

Sous KYC, les clients doivent fournir des informations d'identification prouvant leur identité et leur adresse. Les informations d'identification de vérification peuvent inclure la vérification de la carte d'identité, la vérification du visage, la vérification biométrique et/ou la vérification des documents. Pour preuve d'adresse, les factures de services publics sont un exemple de documentation acceptable.

KYC est un processus critique pour déterminer le risque client et si le client peut répondre aux exigences de l'institution pour utiliser ses services. C'est également une obligation légale de se conformer aux lois anti-blanchiment d'argent (AML). Les institutions financières doivent s'assurer que les clients ne se livrent pas à des activités criminelles en utilisant leurs services. Les banques peuvent refuser d'ouvrir un compte ou mettre fin à une relation commerciale si le client ne satisfait pas aux exigences minimales de KYC.

En Inde, eKYC est un processus dans lequel l'identité et l'adresse du client sont vérifiées électroniquement via l'authentification Aadhaar. Aadhaar est le système national d'eID biométrique de l'Inde. L'eKYC fait également référence à la capture d'informations à partir d'identifiants (mode OCR), à l'extraction de données numériques à partir d'identifiants intelligents émis par le gouvernement (avec une puce) avec une présence physique, ou à l'utilisation d'identités numériques certifiées et de reconnaissance faciale pour la vérification d'identité en ligne. Ce type de vérification KYC est également utilisé pour les applications de trading de cryptomonnaie.

- Réduction des risques

- Amélioration de la relation client

- Conformité réglementaire

- Prévention de la fraude

- Coûts élevés

- Complexité administrative

- Risques de violation de la vie privée

- Impact sur l'expérience client

Pourquoi le processus KYC est-il important ?

Les procédures KYC définies par les banques impliquent toutes les actions nécessaires pour s'assurer que leurs clients sont réels, évaluer et surveiller les risques. Ces processus d'intégration des clients aident à prévenir et à identifier le blanchiment d'argent, le financement du terrorisme et d'autres stratagèmes de corruption illégaux.

Le processus KYC comprend la vérification de la carte d'identité, la vérification du visage, la vérification des documents tels que les factures de services publics comme preuve d'adresse et la vérification biométrique. Les banques doivent se conformer aux réglementations KYC et aux réglementations anti-blanchiment d'argent pour limiter la fraude. La responsabilité de la conformité KYC incombe aux banques.

En cas de non-respect, de lourdes sanctions peuvent être appliquées. Aux États-Unis, en Europe, au Moyen-Orient et en Asie-Pacifique, un total d’environ 26 milliards de dollars d’amendes ont été infligées pour non-respect des lois AML, KYC et sanctions au cours des dix dernières années (2008-2018) - sans parler des atteintes à la réputation faites et non mesurée.

Qui a besoin de KYC ?

KYC est requis pour les institutions financières qui traitent avec les clients lors de l'ouverture et de la tenue des comptes. Lorsqu'une entreprise intègre un nouveau client ou lorsqu'un client actuel acquiert un produit réglementé, les procédures KYC standard s'appliquent généralement. Les institutions financières qui doivent se conformer aux protocoles KYC comprennent :

- Banques

- Les coopératives de crédit

- Sociétés de gestion de patrimoine et courtiers

- Applications de technologie financière (applications fintech), en fonction des activités dans lesquelles elles s'engagent

- Prêteurs privés et plateformes de prêt

Les réglementations KYC sont devenues un problème de plus en plus critique pour presque toutes les institutions qui interagissent avec l'argent (donc, à peu près toutes les entreprises). Bien que les banques soient tenues de se conformer au KYC pour limiter la fraude, elles transmettent également cette exigence aux organisations avec lesquelles elles font affaire.

Quels sont les trois composants du KYC ?

Les trois composantes du KYC comprennent :

- Programme d'identification client (CIP) : le client est celui qu'il prétend être

- Customer Due Diligence (CDD) : évaluer le niveau de risque du client, y compris l'examen des bénéficiaires effectifs d'une entreprise

- Surveillance continue : vérifiez les modèles de transactions des clients et signalez les activités suspectes de manière continue

Customer Identification Program (CIP)

Pour se conformer à un programme d'identification des clients, une institution financière demande au client des informations d’identification. Chaque institution financière mène son propre processus CIP en fonction de son profil de risque, de sorte qu’un client peut être invité à fournir des informations différentes selon l'institution. Pour un particulier, ces informations pourraient inclure :

- Un permis de conduire

- Un passeport

Pour une entreprise, ces informations peuvent inclure :

- Statuts constitutifs certifiés

- Licence commerciale délivrée par le gouvernement

- Accord de partenariat

- Instrument de confiance

Pour une entreprise ou un particulier, une vérification supplémentaire des informations peut inclure :

- Références financières

- Information provenant d'une agence de renseignements sur les consommateurs ou d'une base de données publique

- Un état financier

Les institutions financières doivent vérifier que ces informations sont exactes et crédibles, en utilisant des documents, une vérification non documentaire, ou les deux.

Customer Due Diligence (CDD)

La diligence raisonnable à l'égard de la clientèle oblige les institutions financières à procéder à des évaluations détaillées des risques. Les institutions financières examinent les types de transactions potentielles qu'un client effectuera afin de pouvoir ensuite détecter un comportement anormal (ou suspect).

Sur cette base, l'institution peut attribuer au client une cote de risque qui déterminera le degré et la fréquence de surveillance du compte. Les institutions doivent identifier et vérifier l'identité de toute personne physique qui détient 25 % ou plus d'une entité juridique, et une personne physique qui contrôle l'entité juridique. Bien qu'il n'y ait pas de procédure standard pour effectuer une diligence raisonnable, les institutions peuvent les concevoir en trois niveaux :

- Diligence raisonnable simplifiée (« SDD »). Pour les comptes de faible valeur, ou lorsque le risque de blanchiment d'argent ou de terrorisme financier est faible, un CDD complet peut ne pas être nécessaire.

- La Diligence raisonnable de base à l'égard de la clientèle (« CDD »). A ce niveau de diligence raisonnable, les institutions financières sont censées vérifier l'identité et le niveau de risque d'un client.

- Diligence raisonnable améliorée (« EDD »). Les clients à haut risque ou fortunés peuvent exiger la collecte de plus d'informations afin que l'institution financière ait une meilleure compréhension des activités et des risques financiers du client. Par exemple, si un client est une personne politiquement exposée (PPE), il peut être plus à risque de blanchiment d'argent.

Contrôle continu

La surveillance continue signifie que les institutions financières doivent surveiller en permanence les transactions de leurs clients. Ceci dans l'optique de détecter toute activité suspecte ou inhabituelle. Cette composante adopte une approche dynamique et axée sur les risques du KYC.

Lorsque des activités suspectes ou inhabituelles sont détectées, l'institution financière est tenue de soumettre un rapport d'activités suspectes (SAR) au FinCEN (Le Financial Crimes Enforcement Network) et aux autres organismes chargés de l'application de la loi.

Vérification KYC : les approches innovantes sont les bienvenues

En novembre 2018, des agences américaines, dont la Réserve fédérale, ont publié une déclaration commune qui encourage certaines banques à devenir de plus en plus sophistiquées dans leurs approches pour identifier les activités suspectes et expérimenter les technologies d'intelligence artificielle et d'identité numérique. Les autorités européennes de surveillance ont promu de nouvelles solutions pour relever des défis de conformité spécifiques plus tôt dans l'année. Ils suggèrent de conserver une approche commune pour des normes cohérentes dans l'ensemble de l'UE.

Ils prévoient plusieurs types de contrôle, comme « une application informatique intégrée qui identifie et vérifie automatiquement une personne à partir d'une image numérique ou d'une source vidéo (biométrie faciale) » ou « une fonctionnalité de sécurité intégrée qui peut détecter des images qui sont ou ont été altérés (par exemple, le morphing du visage) de sorte que ces images apparaissent pixélisées ou floues. »

L'utilisation de la biométrie peut être remise en question par des réglementations locales ou régionales. Ces règlementations financières sont : GDPR dans l'UE, CCPA en Californie, pour n'en citer que quelques-unes.

Conclusion

Les réglementations KYC ont des implications considérables pour les consommateurs et les institutions financières. Les institutions financières sont tenues de suivre les normes KYC lorsqu'elles travaillent avec un nouveau client. Ces normes ont été mises en place pour lutter contre la criminalité financière et le blanchiment d'argent. Ces normes visent également le financement du terrorisme et d'autres activités financières illégales.

Le blanchiment d'argent et le financement du terrorisme reposent souvent sur des comptes ouverts anonymement. L'accent accru mis sur la réglementation KYC a conduit à une augmentation du signalement des transactions suspectes. Une approche basée sur les risques avec KYC peut aider à éliminer le risque d'activités frauduleuses. Elle peut également assurer une meilleure expérience client.

Laissez nous vous avis dans les commentaires afin de nous permettre d'actualiser cet article