14টি সবচেয়ে বেশি ব্যবহৃত ইসলামিক আর্থিক উপকরণ

সবচেয়ে বেশি ব্যবহৃত ইসলামী আর্থিক উপকরণ কি কি? এই প্রশ্ন এই নিবন্ধের কারণ. আসলে, ইসলামিক ফাইন্যান্স প্রচলিত অর্থের বিকল্প হিসাবে বেশ কয়েকটি আর্থিক উপকরণ সরবরাহ করে।

যাইহোক, এই উপকরণগুলি অবশ্যই শরীয়া সম্মত হতে হবে। এই যন্ত্রগুলিকে সাধারণত তিনটি বিভাগে শ্রেণীবদ্ধ করা হয়। আমাদের ফাইন্যান্সিং ইনস্ট্রুমেন্ট, পার্টিসিপেশন ইনস্ট্রুমেন্ট এবং নন-ব্যাংক ফাইন্যান্সিয়াল ইনস্ট্রুমেন্ট আছে। এই নিবন্ধটির জন্য, আমি আপনার কাছে সবচেয়ে বেশি ব্যবহৃত আর্থিক উপকরণ উপস্থাপন করছি।

যাইহোক, আপনি যদি মাত্র 6 সপ্তাহের মধ্যে আপনার ব্যক্তিগত আর্থিক নিয়ন্ত্রণ নিতে চান, আমি আপনাকে এই অতি-দক্ষ গাইড অফার করি.

আপনার প্রথম জমার পরে 200% বোনাস পান। এই প্রচার কোড ব্যবহার করুন: argent2035

আসুন দেখা যাক

🔰 হাওয়ালা

Un মাখজেন, এছাড়াও হুন্ডি বলা হয় যা মানে "বিশ্বাস"। এটি একটি ঐতিহ্যগত এবং অনানুষ্ঠানিক বিতরণকৃত অর্থপ্রদানের ব্যবস্থা। এর উত্স খুব বেশি পরিচিত নয়। আমি যা বলতে পারি তা হল মধ্যযুগের প্রথম দিকের।

প্রমাণ হিসেবে অষ্টম শতাব্দীর ফিকহ গ্রন্থে এর প্রমাণ পাওয়া যায়। হাওয়ালার মূল ভূমিকায় রয়েছে ড টাকা সঞ্চালন করতে স্টক ব্রোকারদের নেটওয়ার্কে।

যাইহোক, এই ধারণার সংজ্ঞা হিসাবে মতামত ভিন্ন। কিছু গবেষকদের জন্য, এই সিস্টেমটি বিশ্বাসের ভিত্তিতে কাজ করে এবং তাই অর্থপ্রদানের একটি উপায় জারির প্রয়োজন হয় না। যেহেতু এটি নির্ভর করে না চুক্তির আইনি প্রয়োগ, এই সিস্টেমটি একটি সাধারণ আইনি এবং আইনি কাঠামোর অনুপস্থিতিতেও কাজ করে।

অন্যদের জন্য, তবে, হাওয়ালা বিনিময়ের বিল ছাড়া আর কিছুই নয়, একটি প্রমিসরি নোট, একটি চেক বা একটি খসড়া৷ প্রযুক্তিগতভাবে, দেনাদার তার ঋণ পরিশোধের দায়িত্ব তৃতীয় পক্ষের কাছে হস্তান্তর করেন যিনি নিজেই তার দেনাদার। অর্থপ্রদানের দায়িত্ব শেষ পর্যন্ত তৃতীয় পক্ষের উপর বর্তায়।

হাওয়ালা এমন একটি প্রক্রিয়া যা অ্যাকাউন্টিং স্থানান্তরের মাধ্যমে আন্তর্জাতিক অ্যাকাউন্টের নিষ্পত্তির অনুমতি দেয়। এটি অনেকাংশে দূর করে একটি নগদ স্থানান্তর জন্য প্রয়োজনes আপনি মন্তব্যে এই অসঙ্গতি সম্পর্কে মন্তব্য করতে পারেন.

🔰 দ মুসাওয়ামা

এটি একটি বিক্রয় চুক্তি মুরাবাহার অনুরূপ ক্লাসিক. এই ধরনের চুক্তিতে, ক্রেতা বিক্রেতার দ্বারা প্রয়োগকৃত লাভের মার্জিন জানেন না।

অন্য কথায়, বিক্রেতা পণ্য বা পরিষেবা তৈরি বা পাওয়ার জন্য প্রদত্ত মূল্য প্রকাশ করতে বাধ্য নয়। এই ধরনের চুক্তি ঘটে যখন একটি পণ্য বা পরিষেবার মূল্য নির্ধারণ করা কঠিন।

Le মুসাওয়ামা চুক্তি একই উপস্থাপন করে সুবিধা এবং একই অসুবিধা মুরাবাহার চেয়ে। বাজারের বিবর্তনের সাথে, আমরা ইতিমধ্যেই ই-মুসাওয়ামা কার্ডগুলি থেকে উপকৃত হতে পারি। প্রকৃতপক্ষে, ই-মুসাওয়ামা কার্ড হল শরিয়া-সম্মত ইলেকট্রনিক ডিপোজিট কার্ডের নতুন ধারণা।

এই ক্রেডিট কার্ডটি তার ধরণের একমাত্র যা ইসলামিক অর্থায়নের সংজ্ঞা লঙ্ঘন করে এবং অর্থপ্রদানের পদ্ধতিকে উন্নত করে। গ্রাহক ক্রেডিট অনুমোদন পায় এবং সংজ্ঞায়িত বণিকদের কাছ থেকে কেনাকাটা করা যেতে পারে যা আপনার বেশিরভাগ চাহিদা পূরণ করে।

🔰 কারদ হাসান

Le কর্দ হাসান সামাজিক সুরক্ষার ভিত্তিতে দুটি পক্ষের মধ্যে একটি ঋণ চুক্তি। এটি ঋণগ্রহীতার স্বল্পমেয়াদী প্রয়োজনও পূরণ করতে পারে। এটা একটা সুদ বা মুনাফা ছাড়া ঋণ। এটি বাণিজ্যিক ঋণের চেয়ে সাহায্যের মতো।

এই কৌশলটি খুব কমই বাণিজ্যিক প্রতিষ্ঠান দ্বারা ব্যবহৃত হয়। অন্যদিকে, এটি নির্দিষ্ট পরিস্থিতিতে ব্যবহার করা যেতে পারে (কোন ব্যক্তি বা একটি কোম্পানির জন্য অসুবিধার ক্ষেত্রে, বা যখন কেউ উদীয়মান সেক্টরের উন্নয়নের প্রচার করতে চায়)।

আধুনিক পরিভাষায়, অনেকে এর সাথে তুলনা করে একটি payday ঋণ. ঋণ প্রক্রিয়া চলাকালীন, পরিশোধের পরিমাণ অবশ্যই ধার করা পরিমাণের সমান হতে হবে। এর মানে কোন সুদ বা রিবা নেই শুধুমাত্র ঋণ প্রয়োগ করা উচিত.

তবে, সরল বিশ্বাসের পরিপ্রেক্ষিতে, ঋণগ্রহীতা ভবিষ্যতে ইজারাদাতাকে আরও বেশি টাকা দিতে পারে। চুক্তির সময় কেবল এটি আলোচনা বা সম্মত হতে পারে না।

এর মানে হল যে যদি তারা ইজারাদাতাকে একটি বোনাস বা অতিরিক্ত অর্থ প্রদান করে তবে এটি অনুমোদিত, তবে এই ধরনের ব্যবস্থা নিয়ে আলোচনা নিষিদ্ধ। এটি প্রায়শই ভাল বিশ্বাসের পরিমাপ হিসাবে এবং ভাড়াটেকে ধন্যবাদ জানানোর উপায় হিসাবে করা হয়।

কারদ হাসানও বলা হয় একটি উপকারী ঋণ। যাইহোক, এখানে আমার বইটি আপনাকে ইসলামিক ব্যাংক সম্পর্কে আপনার যা জানা দরকার তা বলে।

🔰 দ মোকায়দা

এটি অন্য একটি কাঁচামালের একটি পরিমাণ y এর বিপরীতে একটি কাঁচামালের x পরিমাণ বিনিময়ের একটি চুক্তি যা অর্থের কোনো বিনিময় অন্তর্ভুক্ত না করে। লেনদেন হওয়া পণ্যের বাজার মূল্যের ভিত্তিতে পরিমাণ নির্ধারণ করা হয়

🔰 দ কাফালা

ইসলামী আইনে, কাফালা একটি সুনির্দিষ্ট দত্তক নেওয়ার পদ্ধতি যা ফিলিয়েশন ছাড়াই অভিভাবকত্বের সাথে মিলে যায়। এটি পারস্য উপসাগরীয় দেশগুলিতে বিদেশী কর্মীদের নিয়োগের আগে স্পনসরশিপকেও মনোনীত করে।

ইসলামী অর্থে কাফালা হল ক ওয়ারেন্টি চুক্তি যার মাধ্যমে একটি তৃতীয় পক্ষ ঋণগ্রস্ত এজেন্টের ঋণের নিশ্চয়তা দেয়। পাওনাদারের সাথে ঋণের দায়বদ্ধতা এইভাবে চুক্তির দুই পক্ষের উপর নির্ভর করে।

এটি বিভিন্ন প্রাথমিক ইসলামী আর্থিক পণ্যের পরিপূরক চুক্তির একটি হিসাবেও ব্যবহৃত হয়। প্রাথমিকভাবে ঝুঁকি প্রশমনের উদ্দেশ্যে, যেমন চুক্তি মুস্যারাকাহ, মুদারাবাহ, মুরাবাহাহ, ইসতিস্না', ইজারাহ এবং তাওয়ারুক. হাওয়ালা চুক্তির মতো, কাফালা প্রশাসনিক খরচের বাইরে কোনো খরচ তৈরি করে না।

🔰 রাহন

Le রাহন একটি চুক্তি যার মাধ্যমে একজন এজেন্ট জামানত (প্রতিশ্রুতি) এর মাধ্যমে একটি ঋণ সুরক্ষিত করে। এই ধরনের চুক্তির লক্ষ্য পাওনাদার দ্বারা বহন করা প্রতিপক্ষের ঝুঁকি কমানো।

এই চুক্তির সুবিধা হল যে এটি এজেন্টকে তার ব্যবহার এবং মালিকানা বজায় রেখে জামানত হিসাবে তার দখলে থাকা একটি সম্পদ উপস্থাপন করতে দেয়। সাধারণত, চুক্তির শুরুতে ঋণদাতার কাছ থেকে গ্যারান্টি অনুরোধ করা হয় যাতে ডিফল্ট এড়ানো যায়। ঋণী ঋণ পরিশোধ না.

রাহনের ধারণার বৈধতা উল্লেখ করা হয়েছিল আল-বাকারাহ 283 নং আয়াতে কুরআন "এবং যদি আপনি ভ্রমণ করেন এবং একজন লেখক খুঁজে না পান, তাহলে একটি নিরাপত্তা আমানত নেওয়া উচিত। এই আয়াতটি ইসলামে জামানত সহ ঋণ বা অর্থায়ন পাওয়ার অনুমতিকে বৈধ করে।

এটি আয়েশা (রাঃ) দ্বারা বর্ণিত একটি হাদীস থেকে নবীর অনুশীলন দ্বারাও সমর্থন করা হয়েছিল: “রাসুলুল্লাহ একজন ইহুদীর কাছ থেকে ঋণ নিয়ে খাবার কিনেছিলেন এবং বিক্রেতাকে জামানত হিসাবে তার ইস্পাত বর্ম দিয়েছিলেন। »(সহীহ আল-বুখারী).

ইসলামী ব্যাংকিংয়ের বর্তমান অনুশীলনে, রাহনের ধারণা দুটি ভিন্ন ক্ষেত্রে প্রয়োগ করা যেতে পারে।

আপনার প্রথম জমার পরে 200% বোনাস পান। এই অফিসিয়াল প্রচার কোড ব্যবহার করুন: argent2035

✔️ প্রথম ক্ষেত্রে জামানত সম্পদ বা মারহুনকে বিশুদ্ধ নিরাপত্তা হিসেবে ব্যবহার করা।

উদাহরণস্বরূপ, হাউজিং ফাইন্যান্সে, ব্যাঙ্ক সাধারণত গ্রাহককে বাড়ি কেনার জন্য আর্থিক সুবিধা প্রদান করে যা ব্যাঙ্ককে পাওনাদার এবং গ্রাহককে দেনাদার করে, কারণ অর্থ হল ক্রেডিট বিক্রি যা ঋণ তৈরি করে।

এই পরিস্থিতিতে, পাওনাদার ব্যাঙ্কের কাছে তার অর্থপ্রদানের বাধ্যবাধকতাগুলি সুরক্ষিত করার জন্য অর্থায়ন করা বাড়িটিকে মারহুন (জামানত) করে দেবে। গ্যারান্টির মেয়াদকালে, ঋণগ্রহীতা (ক্লায়েন্ট) অন্য পক্ষের কাছে বাড়ি বিক্রি করতে পারবেন না যদি না ব্যাংক তাকে পাওনাদার হিসাবে অনুমোদন করে।

গ্রাহক যদি ব্যাংকের সাথে তার ঋণ নিষ্পত্তি করতে ব্যর্থ হয়, ব্যাংকের কাছে মীমাংসার জন্য বাড়ি বিক্রি করার ক্ষমতা রয়েছে বিক্রয়ের অপরিশোধিত পরিমাণ।

ব্যাঙ্ক শুধুমাত্র ব্যাঙ্কের কাছে যা পাওনা আছে তা নিতে পারে এবং বিক্রয় থেকে উদ্বৃত্ত (যদি থাকে) গ্রাহককে ফেরত দেওয়া হবে। এই উদাহরণটি মূলত রাহনের প্রথম প্রয়োগের ছবি আঁকা, অর্থাৎ, বিশুদ্ধ নিরাপত্তা হিসাবে।

✔️ দ্বিতীয় ক্ষেত্রে, আল-রাহন ক্ষুদ্রঋণ সহজতর করার একটি উপকরণ হবে।

এখানে, প্রদত্ত অর্থের পরিমাণ নির্ভর করবে মারহুনের মূল্যের (সম্পত্তির অঙ্গীকার) উপর। সাধারণ আল-রাহন ক্ষুদ্রঋণে, ক্লায়েন্ট তাদের মূল্যবান সম্পদ যেমন সোনা দালালের কাছে বন্ধক রাখে বা "" নামে পরিচিত কেদাই পাজক গদাই ইসলাম মারহুনের মত।

মারহুনের মূল্য নির্ধারণ করা হবে এবং গ্রাহককে একটি নির্দিষ্ট শতাংশের ভিত্তিতে ঋণ দেওয়া হবে, বলুন মারহুনের মূল্যের ৭০%।

ঋণ নেওয়ার সময়কালে, প্যানব্রোকার, সম্পদের ধারক হিসাবে, এটি পুনরুদ্ধার করা এবং ঋণ নিষ্পত্তি না হওয়া পর্যন্ত বন্ধক আইটেমের পরিষেবা হেফাজতের জন্য দৈনিক বা মাসিক গণনার ভিত্তিতে একটি ফি চার্জ করে।

এর দ্বারা, অর্থায়নের সুবিধার্থে একটি যন্ত্র হিসাবে রাহনের অনুশীলন বিশেষত ক্ষুদ্র-অর্থায়ন প্রাপ্তিতে দেখা যায়।

🔰 দ কেউ যদি

Le কেউ যদি প্রাচীন আরব উপজাতিগুলির মধ্যে একটি সাধারণ দায় হিসাবে উদ্ভূত হয়েছিল যা অন্য উপজাতির সদস্যদের বিরুদ্ধে যারা অপরাধ করেছিল তাদের ক্ষতিগ্রস্থদের বা তাদের উত্তরাধিকারীদের ক্ষতিপূরণ দিতে হয়েছিল।

এই নীতিটি পরবর্তীতে সামুদ্রিক বাণিজ্য সহ অনেক এলাকায় ছড়িয়ে পড়ে, যেখানে অংশগ্রহণকারীরা একটি তহবিলে অবদান রেখেছিল যা সমুদ্রে ভ্রমণের সময় দুর্ঘটনার শিকার একটি গ্রুপের সমস্ত সদস্যকে কভার করার উদ্দেশ্যে।

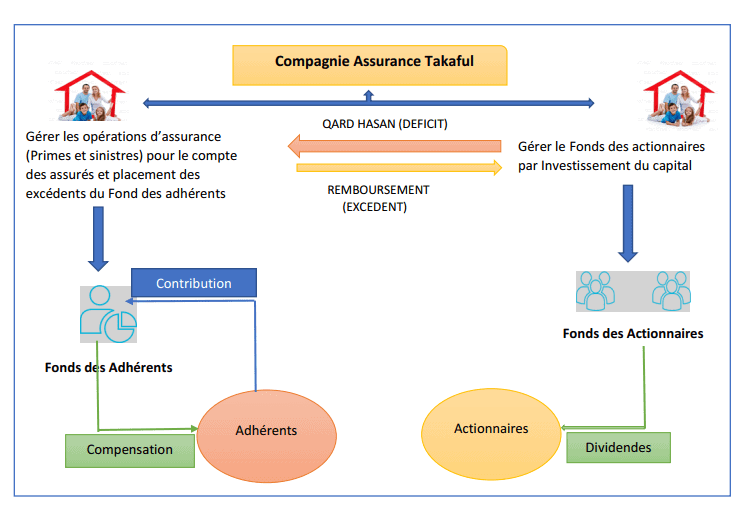

আজ এটি ইসলামী অর্থায়নে একটি বহুল ব্যবহৃত ধারণা হয়ে উঠেছে। তাকাফুল সাধারণত ইসলামিক বীমা বলা হয়। এটি কাফালাহ (গ্যারান্টি) এবং বীমা চুক্তির মধ্যে স্পষ্ট মিলের কারণে।

এটি পারস্পরিক এবং সহযোগিতার নীতির উপর ভিত্তি করে, ভাগ করা দায়িত্বের উপাদানগুলিকে অন্তর্ভুক্ত করে, যৌথ ক্ষতিপূরণ, সাধারণ স্বার্থ এবং সংহতির.

ইসলামিক বীমার জন্য প্রত্যেক অংশগ্রহণকারীকে একটি তহবিলে অবদান রাখতে হবে যা একে অপরকে সমর্থন করার জন্য ব্যবহৃত হয়। প্রতিটি অংশগ্রহণকারী প্রত্যাশিত দাবিগুলি কভার করার জন্য যথেষ্ট পরিমাণে অবদান রাখে।

🌲 বিভিন্ন আকার ঘ 'ইসলামিক বীমা

সুকুকদের মত, তাকাফুলের বিভিন্ন রূপ রয়েছে। বীমা হালাল দৈনন্দিন জীবনের সমস্ত ক্ষেত্রে আর্থিক কভারেজ অফার করে। আপনি একটি ব্যক্তি বা একটি ব্যবসা কিনা.

✔️ অলাভজনক তাকাফুল

তারা নির্দেশ করে যে কার্যকলাপ একটি উপর পরিচালিত হয় সম্পূর্ণরূপে পারস্পরিক বা সহযোগিতার ভিত্তিতে. এটি তাদের আইনি ফর্ম নির্বিশেষে. এই ধরনের তাকাফুলের জন্য, প্রায়শই প্রোগ্রামে অংশগ্রহণকারীদের দ্বারা একটি ব্যবস্থাপনা কমিটি গঠন করা হয়।

বোর্ড সমস্ত পলিসি হোল্ডারদের পক্ষে কার্যকলাপ পরিচালনা করে। তাই নিম্নলিখিত ক্ষেত্রে হিসাবে কার্যকলাপ পরিচালনার দায়িত্বে কোন পৃথক সত্তা নেই।

✔️ লাভের জন্য তাকাফুল

যদি তহবিলের ব্যবস্থাপনা বাণিজ্যিক সত্তার (অপারেটর) কাছে ন্যস্ত করা হয় তবে তাদের লাভের জন্য বলা হয় কেউ যদি) এটি আগের মতো কমিটি নয়।

প্রতিটি অধিক্ষেত্রের জন্য নির্দিষ্ট নিয়মের উপর নির্ভর করে, তহবিলটি অপারেটরের সাথে একত্রিত হতে পারে। শুধুমাত্র, শেয়ারহোল্ডারদের তহবিল এবং বীমা প্রোগ্রামে অংশগ্রহণকারীদের মধ্যে একটি স্পষ্ট বিচ্ছেদ থাকতে হবে।

কিছু দেশে, একটি প্রোগ্রাম কেউ যদি একটি ঐতিহ্যগত বীমাকারীর "উইন্ডো" দ্বারা অফার করা যেতে পারে। এটি ক্যামেরুন, সেনেগাল, মরক্কো এবং আরও অনেকের মতো আফ্রিকার কয়েকটি দেশে।

🌲দি বিভিন্ন মডেল কেউ যদি

তাকাফুল বীমা চুক্তি স্থাপনের বিভিন্ন উপায় রয়েছে। কিন্তু আমি শুধুমাত্র আপনার জন্য উপস্থাপন সর্বাধিক ব্যবহৃত মডেল.

দ্বারা অনুপ্রাণিত মডেল মুদারাবা, দ্বারা অনুপ্রাণিত মডেল ওয়াকালা, হাইব্রিড মডেল এবং অনুদান দ্বারা অনুপ্রাণিত মডেল (ওয়াকফ)।

✔️ মডেলটি মুদারাবা বিশুদ্ধ

একটি তাকাফুল মুদারাবা মডেলে, আমাদের একজন মুদারিব (উদ্যোক্তা) আছেন যিনি তাকাফুল অপারেটরের ভূমিকা পালন করেন এবং রব উল মাল (মূলধন প্রদানকারী) যারা অংশগ্রহণকারী।

চুক্তিটি নির্দিষ্ট করে যে কীভাবে স্থান নির্ধারণ এবং/অথবা অপারেশনের উদ্বৃত্ত দ্বারা উত্পন্ন লাভ কেউ যদি অপারেটরের মধ্যে বিতরণ করা হবে কেউ যদি এবং অংশগ্রহণকারীদের।

মূলধনের অবদানকারী হিসাবে ক্ষতির একমাত্র দায় অংশগ্রহণকারীদের। অপারেটর পেশাদার অসদাচরণ করেছে বা অবহেলা করেছে এমন ঘটনা ছাড়া। এই ক্ষেত্রে মুদারিব অথবা উদ্যোক্তা তার প্রচেষ্টার জন্য ক্ষতিপূরণ পায় না।

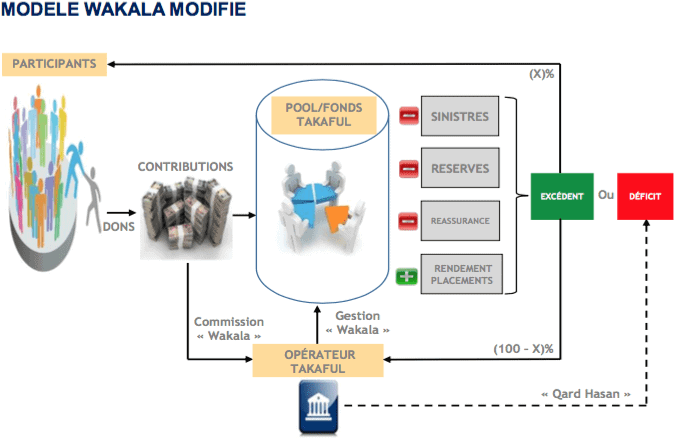

✔️ মডেলটি ওয়াকালা বিশুদ্ধ

এই মডেলটি এজেন্সি সম্পর্কের উপর মডেল করা হয়েছে (প্রধান-এজেন্ট) এটি সাবস্ক্রিপশন এবং প্লেসমেন্টের জন্য ব্যবহৃত হয়। সাবস্ক্রিপশনে, অপারেটর কেউ যদি তহবিল পরিচালনার জন্য অংশগ্রহণকারীদের এজেন্ট হিসাবে কাজ করে কেউ যদি.

সমস্ত ঝুঁকি তহবিল দ্বারা বহন করা হয় এবং যে কোনও অপারেটিং উদ্বৃত্ত অংশগ্রহণকারীদের অন্তর্গত। চালক কেউ যদি তহবিল দ্বারা বহন করা ঝুঁকিতে বা তহবিলের কোনো উদ্বৃত্ত/ঘাটতিতে সরাসরি অংশগ্রহণ করে না।

অপরদিকে, বীমাকারী তাকাফুল পান ক কমিশন ওয়াকালা স্থায়ী যা সাধারণত প্রদত্ত অবদানের শতাংশের প্রতিনিধিত্ব করে। এই ফি ম্যানেজার হিসাবে তার পরিষেবা ক্ষতিপূরণ.

অপারেটরের পারিশ্রমিকের মধ্যে পারফরম্যান্স ফিও অন্তর্ভুক্ত থাকতে পারে, যে কোনো উদ্বৃত্ত থেকে কেটে নেওয়া হয়। এটি তহবিলের কার্যকর ব্যবস্থাপনার জন্য একটি অনুপ্রেরণামূলক ব্যবস্থা।

✔️হাইব্রিড মডেল: সংমিশ্রণ ওয়াকালা et মুদারাবা

এই মডেলে, দুটি উপ-চুক্তি প্রণয়ন করা হয়। প্রথমে W চুক্তিআকলা সাবস্ক্রিপশনের জন্য গৃহীত, এবং তারপর চুক্তি মুদারাবা তহবিল বিনিয়োগের জন্য ব্যবহৃত হয়।

এই মডেলটি আন্তর্জাতিক সংস্থাগুলির দ্বারা সর্বাধিক সুপারিশ করা হয়। বাস্তবে, এটি ব্যাপকভাবে বীমাকারীদের দ্বারা গৃহীত হয় কেউ যদি.

✔️ ওয়াকফ মডেল

মুসলিম ধর্মের অর্থে, ওয়াকফ হল এক ধরনের দান যা একজন ব্যক্তি চিরস্থায়ীভাবে প্রদত্ত। এই মডেলের সাহায্যে, বীমাকারী প্রথমে একটি অনুদান করে। পরবর্তীকালে, পলিসিধারীরা দাবি নিষ্পত্তি করতে ব্যবহার করার জন্য অতিরিক্ত অবদান রাখে।

অপারেটর একটি নির্দিষ্ট সাবস্ক্রিপশন কমিশন পায়। দাবি নিষ্পত্তির পরে বীমাকৃত পক্ষগুলি তহবিলের ভারসাম্য পায়। এই মডেল প্রধানত পাকিস্তানে উপস্থিত।

উপরের সমস্ত মডেলে, বীমাকারী সাধারণত তহবিলের যে কোনো খেলাপি ঋণের জন্য সুদ-মুক্ত ঋণ প্রদান করবে। তাকাফুল. le উদ্বৃত্ত ব্যবহার করে ঋণ পরিশোধ করা হয় তহবিলের ভবিষ্যৎ তাকাফুল. নিম্নলিখিত টেবিলটি ক্লাসিক্যাল বীমা এবং ইসলামিক বীমার মধ্যে পার্থক্য উপস্থাপন করে তাকাফুল.

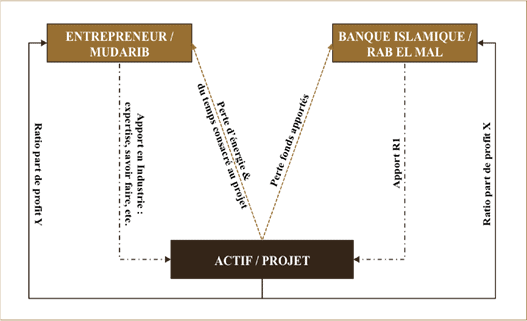

🔰 মুধারবা

Le মুধরবা একটি বাণিজ্যিক চুক্তির রেফারেন্স যেখানে একটি পক্ষ মূলধন অবদান রাখে এবং অন্যটি একটি ব্যক্তিগত প্রচেষ্টা। মুনাফার আনুপাতিক ভাগ পারস্পরিক চুক্তি দ্বারা নির্ধারিত হয়।

কিন্তু ক্ষতি, যদি থাকে, কেবল পুঁজির মালিক বহন করে, সেক্ষেত্রে উদ্যোক্তা তার শ্রমের জন্য কিছুই পায় না। অর্থদাতা হিসাবে পরিচিত হয় " রাবাল মাল এবং "এর নামে উদ্যোক্তা মুদারিব ».

ইসলামী ব্যাঙ্কগুলির দ্বারা গৃহীত একটি অর্থায়নের কৌশল হিসাবে, এটি একটি চুক্তি যেখানে সমস্ত মূলধন ইসলামী ব্যাংক দ্বারা প্রদান করা হয় যখন ব্যবসাটি অন্য পক্ষ দ্বারা পরিচালিত হয়।

পূর্বে সম্মত অনুপাত অনুযায়ী লাভ ভাগ করা হয় এবং ক্ষতি, যদি থাকে, যদি না অবহেলা বা চুক্তির শর্ত লঙ্ঘনের কারণে হয় " মুদারিব » ইসলামী ব্যাংক দ্বারা সমর্থিত।

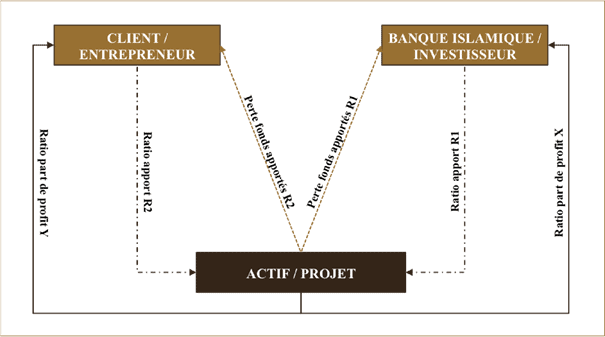

🔰 মুশারাকাহ বা মুশারাকাহ

শব্দের উৎপত্তি মুশারাকাহ আরবি শরীকা থেকে উদ্ভূত যার অর্থ অংশীদারিত্ব। ইসলামী আইনবিদদের জন্য, মুশারাকার বৈধতা ও অনুমোদন কুরআন, সুন্নাহ এবং আলেমদের ইজমা (ঐকমত্য) এর বিধানের উপর ভিত্তি করে।

ইসলামী অর্থে মুশারাকা হল অর্থায়নের একটি পদ্ধতি যা একটি অংশীদারিত্বের আকারে। এর মধ্যে স্বাক্ষরিত একটি চুক্তি ব্যাংক এবং তার ক্লায়েন্ট যেখানে প্রতিটি পক্ষ একটি নতুন প্রকল্প প্রতিষ্ঠা করতে বা একটি বিদ্যমান প্রকল্পে অংশ নিতে সমান বা ভিন্ন মাত্রায় মূলধন প্রদান করে।

উত্পন্ন লাভ বা ক্ষতি চুক্তির ধারা অনুযায়ী বিতরণ করা হয়। তারা মুশারাকাহ চুক্তি অনুসারে ভাগ করা হয়। ক্ষতি সাধারণত প্রতিটি মুশরিক কর্তৃক প্রদত্ত মূলধনের অনুপাতে ভাগ করা হয়।

মুশারাকাহ চুক্তিগুলি নিম্নলিখিত ফর্মগুলি গ্রহণ করতে পারে: ধ্রুবক এবং হ্রাসকারী মুশারাকাহ। একটি মুশারাকাহ চুক্তি স্বল্প বা দীর্ঘমেয়াদী সময়ের জন্য প্রবেশ করা যেতে পারে। একটি মুশারাকায় ব্যাংক কর্তৃক প্রদত্ত মূলধন চুক্তির পুরো সময় জুড়ে স্থির থাকতে পারে।

🌲 চুক্তির ধরন মুশারাকাহ

অনেক ইসলামী আর্থিক পণ্যের মত, দুই ধরনের লে আছে মুশারাকাহ : মুশারাকাহ চূড়ান্ত এবং মুশারাকাহ অধঃপতনশীল

✔️ নিশ্চিত মুশারাকাহ

চুক্তির এই সংস্করণ মুশারাকাহ ব্যাঙ্ককে টেকসই উপায়ে প্রকল্পের অর্থায়নে অংশ নিতে এবং সহ-মালিক অংশীদার হিসাবে তার ক্ষমতায় লভ্যাংশ থেকে উপকৃত হতে দেয়। এই ক্ষেত্রে, ব্যাংক এই স্থিতিশীল সম্পদগুলির একটি মধ্যম বা দীর্ঘমেয়াদী ব্যবহার নিয়ে কাজ করছে।

ব্যাংকের অবদান বিদ্যমান কোম্পানিগুলিতে ইক্যুইটি অংশগ্রহণের রূপ নিতে পারে। এই অবদান নতুন কোম্পানিতে শেয়ার মূলধন বৃদ্ধিতে অবদানের রূপ নিতে পারে।

এই ধরণের সঙ্গে মুশারাকাহ ইক্যুইটি সিকিউরিটিজ ঐতিহ্যগত ফাইন্যান্সে মিলিত হয় বিদ্যমান ব্যবসায় উল্লেখযোগ্য নিয়ন্ত্রণ সুরক্ষিত করতে। এই চুক্তিতে মূলধন পরিশোধ নেই।

✔️ Le মুশারাকাহ হ্রাস

সঙ্গে সঙ্গে মুশারাকাহ হ্রাস ব্যাংকটি ধীরে ধীরে কোম্পানির মূলধন থেকে তুলে নিচ্ছে। গ্রাহক নিয়মিত ব্যবধানে ব্যাঙ্ককে প্রদান করবেন, তার প্রাপ্য লাভের অংশ কারণ তিনি ব্যাঙ্কের মূলধন অবদানের প্রতিদানের জন্য তার নিজের অংশ বা সমস্ত অংশ সংরক্ষণ করতে পারেন।

তার সমস্ত মূলধন এবং অর্জিত মুনাফা পুনরুদ্ধার করার পরে, ব্যাংক প্রকল্প বা অপারেশন থেকে প্রত্যাহার করে। এই সূত্রটি প্রচলিত অর্থের বিনিয়োগ সিকিউরিটিজের অনুরূপ।

🌲 অর্থায়নের সুবিধা মুশারাকাহ

দ্বারা অর্থায়ন মুশারাকাহ ব্যাঙ্ক এবং সহ-অংশীদার(দের) জন্য বেশ কিছু সুবিধা রয়েছে। ব্যাঙ্কের জন্য, এই সূত্রটি তার সংস্থানগুলির জন্য দীর্ঘ- এবং/অথবা মধ্য-মেয়াদী বিনিয়োগের সুযোগ দেয়।

এটি নিয়মিত এবং ধারাবাহিক আয়ের একটি উৎস গঠন করে যা ব্যাঙ্ককে তার আমানতকারী এবং শেয়ারহোল্ডারদের একটি আকর্ষণীয় হারে রিটার্ন প্রদান করতে সক্ষম করে।

ক্লায়েন্ট বা সহ-অংশীদারদের জন্য, মুশারাকাহ দীর্ঘ এবং মধ্যমেয়াদী ক্রেডিট একটি ফর্ম হিসাবে উপস্থাপন করা হয়. যেমন, এটি অর্থায়নের সবচেয়ে কার্যকর পদ্ধতি গঠন করে সৃজনশীল চক্রের প্রয়োজনের জন্য আরও উপযুক্ত এবং ব্যবসায়িক উন্নয়ন, উভয়ই নির্মাণ এবং/অথবা মূলধন বৃদ্ধি এবং অর্জন এবং/অথবা সরঞ্জাম সংস্কারের ক্ষেত্রে।

Le মুশারাকাহ হল প্রখ্যাত উত্পাদক প্রচারকারীদের দ্বারা অত্যন্ত চাওয়া ক্ষুদ্র ও মাঝারি আকারের উদ্যোগ (এসএমই) তৈরির জন্য। প্রতিটি পক্ষের অবদান অবশ্যই অপারেশন সমাপ্তির সময় উপলব্ধ হতে হবে, অর্থায়নের বিষয়।

তবে ইসলামি আইন মঞ্জুর করেওচারকা বিলম্বিত অর্থপ্রদান থেকে উপকৃত লেনদেনে, শর্ত থাকে যে প্রতিটি পক্ষ সরবরাহকারীর সাথে প্রতিশ্রুতির অংশ গ্রহণ করে (চারিকত wudjouh).

এই ক্ষেত্রে, ব্যাঙ্কের ভূমিকা সাধারণত ব্যাঙ্ক গ্যারান্টি ইস্যু করে (অনুমোদন, ডকুমেন্টারি ক্রেডিট, গ্যারান্টির চিঠি, বাজার গ্যারান্টি, ইত্যাদি)। অপারেশনের ফলাফল নির্বিশেষে পক্ষগুলির একটিকে তার সহায়তা পুনরুদ্ধারের গ্যারান্টি দেওয়ার লক্ষ্যে যে কোনও চুক্তি বাতিল এবং অকার্যকর।

এই বিষয়ে, ব্যাংকের কোন অধিকার নেই তার অবদানের প্রতিদান দাবি করতে। চুক্তির ধারা লঙ্ঘনের ঘটনা ছাড়া, মামলা পরিচালনায় চরম অবহেলা বা বিশ্বাসভঙ্গ।

ব্যাঙ্ক তার অংশীদারকে গ্যারান্টি প্রদানের জন্য প্রয়োজন হতে পারে, কিন্তু এটি শুধুমাত্র উপরে উল্লিখিত একটি ক্ষেত্রে সেগুলি প্রয়োগ করতে পারে।

🌲এর অনুশীলন সম্পর্কিত সমস্যা মুশারাকাহ

বাস্তবে, উচ্চ ঋণ ঝুঁকির কারণে অর্থায়নের এই পদ্ধতির ব্যবহার কম থাকে। অর্থায়ন সম্পর্কিত ক্রেডিট ঝুঁকি মুশারাকাহ অ-পুনরুদ্ধারের সম্ভাবনা তহবিল ভলিউম এবং একটি সময়মত উন্নত. এই ঝুঁকির উচ্চ স্তরে একটি ব্যাখ্যা পাওয়া যায়:

- Lগ্যারান্টির অনুপস্থিতি ;

- নৈতিক বিপদ এবং প্রতিকূল নির্বাচনের উচ্চ হার;

- প্রকল্পের কারিগরি মূল্যায়নের ক্ষেত্রে ব্যাংক পর্যায়ে যোগ্য কর্মীদের অভাব;

এই ক্রেডিট ঝুঁকির পাশাপাশি, ধরনের চুক্তি মুশারাকাহ এছাড়াও ইক্যুইটি ঝুঁকি সাপেক্ষে, বিনিয়োগকারীর দ্বারা ইক্যুইটিতে রাখা সম্পদের অবমূল্যায়ন হতে পারে। চুক্তিতে মুশারাকাহ সকল দল রাজধানীতে অংশগ্রহণ করে এবং তাই কোনো ক্ষতির মধ্যে।

ঢালা le মুশারাকাহ হ্রাস, পক্ষগুলির মধ্যে একটি পূর্বনির্ধারিত মূল্যে শেয়ারের সমস্ত মূলধন পুনঃক্রয় করার অঙ্গীকার করে।

এটি একটি অতিরিক্ত ঝুঁকির সম্মুখীন হয় যখন অন্যান্য পক্ষগুলি ক্ষতির সম্মুখীন হয় না (ফরোয়ার্ড সেল)। অবশেষে, আর্থিক ক্ষতির ক্ষেত্রে এই ধরনের চুক্তিতে মূলধনের ঝুঁকিও অন্তর্নিহিত।

🔰 ইজারা বা ইজারাহ

ইজারা শব্দটি আরবি থেকে এসেছে " ajr যার অর্থ হল পুরষ্কার বা বেতন বা কাজ করা কাজের জন্য। আর্থিক বিশ্বে, এটি একটি দ্বিপাক্ষিক চুক্তি যা বিবেচনার জন্য একটি সম্মত সময়ের জন্য একটি সম্পদের ব্যবহার হস্তান্তর জড়িত।

এটি দুটি অংশ জড়িত: ইজারাদাতা বা মুজির এবং ভাড়াটিয়া বা মুস্তাজির সম্পদ. বস্তুর মালিক অস্থায়ীভাবে সম্মত সময়ের জন্য ভাড়াটেকে তার ফল হস্তান্তর করে এবং ভাড়াটিয়া অবশ্যই এটি ব্যবহার না করেই এটি থেকে উপকৃত হতে সক্ষম হবে।

ইজারা দেওয়া সম্পত্তির মালিকানা ইজারাদাতার, সেইসাথে মালিকানা সম্পর্কিত সমস্ত ঝুঁকি। সম্পত্তির দৈহিক দখল ইজারাদাতার দ্বারা বিশ্বাসে রাখা হয়। সম্পত্তির কোনো ক্ষতি, ধ্বংস বা মূল্য হ্রাসের জন্য তিনি দায়ী নন।

ইজারার নিয়ম, ইজারা অর্থে, বিক্রির নিয়মের সাথে খুব সাদৃশ্যপূর্ণ. ইজারাহ এবং বিক্রয়ের মধ্যে একমাত্র পার্থক্য হল বিক্রয়ের সময়, সম্পত্তির কর্পাস ক্রেতার কাছে হস্তান্তর করা হয়। ইজারাতে, সম্পত্তির করপাস হস্তান্তরকারীর সম্পত্তি থেকে যায়, তবে কেবল এর ব্যবহার ইজারাদারকে হস্তান্তর করা হয়।

🌲 ইজারা অর্থায়ন চুক্তির প্রকার

অপারেশন ইজারা দুটি ফর্মের একটি নিতে পারে:

- ইজারা মনতাহিয়া বি তমলীক. ইজারা দেওয়া সম্পত্তির মালিকানা একটি পৃথক চুক্তির অধীনে গ্রাহকের কাছে হস্তান্তর করা হয় ইজারা চুক্তির শেষে;

- ইজারা তাছগিলিয়া বা ইজারা ওয়া ইকতিনা. এই ধরনের চুক্তি একটি সাধারণ ভাড়া বোঝায়।

যাইহোক, আমরা দুটি ধরণের অপারেশনও আলাদা করতে পারি ইজারা মনতাহিয়া দ্বি-তামলীক :

Lঅস্থাবর সম্পদ জড়িত লেনদেন. এগুলি মূলধনী দ্রব্য সংক্রান্ত ক্রিয়াকলাপ যার অধিগ্রহণ চুক্তির শেষে ইজারাদার দ্বারা সম্ভব;

Lরিয়েল এস্টেট লেনদেন. এগুলো এমন লেনদেন যার মাধ্যমে প্রতিষ্ঠান দেয় ইজারা রিয়েল এস্টেট, তার দ্বারা কেনা বা তার পক্ষে নির্মিত, যখন এই ক্রিয়াকলাপগুলি ভাড়াটেকে চুক্তির শেষে লিজ দেওয়া সম্পত্তির সমস্ত বা অংশের মালিক হতে দেয় ইজারা

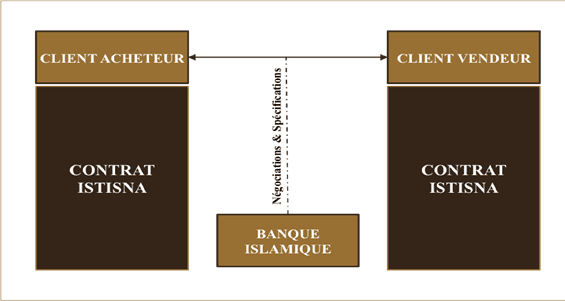

🔰 ইস্তিস্না'আ বা ইসতিস্না

ইসতিসনা হল এক ধরনের বিক্রয় লেনদেন যেখানে ক্রেতা নির্দিষ্ট সম্পদ তৈরির জন্য বিক্রেতাকে আদেশ দেয় এবং ক্রেতার কাছে সম্পদ সরবরাহের পর বিক্রয় শেষ হয়। ইস্তিস্না এর জন্য ব্যবহৃত হয় তহবিল সুবিধা প্রদান লেনদেনের জন্য যেখানে গ্রাহক উত্পাদন বা নির্মাণের সাথে জড়িত।

ইস্টিসনা অর্থায়নের লেনদেনের পরিপ্রেক্ষিতে, ক্লায়েন্ট ব্যাঙ্কের জন্য পণ্য তৈরি করে এবং ব্যাঙ্কে পণ্য সরবরাহ করার পরে, ক্লায়েন্টকে এই পণ্যগুলি বাজারে বিক্রি করার জন্য ব্যাঙ্কের এজেন্ট হিসাবে নিযুক্ত করা হয়।

একটি সুবিধা হিসাবে, ইস্তিস্না ছোট, মাঝারি আকারের বাণিজ্যিক উদ্যোগ এবং আইনি ব্যক্তিদের দ্বারা ব্যবহার করা যেতে পারে। পরন্তু, এটি স্বল্পমেয়াদী অর্থায়নের জন্য একটি আদর্শ মোড কারণ এটি আর্থিক ভারসাম্যকে সম্মান করা সম্ভব করে তোলে। গ্রাহক তাদের কার্যকারী মূলধনের চাহিদা মেটাতেও এটি ব্যবহার করতে পারেন।

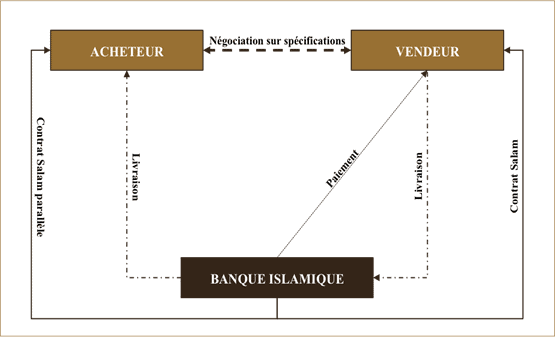

🔰 সালাম

সালাম হল বিক্রয়ের একটি চুক্তি যেখানে বিক্রেতা পরবর্তী তারিখে ক্রেতাকে নগদে সম্পূর্ণ মূল্য পরিশোধের বিনিময়ে নির্দিষ্ট পণ্য সরবরাহ করতে সম্মত হন।

এটা এক ধরনের বিপরীত ক্রেডিট বিক্রয়। এই চুক্তি সালাম বিক্রেতার জন্য পণ্য সরবরাহের জন্য একটি নৈতিক বাধ্যবাধকতা তৈরি করে। সালাম চুক্তি একবার স্বাক্ষর করা শেষ করা যাবে না। শরিয়া অনুসারে একটি পণ্য (বিক্রি করার উদ্দেশ্যে) অবশ্যই বিক্রেতার শারীরিক বা অন্তর্নিহিত দখলে থাকতে হবে।

তবে শরীয়তে এই সাধারণ নীতির দুটি ব্যতিক্রম রয়েছে। একটি সালাম এবং অন্যটি ইসতিসনা। উভয় একটি নির্দিষ্ট প্রকৃতির বিক্রয়. সালাম অনুরূপ কৃষি পণ্যের অর্থায়নে ব্যবহৃত হয়। ইস্তিস্না'র অনুরূপ উৎপাদিত পণ্যের অর্থায়নের জন্য ব্যবহৃত হয়।

🔰 মুরাবাহা

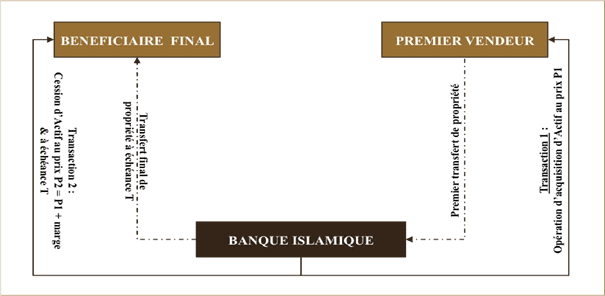

Le মুরবাহা একটি ইসলামী অর্থায়ন কাঠামো যা বিক্রয় চুক্তির মত কাজ করে। মুরাবাহা, এছাড়াও কস্ট প্লাস ফাইন্যান্সিং বলা হয়, একজন গ্রাহক একটি ব্যাঙ্ককে তাদের হয়ে একটি আইটেম ক্রয় করতে বলেন৷ এই চুক্তিতে, বিক্রেতা এবং ক্রেতা একটি সম্পদের খরচ এবং লাভের মার্জিনে সম্মত হন।

বাস্তবে, ব্যাংক ক্রয় করে এবং গ্রাহকের পছন্দের বিক্রেতার সাথে চুক্তি করে এবং তারপর মুরাবাহার ভিত্তিতে গ্রাহকের সাথে বিক্রয় করে। পরবর্তীতে, গ্রাহক পূর্বনির্ধারিত কিস্তি বা নিষ্পত্তির শর্তানুযায়ী ব্যাঙ্ককে ফেরত দেন।

🌲 এর অপারেটিং নীতিগুলি মুরাবাহ

Le মুরাবাহাহ ইসলামিক ব্যাংকের অনুশীলন একটি ফরোয়ার্ড সেল লেনদেন। খরচের মূল্য, লাভের মার্জিন এবং অর্থপ্রদানের সময়কাল অবশ্যই আগে থেকে জানা থাকতে হবে এবং পক্ষগুলিকে মেনে নিতে হবে।

কিস্তি পরিশোধে বিলম্ব হলে, ব্যাংক খেলাপি গ্রাহকের কাছে আবেদন করতে পারে দেরী শাস্তি যা একটি বিশেষ অ্যাকাউন্টে জমা দেওয়া হবে। কিন্তু কোনো সময়েই ব্যাংক তার মুনাফার সীমাকে ঊর্ধ্বমুখী করার বিনিময়ে সংশোধন করতে পারে না।

গ্রাহকের পক্ষ থেকে খারাপ বিশ্বাসের ক্ষেত্রে, ব্যাঙ্ক জরিমানা ছাড়াও, অসম্মানিত সময়সীমার জন্য ক্ষতিপূরণ দাবি করার অধিকারী। এই ক্ষেত্রে, ব্যাঙ্কের নির্দিষ্ট উদ্দেশ্যমূলক মানদণ্ডের বিপরীতে ক্ষতির মূল্যায়ন করা উচিত। এই মূল্যায়ন স্বার্থ জড়িত করা উচিত নয়.

চুক্তি সম্পন্ন হওয়ার পর মুরাবাহাহ, পণ্যদ্রব্য হয় একচেটিয়া এবং নির্দিষ্ট সম্পত্তি চূড়ান্ত ক্রেতার। এটা থাকবে, পরবর্তী ঘটনা যাই ঘটুক না কেন। যাইহোক, ব্যাংক বিক্রয় মূল্য পরিশোধের জন্য জামানত হিসাবে বিক্রয়কৃত পণ্যের প্রতি অঙ্গীকার নিতে পারে।

🌲 এর সাথে সম্পর্কিত সমস্যা মুরাবাহ

এই প্রতিশ্রুতির প্রতি দৃষ্টিভঙ্গি ভিন্ন, যদি এটি একটি বাধ্যবাধকতা গঠন করে বা না করে। ক্রয় করার প্রতিশ্রুতি গ্রাহকের কাছে একটি বাধ্যবাধকতা। জুরিসন্সল্টরা বিশ্বাস করে যে বাধ্যবাধকতাটি ক্লায়েন্টের জন্য প্রযোজ্য নয়।

অর্ডার দেওয়া এবং অর্থ প্রদান করার পরেও গ্রাহক চুক্তি বাতিলের অনুরোধ করতে সক্ষম হওয়া উচিত। সবচেয়ে উল্লেখযোগ্য প্রতিপক্ষ ঝুঁকি লিঙ্ক মুরাবাহ চুক্তির আইনি প্রকৃতির আশংকার এই বৈচিত্র্য থেকে উদ্ভূত।

Dদ্বিতীয় সমস্যা মুরাবাহ কাউন্টারপার্টি সময়সীমা পূরণ করতে ব্যর্থ হয় যেখানে স্তরে অবস্থিত. এই বিলম্বিত অর্থ প্রদান ব্যাংকের জন্য ক্ষতির কারণ হতে পারে। বাজারে, রিটার্ন ঝুঁকির হার দেখা দেয় যদি অপারেশনের রিটার্নের হার বর্তমান রেফারেন্স রেট থেকে ভিন্ন হয়; তাহলে আর্থিক ক্ষতির সম্ভাবনা থাকে।

চুক্তির সাথে সম্পর্কিত প্রতিপক্ষের ঝুঁকিগুলি পরিচালনা করা মুরাবাহ, একটি বড় কমিশনের অগ্রিম অর্থপ্রদান সাধারণ অভ্যাস হয়ে উঠেছে।

🔰 সুকুক

সাধারণত তাদের আরবি নাম, সুকুক দ্বারা পরিচিত এবং প্রায়শই ভুলভাবে "" হিসাবে উল্লেখ করা হয়ইসলামিক বন্ধন“, শরীয়াহ-সম্মত ফিক্সড ইনকাম ক্যাপিটাল মার্কেট ইনস্ট্রুমেন্টগুলি গত এক দশকে বিশ্ব বাজারে তাদের শেয়ার ক্রমাগত বৃদ্ধি করেছে।

প্রাথমিকভাবে একচেটিয়াভাবে মুসলিম-সংখ্যাগরিষ্ঠ এখতিয়ারে বিকশিত, বিশ্বব্যাপী সুকুক বাজারের তুলনায় উল্লেখযোগ্য উন্নতি হয়েছে গত 10 বছর, উচ্চ-প্রোফাইল কর্পোরেট সমস্যা এবং বাজার ট্যাপিং সার্বভৌম একটি সংখ্যা সঙ্গে.

সুকুক হল আর্থিক পণ্য যার শর্তাবলী এবং কাঠামো শরিয়ার সাথে সঙ্গতিপূর্ণ, বন্ডের মতো প্রচলিত স্থির আয়ের উপকরণগুলির মতো রিটার্ন তৈরির অভিপ্রায়ে।

🌿 Sukuks রূপ কি কি?

বেশিরভাগ ইসলামিক আর্থিক পণ্যের মতো, সুকুক অনেক রূপ নিতে পারে। এইভাবে, আনুমানিক দশ ফর্ম আছে সুকুক।

✔️ জিরো-কুপন সুকুকস

সুকুকের প্রথম প্রকার শূন্য-কুপন সুকুক। অনুশীলনে, এটি একটি সম্প্রচার sukuk যে সম্পদগুলি সচল করা হবে তা এখনও বিদ্যমান নেই।

এই ইস্যুটি তাদের ইস্যু করার সময় তৈরি করা হয়নি এমন সম্পদগুলিকেও উদ্বেগ করতে পারে। এস এর মাধ্যমে তহবিল সংগ্রহ করা হয়আইন কোম্পানির ব্যালেন্স শীটে আরও সম্পদ তৈরি করতে ব্যবহার করা হবে।

পরিশেষে, আমরা বলতে পারি যে শূন্য-কুপন সুকুকগুলি "সার্টিফিকেট" এর মতো মুরবাহা et ইস্তিস্না'আ " তাই তারা সেকেন্ডারি মার্কেটে ব্যবসায়ী নয়।

✔️ সুকুক আল-ইজারা (লিজ চুক্তি)

সুকুকের দ্বিতীয় প্রকার ইজারা প্রকার। একটি অনুস্মারক হিসাবে, ইজারা হল এক ধরণের লিজ যা আমরা ঐতিহ্যগত অর্থায়নে সম্মুখীন হই। ইজারা সম্পর্কে আমাদের নিবন্ধটি দেখুন।

এই খুব প্রায়ই ব্যবহার করা হয়. এই সুকুকগুলির গঠনের সরলতার দ্বারা এই অনুরোধটি ব্যাখ্যা করা যেতে পারে। তদুপরি, কিছু গবেষক এটিকে এর গঠন হিসাবে বর্ণনা করেছেন sukuk ক্লাসিক যা থেকে অন্য সব কাঠামো sukuk উন্নত করা হয়েছে.

✔️ সুকুক আল-ইসতিসনা

সুকুকের তৃতীয় রূপ হল সুকুক আল-ইসতিসনা। এটি একটি ফর্ম sukuk থেকে প্রাপ্তব্যতিক্রম Qui একটি ইজারা হয়. এই ফর্মটি নতুন উন্নয়ন প্রকল্পে অর্থায়নের জন্য উপযুক্ত।

যাইহোক, কিছু কাঠামোগত ত্রুটিগুলি অতিক্রম করা কঠিন প্রমাণিত হয়েছে। এর জন্য, এটি একবার ভবিষ্যদ্বাণী করা পদ্ধতিতে ইসলামিক বহু-উৎস প্রকল্প অর্থায়নের বিকল্প উত্স হিসাবে নিজেকে উপস্থাপন করে না।

✔️ সুকুক আল-মুরাবাহা

সুকুকের চতুর্থ রূপ হল সুকুক আল-মুরাবাহা। অন্যান্য ফর্ম থেকে ভিন্ন, এই ফর্ম কম ব্যবহার করা হয়.

শব্দটি " মুরবাহা অর্থদাতা (বিক্রেতা) এবং গ্রাহকের (ক্রেতার) মধ্যে একটি চুক্তিগত চুক্তিকে বোঝানো হয় যেখানে অর্থদাতা গ্রাহকের কাছে নগদ বিতরণের জন্য নির্দিষ্ট সম্পদ বা পণ্য বিক্রি করবে যাতে গ্রাহক তার বিলম্বিত অর্থ প্রদান করতে সক্ষম হবেন। চুক্তি অনুযায়ী বাধ্যবাধকতা " মুরবাহা ». সুতরাং, এই যুক্তিই সুকুক আল-মুরাবাহাকে সজীব করে তোলে।

✔️ হাইব্রিড সুকুক

সুকুকের পঞ্চম রূপ যাকে হাইব্রিড সুকুক বলা হয়। তারা এসukuks উপর ভিত্তি করে একটি হাইব্রিড হারে সম্পদের একটি সমিতি।

এটি এক ধরনের সুকুক যেখানে সম্পদের অন্তর্নিহিত পুল দুটি বা ততোধিক ইসলামিক আর্থিক চুক্তি নিয়ে গঠিত। অন্য কথায়, এই ধরণের সুকুকের জন্য বেশ কয়েকটি উপ-কন্ট্রাক্ট প্রয়োজন।

✔️ সুকুক আল-মুশারাকা

সুকুকের ষষ্ঠ রূপ হল সুকুক আল-মুশারাকা। এই কাঠামোর জনপ্রিয়তা সাম্প্রতিক সময়ে হ্রাস পেয়েছে, 2008 সালে AAOIFI ঘোষণার পর থেকে।

AAIOIFI কাঠামোতে ক্রয়ের প্রতিশ্রুতি ব্যবহারের সমালোচনা করেছিল সুকুক আল-মুশারাকা. আসলে, টার্ম মুশারাকা শব্দ থেকে উদ্ভূত হয় " শিরকাহ অর্থ "অংশীদারিত্ব".

এর সহজতম আকারে, একটি ব্যবস্থা মুশারাকা একটি অংশীদারিত্ব চুক্তি যেখানে প্রতিটি অংশীদার একটি প্রকল্প বাস্তবায়নের জন্য মূলধনের অংশ অবদান রাখে। এই অবদান ধরনের বা নগদ হতে পারে.

✔️ সুকুক আল সালাম

সুকুকের সপ্তম রূপ হল সুকুক আল-সালাম। প্রকৃতপক্ষে, সালাম একটি বিপরীত ক্রেডিট বিক্রয় চুক্তি যেখানে ক্রেতা আজ অর্থ প্রদান করে এবং পরে সম্পদ গ্রহণ করে। এভাবে সুকুকস আল-সালাম উৎপাদন বা উত্পাদন প্রক্রিয়ার সম্পদের সাথে সম্পর্কিত হবে।

শরিয়া দৃষ্টিকোণ থেকে, একটি বিক্রয় বৈধ হওয়ার জন্য, বিক্রয়ের বস্তুটি অবশ্যই বিদ্যমান থাকতে হবে। বিক্রেতাকে অবশ্যই এটির মালিক হতে হবে, সম্পদটি অবশ্যই আসল হতে হবে। এই সাধারণ অবস্থানের ব্যতিক্রম অধীনে বিক্রয় করা হয় "এস" চুক্তিআলম »এবং« ব্যতিক্রম ».

✔️ সুকুক আল-ওয়াকালা (এজেন্সি চুক্তি)

অষ্টম রূপ হল সুকুক আল-ওয়াকালা। ধারণাটি " ওয়াকালা আক্ষরিক অর্থে এমন একটি ব্যবস্থাকে বোঝায় যার মাধ্যমে একটি পক্ষ তার কিছু দায়িত্ব অন্য পক্ষকে তার পক্ষে কাজ করার জন্য অর্পণ করে।

Un ওয়াকালা তাই ক্লাসিক ফাইন্যান্সে এক ধরনের এজেন্সি সম্পর্ক। এর একটি কাঠামো sukuk আল ওয়াকালা সম্পর্কের দ্বারা অনুপ্রাণিত হয়।

✔️ সুকুক আল-মুদারাবা

নবম রূপ হল সুকুক আল-মুদারাবা। একটি প্রোগ্রাম গঠন করে sukuk, প্রথম পদক্ষেপটি প্রায়শই বিশ্লেষণ করা হয় যে একজন উদ্যোক্তার ব্যবসায় কী অন্তর্ভুক্ত রয়েছে এবং কোন সম্পদ (যদি থাকে) জারির সমর্থনে উপলব্ধ sukuk.

✔️ সুকুক আল-মুদারাবা

শেষ রূপটি হল সুকুক আল-মুদারাবা। এটাকে আক্ষরিক অর্থে বলা হয় " sukuk বিনিয়োগ”। এগুলো সার্টিফিকেট sukuk » সমান মূল্যের যা বিনিয়োগকারীদের কাছে জারি এবং বিক্রি করা হয়

আমাকে একটি মন্তব্য করুন

আমি ইসলামিক ফাইন্যান্সে আগ্রহী কিন্তু আমার দেশে তা নেই

বুঝলাম, আপনি কোন দেশে আছেন?