Активтерімді қалай дұрыс басқаруға болады

Мен өз активтерімді қалай дұрыс басқара аламын? Активтеріңізді басқаруды оңтайландыру маңызды қаржылық болашағыңызды қамтамасыз етіңіз және жеке жобаларды жүзеге асыру. Сізде аз немесе көп активтер бар ма, оларды жақсы ұйымдастыру, оларды өсіру және олардың болашақта берілуін болжау өте маңызды.

Дегенмен, күрделі қаржылық өнімдер, өзгермелі салықтар мен өмірдің құлдырауы мен құлдырауы арасында шарлау әрқашан оңай бола бермейді. Көптеген адамдар өздерін дәрменсіз сезінеді, сондықтан бұл жұмысты кейінге қалдырады, бұл олардың жалпы қаржылық жағдайы үшін өте маңызды.

Мұра жөніндегі кеңес беру мамандарымен жазылған осы мақала арқылы мен сізге нәрселерді анық көру үшін практикалық кілттер бергім келеді. Бірге біз сіздің ағымдағы жағдайыңызды сабырлы түрде талдауды, орта және ұзақ мерзімді мақсаттарыңызды анықтауды, сондай-ақ оларға қол жеткізу үшін тиісті стратегияларды жүзеге асыруды талқылаймыз.

Бірінші депозиттен кейін 200% бонус алыңыз. Осы промо-кодты пайдаланыңыз: argent2035

Менің мақсатым - сіздің активтеріңізді басқаруға сабырлылықпен қарауға мүмкіндік беру, бұл сіздің жобаларыңызды жүзеге асырудың нақты тұтқасы болуы мүмкін. Сіздің қаржылық болашағыңызда хабардар актер болу үшін нұсқаулықты орындаңыз!

🥀 Активтеріңізді денсаулық қауіптерінен қорғаңыз

Отбасында ауыр денсаулық мәселесі, жазатайым оқиға немесе мезгілсіз өлім мұраға ауыр зардаптармен қаржылық тепе-теңдікке қауіп төндіруі мүмкін. Ауру демалысына байланысты табыстың жоғалуы мен денсаулық сақтау шығындары арасында, егер өзімізді қорғай алмасақ, оның әсері айтарлықтай болады.

Міне, сіздің активтеріңізді денсаулыққа қауіп төндіретін қауіптерден қорғауға мүмкіндік беретін әртүрлі келісімшарттар.

✔️ Ұзақ мерзімді күтімді сақтандыру

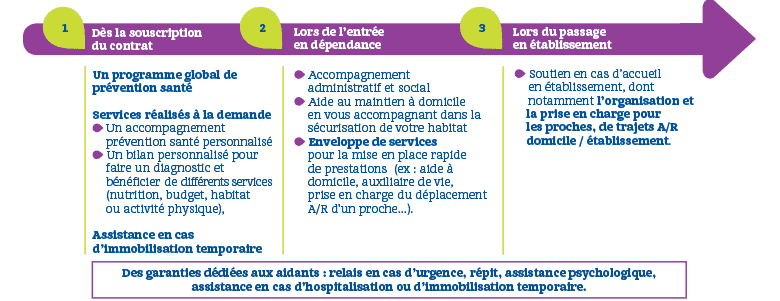

Ұзақ мерзімді күтімді сақтандыру - автономияны жоғалту қаупінен қорғайтын жеке сақтандыру түрі. Ол асырауындағы адамға оларды үйде немесе мамандандырылған мекемеде ұстауға қажетті көмекті қаржыландыруға мүмкіндік беру үшін төленетін рента қағидаты бойынша жұмыс істейді.

Ұзақ мерзімді күтімді сақтандыру автономияны жоғалтудың қаржылық салдарынан қорғауға көмектеседі. Егер сіз тәуелді болсаңыз, сақтандырушы қажетті шығындардың барлығын немесе бір бөлігін өтейді: үйде көмек көрсету шығындары, мамандандырылған мекемеге орналастыру, тұрғын үйді бейімдеу және т.б.

Күнделікті жәрдемақы да қарастырылған. Бұл келісім-шарт мемлекеттік көмек шегерілгеннен кейін төленетін қалғанын қамтиды.

Кепілдендірілген тәуелділік деңгейінен басқа, ұзақ мерзімді күтімді сақтандырудың ерекшеліктерін мұқият зерделеңіз: қарастырылған капитал немесе аннуитет сомасы, ықтимал шегерім, қайта бағалау шарттары, кепілдіктерді енгізу шарттары және т.б.

Кейбір келісімшарттар мүдделі тараптарды үйлестіру үшін көмек ұсынады. Сондай-ақ, сіздің қазіргі қамтуыңызды жұбайыңыз бен өсушілеріңізбен салыстырыңыз. Ұзақ мерзімді күтімді сақтандыру мұқият таңдалуы керек толық қорғау.

✔️Өлім сақтандыру

Өлімді сақтандыру шарты, сондай-ақ қайтыс болған өмірді сақтандыру деп аталады, сақтанушы қайтыс болған жағдайда бенефициарларға алдын ала белгіленген капиталды төлеуге кепілдік береді. Бұл капитал жақын адамдарға жерлеу және мұрагерлік шығындарды жабуға және табыс жоғалтудың орнын толтыруға мүмкіндік береді. Сома бенефициарлардың нақты қажеттіліктеріне және қолда бар активтерге сәйкес белгіленуі керек.

Бенефициарларды тағайындау өлімді сақтандыру шартында өте маңызды. Отбасылық жағдай өзгерген жағдайда оны үнемі жаңартуды ұмытпаңыз. Сіз бір бенефициарды таңдай аласыз немесе капиталды бірнеше адамға бөлуге болады. Қайтымдылық туралы ереже, мысалы, жұбайы қайтыс болған кезде капиталды қайта бөлуге мүмкіндік береді.

Өлімді сақтандыруды жерлеу шартымен нақты тұжырымдау ұсынылады. Соңғысы жерлеуге жұмсалатын шығыстарды тікелей қаржыландыруға мүмкіндік береді, қайтыс болғаны үшін төленетін жәрдемақыны кейіннен мұраға ауыртпалық салмай, табыстың жоғалуын өтеу үшін туыстарына қайтарылады.

А сенімге жақын жерлеу келісім-шартының бенефициары ретінде жерлеуді өз қалауыңыз бойынша басқаруға. Оңтайлы стратегия жерлеу рәсімін арнайы келісім-шарт арқылы жабудан тұрады, содан кейін мұрагерлер үшін артық ақшаға кепілдік береді.

✔️ Жерлеуге кепілдік

Жерлеу келісім-шарты немесе жерлеуді сақтандыру сіздің қалауыңыз бойынша жерлеу рәсімін тікелей қаржыландыру үшін қайтыс болған кезде төленетін капиталды құруға мүмкіндік береді. Бұл отбасының алға жылжуына жол бермейді төтенше жағдайдағы қаражат. Сақталған сомалар әдетте қауіпсіз еуро қорына айналады. Демек, бұл жерлеу келісімі жан тыныштығын қамтамасыз етеді.

Екі формула бар: жерлеу қоры жерлеу рәсімін еркін ұйымдастыру үшін бенефициарларға біржолғы төлем төлейді. Немесе жерлеу шарты бұл жерлеу құнын серіктеспен төбеге дейін жабуға кепілдік береді.

Екі жағдайда да алдын ала қаржыландыру бұл аспектіні қамтамасыз етеді. Сомды таңдау үшін тамаша жерлеу рәсіміне қажетті бюджетті дәл есептеңіз.

Жерлеу мәселесін шешу ешқашан оңай емес. Дегенмен, эмоционалдық төтенше жағдайда шешім қабылдаудан аулақ болу үшін мұны алдын ала дайындаған дұрыс. Отбасыңызға нақты тілектеріңізді айтыңыз: рәсім түрі, жерлеу орны, жерлеу туралы хабарлама, гүлдер және т.б.

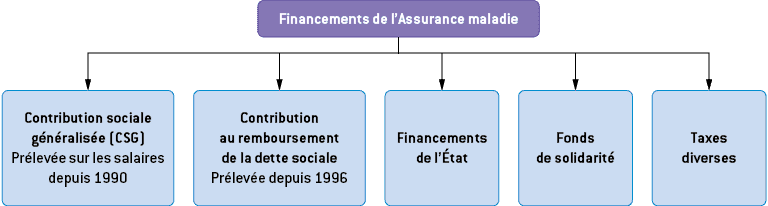

✔️ Қосымша медициналық сақтандыру

Медициналық сақтандыру – денсаулық сақтау шығындарын толық немесе ішінара жабуға мүмкіндік беретін әлеуметтік қорғау жүйесі. Оны жеке немесе өзара медициналық сақтандыру арқылы толықтыруға болады. Дегенмен, ол денсаулық сақтау шығындарын жабудың тірегі болып табылады.

Қосымша медициналық сақтандыру денсаулық сақтауды және өтелмейтін шығындарды қамтиды Әлеуметтік қамсыздандыру : артық төлем, аурухананың күнделікті тарифі, тіс протездері, остеопатия және т.б.

Бұл алдын ала шығындарды болдырмауға мүмкіндік береді. Кепілдіктер кестесін мұқият талдаңыз: баптар бойынша өтеу мөлшерлемесі, ықтимал шектер, шегерімдер және т.б. Толық қамту үшін кеңейтілген кепілдіктерді таңдаңыз.

Келісім-шартқа жатпайтын секторлардағы артық төлемдерді өтеуді, жеке бөлмені басқаруды, декреттік пакетті немесе тіпті арнайы пул кепілдіктерін қоса алғанда, қолайлы формулалар.

✔️ Табыс кепілдігінен айырылу

Кіріс кепілдігінің жоғалуы сізге ауру демалысы немесе жазатайым оқиға жағдайында ауыстыру кірісін береді. Ол еңбекке жарамсыздық немесе еңбекке жарамсыздық салдарынан жалақының төмендеуін өтейді.

Күту кезеңдерін, кепілдендірілген кірісті, жабылатын тоқтау түрлерін және тұрақты еңбекке жарамсыздық жағдайында тұрақсыздықты тексеріңіз. Бұл қаржылық қауіпсіздік желісі ұзақ өшіру жағдайында өте маңызды.

Бұл кепілдікті зейнетке шыққаннан кейін де сақтауға болады. Өмірдегі апаттар ешкімді аямайды! Мүгедектік зейнетақысы егде жаста туындаған күрделі мәселе туындаған жағдайда табысқа қосымша болып табылады.

Қамтамасыз етілген қорғауға қатысты жарналар аз. Тым көп бас тартпаңыз зейнетке шығу қарсаңында сіздің табысыңызды сақтандыруды жоғалту. Денсаулыққа қауіп жасы жоқ.

✔️ Қарыз алушыны сақтандыру

Қарыз алушыны сақтандыру – белгілі бір оқиғалар туындаған жағдайда ипотекалық немесе тұтынушылық несиені өтеуге кепілдік беретін сақтандыру шарты.

Бірінші депозиттен кейін 200% бонус алыңыз. Осы ресми промо кодын пайдаланыңыз: argent2035

Барлық ипотека бойынша міндетті сақтандыру сақтанушы қайтыс болған немесе мүгедек болған жағдайда несиені өтейді. Бұл кепілдік қарыздың туыстарға салмақ түсіруінен сақтайды. TEG-ді жақсы талдаңыз ұсыныстарды салыстыру үшін сақтандырумен және онсыз.

Денсаулық сауалнамасы жеке мөлшерлемеге негізделген. Күшті қорғау үшін несиені жабуды қайта қарастырыңыз. Банк пен сақтандыру компаниялары ұсынатын келісімшарттарды салыстыруға уақыт бөліңіз. Бағалар енгізілген кепілдіктер мен опцияларға байланысты айтарлықтай ерекшеленеді.

Қарыз алушыны сақтандырудың жалпы шарттарын егжей-тегжейлі зерделеу. Өлімнен басқа, мүгедектік, еңбекке жарамсыздық және жұмыстан айырылу да қамтылғанына көз жеткізіңіз. Келісімшартты тәркілеуді болдырмайтын қайталану және қайталану баптарын тексеріңіз.

🥀 Менің активтерімді инфляциядан қорғаңыз

Инфляция кезінде тауарлар мен қызметтердің бағасы өседі, бұл болуы мүмкін жинақтарыңызға әсер етеді және сіздің сатып алу қабілетіңіз. Активтеріңізді қорғау үшін шаралар қабылдамасаңыз, тәуекел етесіз уақыт өте құндылығын жоғалтады. Бұл сіздің ұзақ мерзімді қаржылық мақсаттарыңызға жетуді қиындатады.

✔️ Инфляцияның жинаққа тигізетін зиянды әсері

Қазіргі кездегідей жоғары инфляция, егер одан қорғау шаралары қабылданбаса, жинаққа өте жағымсыз әсер етеді. Шынында да, бағаның жалпы өсуімен банк шотындағы қолма-қол ақша ештеңе әкелмесе немесе өте аз болса, біздің сатып алу қабілетіміз жылдан жылға төмендейді.

Қазіргідей инфляция деңгейі 5% болғанда, шотқа кіріссіз орналастырылған 100 еуро келесі жылы сатып алу қабілеті бойынша тек 95 еуроға тең болады. Осылайша, біздің қолда бар жинақтарымыздың нақты құны сөзсіз жойылады.

Осы себепті бұл өте маңызды жинақтарыңызды өсіріңіз кем дегенде инфляция деңгейіне тең табысты ұсынатын инвестициялар арқылы. Әйтпесе, шотымызда ағымдағы еуроны жинағанымызға қарамастан, біз жыл сайын аздап кедейленеміз. Нағыз парадокс, оны тез арада тоқтату керек!

Инфляция біздің жинақтарымыздың құнын тамақтандыратын паразит сияқты әрекет етеді. Сондықтан бұл қасіретпен күресу үшін шешімдер бар, біз оны екінші қадамда егжей-тегжейлі қарастырамыз.

✔️ Жалға берілетін жылжымайтын мүлік, дәлелденген қауіпсіз баспана

Сізге үйренуге тура келеді жылжымайтын мүлікті басқару. Инфляция қаупімен бетпе-бет келгенде, жалға берілетін мүлік сатып алу қабілетін қорғау үшін дәлелденген қауіпсіз баспана болып табылады. Шынында да, бұл инвестиция қазіргі жағдайда бірнеше маңызды артықшылықтар береді.

Біріншіден, жалдау ақысы инфляцияға байланысты. Жыл сайын олар тұтыну бағасының өсуін бақылайтын жалдау ақысының анықтамалық индексі негізінде қайта бағаланады. Демек, сіздің жалдау табысыңыз инфляциямен бірдей қарқынмен өседі, бұл сіздің сатып алу қабілетіңізді қорғайды.

Оның үстіне жылжымайтын мүлік нарығы құрылымдық жағынан тапшылықта. Сұраныс ұсыныстан әлдеқайда жоғары, әсіресе ірі мегаполистер сияқты белгілі бір тығыз нарықтарда. Сіздің мүлік ұзақ мерзімді қауіпсіздікті қамтамасыз ете отырып, оңай қайта сатылады және қайта жалға беріледі.

Ақырында, жылжымайтын мүлікке несие мөлшерлемелері әлі де қалыпты болып қалады және активтерді құру үшін қызықты левередж әсерін құрайды. Ақылға қонымды берешек инфляция кезінде жеңетін стратегия болып қала береді.

✔️ Алтын, дағдарыстан тиімді қорғаныс

Алтын ұзақ уақыт бойы қаржылық баспана және экономикалық дағдарыстардан, әсіресе инфляциядан тиімді қорғаныс болып саналды. Инфляция кезінде валюталардың құнсыздану үрдісі байқалады, бұл инвесторлардың сатып алу қабілетін төмендетуі мүмкін. Дегенмен, алтын уақыт өте келе өзінің ішкі құндылығын сақтайды, бұл оны байлықты қорғау үшін тартымды активке айналдырады.

Алтынның инфляцияға төзімділігінің негізгі себебі оның нақты және шектеулі сипаты болып табылады. Монетарлық органдар шектеусіз мөлшерде басып шығара алатын фиат валюталарынан айырмашылығы, алтын көп мөлшерде жасанды түрде көбейтуге болмайтын асыл металл болып табылады. Оның тапшылығы мен тұрақты сұранысы оны экономикалық циклдар арқылы өз құнын сақтайтын материалдық активке айналдырады.

Сонымен қатар, алтын жиі әмбебап валютаның бір түрі ретінде қарастырылады, яғни ол өзінің құнын жаһандық ауқымда сақтайды. Инвесторлар инфляция мен қаржы нарығының ауытқуларынан әлеуетті қорғауды қамтамасыз ететін әртараптандыру стратегиясы ретінде өз портфелінің бір бөлігін алтынға бөлуге тырысады. Экономикалық тұрақсыздық кезінде алтын көбінесе өз байлығын сақтауға ұмтылатын инвесторларды тарта отырып, қауіпсіз баспана ретінде әрекет етеді.

✔️ Ұзақ мерзімге инвестиция жасаңыз

Инфляцияның көтерілуі жағдайында қателік дүрбелеңге түсіп, барлық холдингтеріңізді сатуға болады. Керісінше, нарықтың қалпына келуін пайдалану үшін ұзақ мерзімді перспективада инвестициялауды жалғастыру ұсынылады.

Негізгі тұзақ - эмоциялар әсерінен ең нашар сәтте инвестицияларыңызды қалдыру. Өз мүлкіңді сақта, жағдай ақырында тұрақталады. Осы бейімделген шешімдердің көмегімен сіз осы аласапыран кезеңнен тыныштықпен өте аласыз. Сіздің байлығыңыз шоғырланған түрде шығады.

🥀 Ажырасқан жағдайда менің мүлкімді қорғаңыз

Не болады ажырасқан жағдайда менің мүлкім ? Ажырасу әрқашан эмоционалды күйзеліс. Бірақ бұл неке режиміне байланысты күрделі материалдық және қаржылық салдары болуы мүмкін.

Осылайша сіз материалдық деңгейде нәзік болатын бұл сынақты сабырмен жеңуге жақсырақ дайын боласыз.

✔️Ажырасқаннан кейін жылжымайтын мүлікті бөлу

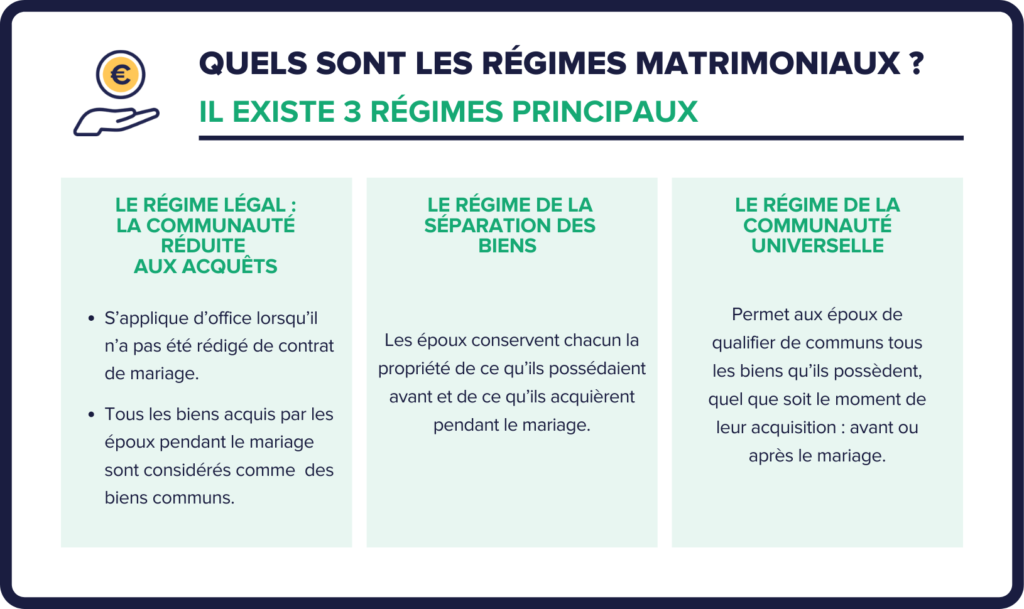

Ажырасқан жағдайда бірінші сұрақ көбінесе отбасылық үй мен басқа да ортақ жылжымайтын мүліктің болашағына қатысты. Шындығында, бәрі неке кезінде таңдалған неке режиміне байланысты.

Қоғамдық тәртіпте неке кезінде сатып алынған мүлік заңды түрде ерлі-зайыптылардың ортақ меншігі болып саналады, жартысы ерлі-зайыптылардың әрқайсысына тиесілі.

Осылайша, осы режим бойынша ажырасқан жағдайда, одақ кезінде бірлесіп сатып алынған жылжымайтын мүлік қатаң тең үлестерге бөлінеді. Әрбір бұрынғы жұбайы 50% алады тиісті мүліктің немесе мүліктің құны.

Керісінше, меншік режимін бөлуде, ажырасқан жағдайда бөлу болмайды. Ерлі-зайыптылардың әрқайсысы некеге дейін және неке кезінде сатып алынған жылжымайтын мүліктің айрықша иесі болып қалады.

Осылайша, егер отбасылық үйді некеге тұрғанға дейін ерлі-зайыптылардың бірі сатып алған болса, бұл мүлік ажырасқан жағдайда оған толығымен қайтарылады. Одаққа дейінгі және одан кейінгі иеліктер арасында ешқандай айырмашылық жоқ.

✔️ Жинақтарды және қаржылық инвестицияларды бөлісу

Жылжымайтын мүліктен басқа, ажырасу банктік шоттарда жинақталған жинақтарды, сондай-ақ өмірді сақтандыру сияқты әртүрлі қаржылық инвестицияларды бөлісу мәселесін де тудырады. Және тағы да бәрі бастапқы неке режиміне байланысты.

Мүлік қоғамдастығы жағдайында бірлескен шоттарда орналастырылған сомалар және ерлі-зайыптылардың екі мүшесінің атына жасалған өмірді сақтандыру шарттары. ортақ мұра ретінде қарастырылады.

Осылайша, некені бұзу кезінде бірлескен банк шоттарының қалдықтары ерлі-зайыптылардың қайсысы осы шоттарға нақты салым салғанына қарамастан, қатаң тең бөліктерге бөлінеді. Барлығы қол жетімді соманың 50% алады.

Мүлікті бөлу режимі, жинақтар мен инвестицияларға қатысты бөлісу нүктесі: ерлі-зайыптылардың әрқайсысы некеге дейін немесе неке кезінде құрылғанына қарамастан, банктік шоттары мен келісім-шарттарының айрықша иесі болып қалады.

Сондықтан әркім өзінің барлық жеке жинақтарын, жеке шоттарының қалдықтарын, өмірді сақтандыру келісімшарттарын, PEA, оның қор нарығындағы инвестициялары... Il ешқандай айырмашылық жоқ некеге дейінгі және одан кейінгі активтер арасындағы.

✔️ Ажырасқаннан кейінгі зейнетақыны бөлудің күрделі мәселесі

Ажырасу бұрынғы ерлі-зайыптылардың зейнетақысы мен зейнеткерлік ренталарына да айтарлықтай әсер етеді. Ережелер өте күрделі, бірақ өз мүдделеріңізді қорғау үшін оларды жақсы білу өте маңызды.

Белгілі бір жағдайларда бұрынғы жұбайы, егер оның қаржылық жағдайы нашар болса, бұрынғы серіктесінің зейнеткерлікке шыққан зейнетақысының бір бөлігін алуға құқығы болуы мүмкін. Бұл жүйелі емес : бірнеше критерийлерге сай болуы және нақты сұралуы керек.

Бұрынғы жұбайыңыздың зейнетақысының бір бөлігін алу үшін сіз келесі шарттарды орындауыңыз керек:

- үйленген ажырасуға 2 жылдан аз уақыт қалғанда;

- Ажырасқаннан кейін қайта некеге тұрмау;

- Кем дегенде болыңыз кем дегенде 62 жаста немесе 60 жаста еңбекке жарамсыз жағдайда;

- Жеке ресурстарды төбеден төмен негіздеңіз жылына 21 526 еуро мөлшерінде белгіленген. Тәуелді балалар жағдайында бұл шек жоғарылайды.

Барлық осы шарттар орындалса, сіз бұрынғы жұбайыңыздың тірі кезінде аман қалған үлесіңізді алуға өтініш бере аласыз. Ол қайтыс болғаннан кейін сіз жесірлер мен жесірлерге классикалық асыраушысынан айырылған зейнетақысын талап ете аласыз.

✔️ Өтемақы жәрдемақысының маңызды рөлі

Ажырасу кезінде судьялар бұрынғы ерлі-зайыптылардың біріне өтемақылық жәрдемақы тағайындау, ажырасқаннан кейін тиісті өмір сүру жағдайларындағы шамадан тыс алшақтықты өтеу туралы шешім қабылдай алады.

Бұл өтемақыны судья ажырасқаннан кейін қаржылық жағынан ең әлсіз деп танылған жұбайға тағайындайды, шектен тыс сенімсіздікті болдырмау үшін. Алу шарттары:

- Сот тәртібімен анықталған некені бұзу (сондықтан өзара келісім бойынша ажырасуды қоспағанда);

- Ажырасқаннан кейін өмір сүру деңгейінің айтарлықтай айырмашылығы;

- Оны қаржыландыру үшін басқа жұбайдың жарналық мүмкіндігі.

Бұл автоматты түрде төленетін төлем емес: оны тікелей отбасылық сот судьясынан талап ету керек.

✔️ Ерлі-зайыптылардың балаларына алимент

Некені бұзу өтемақылық жәрдемақыдан басқа неке режиміне қарамастан балалардың қажеттіліктерін қамтамасыз ету үшін алимент төлеуді де қамтиды.

Бұл міндет бала болғанша жалғасады толық тәуелсіз емес. Сома әрбір ата-ананың ресурстары мен баланың қажеттіліктеріне сәйкес белгіленеді. Ата-аналар арасында тікелей төлемді немесе CAF арқылы қолдау көрсетуге болады, әсіресе борышкер төлем жасамаса.

Ерекше шығындар (медициналық шығындар, оқу ақысы...) әрбір ата-ананың табысына пропорционалды түрде бөлінеді. Бұл жерде тағы да қайшылықты жағдай туындаған жағдайда судья баланың мүддесіне және үй шаруашылығының бұрынғы өмір сүру деңгейіне қарай шешім қабылдайды.

✔️ Ажырасқаннан кейін байлық салығын оңтайландырыңыз

Ажырасу кейде мүлікті бөлудің бір бөлігі ретінде бұрынғы жұбайлардың бірінен екіншісіне беруіне әкеледі. Салық тұрғысынан бұл аударымдарды оңтайландыруға болады. Егер ажырасудың бір бөлігі ретінде бірлескен жылжымайтын мүлік берілсе, ерлі-зайыптылардың әрқайсысы өз үлесіне иелік ету мерзіміне салық шегерімдерін пайдалана алады.

Ажырасқаннан кейін мүлікті қайта сату кезінде назардан тыс қалмайтын артықшылық, әсіресе егер ол құндылығы айтарлықтай өсті.

Ажырасу бірлескен қаржылық бағалы қағаздарды сатып алуды көздейтін болса, салық салынатын пайданы бірнеше жыл бойына таратуға болады. Нақтырақ айтқанда, бағалы қағаздарды бұрынғы жұбайына беру кезінде алынған құн өсімі салық салу мақсатында тоқтатылады. Ол қаражат нақты алынған жылы ғана салық салынады.

Бұл әдіс болуы мүмкін соманы азайтуға мүмкіндік береді жыл сайын есеп береді. Қатысқан сомаларға байланысты жеке жағдайда зерттелуі керек.

✔️ Ажырасқаннан кейін бюджетіңізді оңтайландырыңыз

Ажырасу аяқталып, мүлік бөлінгеннен кейін өмір сүру деңгейіңізді сақтау үшін жеке бюджетіңізді қайта теңестіру өте маңызды. Бірге өмір сүрген жылдардан кейін ажырасу автоматты түрде кірістің төмендеуін білдіреді. Сіз таңданбау үшін өмір салтыңызды бейімдеуіңіз керек:

- Кейбір шектеулі шығындарды (тұрғын үй, көлік, жазылымдар және т.б.) азайтыңыз.

- Мүмкіндігінше қосымша табыс табыңыз

- Жинақтарды өлшенген жолмен салыңыз

Түзетілетін шығыстардың негізгі баптарын болжаңыз. Және қаржылық кеңесшіден көмек алыңыз қажет болса. Егер ажырасу сізге ортақ мүлікті сатудан түскен капиталды берсе, оны ақылмен салыңыз. Табысыңызды толықтыру үшін кез келген уақытта қол жетімді, ақылға қонымды инвестиция жасаңыз.

🥀 Активтерді басқару қателерінен аулақ болу керек

Өзінің жеке байлығын басқаруды оңтайландыру болып табылады талап ететін жаттығу. Көптеген ықтимал инвестициялар, нарықтардың тұрақсыз эволюциясы және күрделі салық салу арасында, дұрыс таңдау жасау әрқашан оңай емес. Дегенмен, байлықты басқарудағы кейбір қателіктер жиі пайда болады және өнімділікке әсер етеді немесе портфолио тәуекелін арттырады.

✔️ Қысқа мерзімді табысқа шамадан тыс көңіл бөлу

Инвестицияға қызығушылық танытқан кезде, көрсетілетін кіріс, әрине, маңызды критерий болып табылады. Дегенмен, жиі кездесетін қателік - өнімділікке ғана назар аудару дереу немесе 1-2 жылдан кейін.

Дегенмен, ұзақ мерзімді перспективада активтеріңізді өсіру үшін, назар аударған дұрыс 5, 10 немесе 20 жылдағы табыстылық. Ең жақсы бастапқы кірісі бар инвестициялар ұзақ мерзімді перспективада жиі тәуекелді болып табылады. Олар нарықтың құлдырауы жағдайында капиталды жоғалтудың жоғары тәуекеліне ұшыратады.

Сондықтан ұзақ мерзімді перспективаны қабылдау және тұрақты активтерді қолдау қажет, тіпті егер олардың бастапқы табыстылығы төмен. Ең бастысы - уақыт өте келе кірістілік пен тәуекел арасындағы ең жақсы теңгерімге ұмтылу.

✔️ Алымдарды есепке алмай, тек жалпы кірісті қараңыз

Хабарламада айтылған кіріс немесе жылдық өнімділік жалпы кірісті, алымдарға дейін және салықтарға дейін.

Дегенмен, инвестицияның нақты табыстылығын дұрыс бағалау үшін осы инвестицияға байланысты барлық шығындарды шегергеннен кейінгі таза табысты ескеру қажет. Бұл төлемдер мүмкін 1-ден 4%-ға дейін өнім инвестицияларға байланысты жыл сайын қайтарылады.

Оларға инвестициялық қорды басқарудың жылдық төлемдері, өмірді сақтандыру үшін кіру немесе арбитраждық комиссиялар, транзакциялық комиссиялар кіреді. жалға берілетін мүлік...

Бұл қайталанатын шығындар өнімділіктің маңызды бөлігін жейді. Сондықтан қарастырылатын әртүрлі инвестицияларды салыстырмалы талдау кезінде оларды ескеру қажет.

✔️ Әртараптандырудың жоқтығынан барлық жұмыртқаларды бір себетке салу

Бұл байлықты басқарудың негізгі қағидасы: инвестицияларды әртараптандыру қайтару/тәуекел жұбын оңтайландыру үшін негізгі болып табылады. Барлық инвестицияларыңызды бір актив сыныбына (акциялар, облигациялар, жылжымайтын мүлік және т.б.) шоғырландыру арқылы сіз осы нарықтың нашар өнімділігі жағдайында өзіңізді жоғары тәуекелге ұшыратасыз.

Керісінше, активтеріңізді олардың арасындағы корреляциясы шамалы инвестициялардың әртүрлі түрлеріне жақсы бөлуге қамқорлық жасай отырып, жалпы тәуекел айтарлықтай төмендейді.

Осылайша, акцияларды, жылжымайтын мүлік қорларын, бірлікпен байланысты өмірді сақтандыруды, пайыздық мөлшерлеме өнімдерін және қолма-қол ақшаны ұстау тәуекелдерді әртараптандыру және кірістерді біріктіру үшін маңызды.

✔️ Табыстылыққа әсер ететін қайталанатын шығындарды елемеңіз

Жоғарыда айтылғандай, инвестициялардан туындайтын шығындар (басқару алымдары, кіру жарналары, арбитраждық алымдар, транзакциялық алымдар...) олардың жинақтаушыға таза табысын бірдей сомаға азайту.

Дегенмен, бұл шығындарды жеке адамдар инвестициялық шешім қабылдау кезінде тым жиі елемейді немесе жете бағаламайды. Олар жалпы кіріске немесе өткен өнімділікке баса назар аударады, бұл төлемдердің бұл әсерін жасырады.

Дегенмен, ұзақ мерзімді перспективада бұл қайталанатын шығындар инвестицияның табыстылығын айтарлықтай төмендетуі мүмкін. Сондықтан бұл өлшемді табыстылық/тәуекел жұбының салыстырмалы талдауына толығымен біріктіру өте маңызды. Оның мұрасын оңтайландыру үшін, шығындарды мұқият қараңыз орындау сияқты маңызды.

Осылайша, құны төмен үлестік ETFs, олардың жалпы өнімділігі болса да, жоғары құны бар үлестік қордан әлдеқайда тиімді болады. шығындарға дейін ұқсас.

✔️ Өткен өнімділікке тым көп мән беру

«Өткен өнімділік болашақ өнімділікке кепілдік бермейді«. Іскерлік құжаттардағы бұл ритуалды сөйлемде үлкен шындық бар.

Байлықты басқаруда ең жақсы кірісті көрсететін инвестицияларға басымдық беру қызықтырады 5 немесе 10 жылдан астам уақыт жұмсады. Бұрынғы уақытта жақсы нәтиже көрсеткендер серпінді жалғастыратын сияқты.

Дегенмен, қаржы нарықтары үнемі дамып отырады және өзгеретін контексттер кез келген болжамды қауіпті етеді. Кім болар еді күйреуді 10 жыл бұрын болжаған облигациялар немесе жылжымайтын мүлік бумы?

Инвестициялау туралы шешім қабылдамас бұрын, тек жақсы тәжірибеге сенудің орнына, инвестицияның негіздері мен болашақ перспективаларын тереңірек зерттеген дұрыс. Оның беріктігі мен болашақ әлеуеті оның қол жеткізген көрсеткіштерінен басым болады.

✔️ Сезімге негізделген шешім қабылдаңыз

Байлыққа инвестициялау дұрыс шешім қабылдау үшін перспектива мен ұтымдылықты қажет етеді. Өкінішке орай, эмоциялар жеке адамдарға да жаман трюктар ойнауы мүмкін. Сондықтан сізде болуы керек интеллект эмоционалдылығы сырғу.

Мысалы, кейбіреулер қор нарығының күшті құлдырауы кезінде дүрбелеңмен барлық инвестицияларын сатуға азғырылады. Керісінше, басқалары мүмкіндікті жіберіп алудан қорқып, көпіршікті алыпсатарлық активтерге шамадан тыс инвестициялауға әкеледі.

Нарықтағы жоғары құбылмалылық жағдайында эмоционалды шешімдер қабылдау көбінесе әкеледі қымбат қателер. Барлық жағдайларда байсалдылық пен парасаттылықты сақтау әлдеқайда жақсы.

✔️ Нақты ұзақ мерзімді стратегиясыз тым көп сауда жасау

Нарықтарға тәуелді кейбір адамдар инвестициялар арасындағы алға және артқа қисынсыз және эмоционалды түрде көбейтеді.

Дегенмен, бұл тұрақсыздық кірістерге айтарлықтай әсер ететін жоғары транзакциялық шығындарды тудырады. Оның үстіне бұл «сауда-саттық” компульсивтілік көп жағдайда нақты ұзақ мерзімді активтер стратегиясынсыз жасалады.

Керісінше, активтерді бөлу оның мақсаттарына сәйкес ұтымды анықталған кезде оңтайлы болып табылады, содан кейін нарықтардағы және оның жағдайындағы өзгерістерге сәйкес біртіндеп түзетіледі.

✔️ Инфляцияның әсерін есепке алмау

Инфляция, тіпті қалыпты болса да, жыл сайын жейді инвестицияланбаған активтеріңіздің құнынан аз. Ұзақ мерзімді перспективада оның әсері шамалы емес.

Мысал келтірейік: бар болғаны 2% жылдық инфляциямен ағымдағы шотқа орналастырылған 100 000 еуро сатып алу қабілетінің 20% жоғалтады. 10 ans.

Сондықтан сіздің инвестицияларыңызды бағалау кезінде инфляцияның әсерін үнемі есепке алу өте маңызды. Активтердің белгілі бір кластары инфляциядан қорғауға мүмкіндік береді.

✔️ Салықтарды оңтайландыруды елемеу

Баламалы жалпы кірістің өзінде екі инвестицияға қолданылатын салық салу айтарлықтай өзгеруі мүмкін және алынған таза кіріске әсер етуі мүмкін.

Арнайы конверттерді пайдалану арқылы активтеріңізге салық салуды қалай оңтайландыру керектігін біліңіз (бұршақ, өмірді сақтандыру...) сондықтан шешуші болып табылады. Бұл сізге салықтар арқылы жыл сайын бірнеше таза қайтару ұпайларын алуға болады төмендетілген әлеуметтік аударымдар.

Салық өлшемін терең ескеретін байлық тәсілі активтердің белгілі бір көлемінен тыс маңызды болады. Көбінесе кәсіби кеңес қажет.

Пікір қалдыру