Ouvrir un compte bancaire 100% en ligne

De nos jours, ouvrir un compte bancaire 100% en ligne est devenu très facile. Avec des banques en ligne, tout est devenu possible de nos jours. Plus besoin de se déplacer en agence et d'attendre des heures ! En quelques clics depuis votre ordinateur ou smartphone, vous pouvez accéder à une banque moderne, économique et accessible à tout moment.

Cette procédure dématérialisée présente de nombreux avantages en termes de simplicité et rapidité. Mais attention, quelques étapes clés sont à respecter pour mener à bien cette démarche.

Dans ce guide complet, Finance de Demain vous détailler pas à pas la marche à suivre pour ouvrir et activer votre compte bancaire en ligne. Grâce à ces précieux conseils, vous éviterez les pièges et profiterez pleinement de votre compte 100% en ligne. Mais avant de commencer, voici comment Investir en immobilier pas à pas. C'est parti !

Table des matières

Ouvrir un compte en ligne

Lorsque vous envisagez d'ouvrir un compte bancaire 100% en ligne, le choix de la banque en ligne est une étape cruciale. Renseignez-vous sur la réputation de la banque en ligne que vous envisagez. Vérifiez sa solidité financière, son expérience dans le secteur bancaire et les avis des clients existants. Une banque en ligne bien établie et fiable vous offrira une tranquillité d'esprit quant à la sécurité de vos fonds.

Comparez les frais et tarifs proposés par différentes banques en ligne. Assurez-vous de comprendre les frais liés aux comptes courants, aux cartes de crédit, aux transferts d'argent et à d'autres services bancaires. Recherchez les banques en ligne qui offrent des frais compétitifs et transparents, tout en répondant à vos besoins spécifiques.

Examinez les services et fonctionnalités offerts par chaque banque en ligne. Vérifiez si elles proposent des comptes d'épargne avec des taux d'intérêt attractifs, des options de prêt, des programmes de récompenses, des outils de gestion financière et des applications mobiles conviviales. Choisissez une banque en ligne qui propose les services dont vous avez besoin pour gérer efficacement vos finances.

Assurez-vous que la banque en ligne offre un accès facile à vos comptes via une plateforme en ligne conviviale et une application mobile intuitive. Vérifiez également les options de support client disponibles, telles que les centres d'appels, les chats en direct et les FAQ en ligne. Une bonne assistance client est essentielle en cas de problème ou de question.

La sécurité est primordiale lorsqu'il s'agit de choisir une banque en ligne. Vérifiez les mesures de sécurité mises en place par la banque pour protéger vos données personnelles et financières. Recherchez des fonctionnalités telles que l'authentification à deux facteurs, le cryptage des données et la surveillance proactive contre les activités frauduleuses.

✨ Préparez les justificatifs nécessaires

Lorsque vous vous apprêtez à ouvrir un compte bancaire 100% en ligne, il est important de préparer les justificatifs nécessaires pour faciliter le processus d'ouverture de compte. Voici les documents couramment demandés par les banques en ligne :

✔️ Pièce d'identité

Préparez une copie de votre pièce d'identité valide, telle qu'une carte d'identité nationale, un passeport ou un permis de conduire. Assurez-vous que la copie est claire et lisible.

✔️ Justificatif de domicile

La plupart des banques en ligne exigent un justificatif de domicile récent, généralement datant de moins de trois mois. Cela peut être une facture de services publics (électricité, eau, gaz), une facture de téléphone fixe ou mobile, un relevé bancaire ou une attestation d'hébergement.

✔️ Relevés de compte

Certaines banques en ligne peuvent vous demander de fournir des relevés de compte bancaire des derniers mois provenant d'une autre institution financière. Cela peut les aider à évaluer votre historique financier et votre solvabilité.

✔️ Informations personnelles

Préparez également vos informations personnelles telles que votre nom complet, votre adresse postale, votre numéro de téléphone et votre adresse e-mail. Vous devrez fournir ces informations lors de votre demande d'ouverture de compte.

✔️ Preuves de revenus

Selon les exigences de la banque en ligne, vous pourriez être amené à fournir des preuves de revenus, comme des bulletins de salaire, des avis d'imposition ou des relevés bancaires montrant des dépôts réguliers.

Il est important de vérifier les exigences spécifiques de chaque banque en ligne, car elles peuvent varier légèrement. Assurez-vous d'avoir tous les documents requis à portée de main avant de commencer le processus d'ouverture de compte en ligne. Cela vous permettra de compléter rapidement et efficacement votre demande. Selon votre situation, d'autres documents peuvent être requis (visa, titre de séjour, extrait Kbis...). Vérifiez au préalable sur le site de la banque.

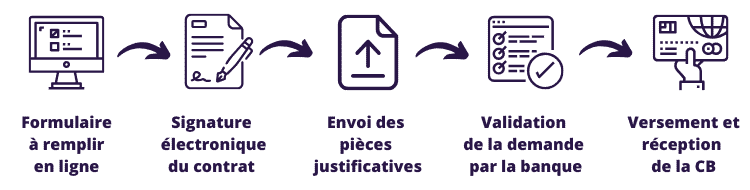

✨ Remplissez le formulaire en ligne

Une fois votre banque choisie, vous pouvez remplir directement en ligne le formulaire de demande d'ouverture de compte. L'établissement vous posera de nombreuses questions : coordonnées, situation professionnelle et familiale, revenus... Répondez consciencieusement à toutes les demandes, en joignant les justificatifs requis au format électronique. Validez ensuite votre demande, et votre dossier est transmis à la banque !

✨ Vérification par la banque

Lorsque vous ouvrez un compte bancaire 100% en ligne, la banque effectuera une vérification de votre identité et de vos informations. La banque en ligne utilisera des méthodes de vérification d'identité pour confirmer que vous êtes bien la personne que vous prétendez être. Cela peut se faire en fournissant des informations personnelles telles que votre nom complet, votre date de naissance, votre adresse, ainsi que des documents d'identification tels que votre pièce d'identité ou votre passeport.

La banque en ligne examinera les justificatifs que vous avez fournis, tels que votre pièce d'identité et votre justificatif de domicile, pour s'assurer de leur validité et de leur conformité aux exigences réglementaires. Dans certains cas, la banque en ligne peut effectuer des vérifications supplémentaires, telles que des vérifications de crédit ou des vérifications des antécédents, pour évaluer votre solvabilité et votre historique financier.

Certaines banques en ligne peuvent utiliser un processus de vidéo-identification pour vérifier votre identité. Cela implique une conversation en direct avec un agent de la banque via une vidéoconférence, au cours de laquelle vous devrez présenter votre pièce d'identité et répondre à des questions de sécurité. Une fois que la vérification est terminée, la banque en ligne vous enverra généralement une confirmation par e-mail ou par SMS pour vous informer que votre compte a été ouvert avec succès.

✨ Acceptation (ou refus) de la demande

Vous recevez ensuite par email la décision de la banque concernant votre demande de compte en ligne : accord ou refus. En cas d'acceptation, félicitations ! Votre compte bancaire en ligne est ouvert. Vous allez recevoir vos identifiants de connexion et pouvoir commencer à l'utiliser. Si votre demande est refusée, ne vous découragez pas ! Chaque banque a ses propres critères. Réessayez auprès d'un autre établissement.

✨ Activation du compte en ligne

Une fois votre compte validé, il faut encore procéder à son activation. Pour cela, connectez-vous à l'espace client de votre banque avec les identifiants reçus. On vous demandera généralement de choisir vos codes confidentiels, télécharger vos RIB/IBAN, activer votre carte bancaire, etc. Prenez le temps de bien configurer tous les paramètres de votre compte lors de cette activation, c'est important.

Et voilà, votre compte bancaire 100% en ligne est opérationnel ! Vous pouvez dès à présent l'utiliser pour gérer vos finances au quotidien en toute autonomie.

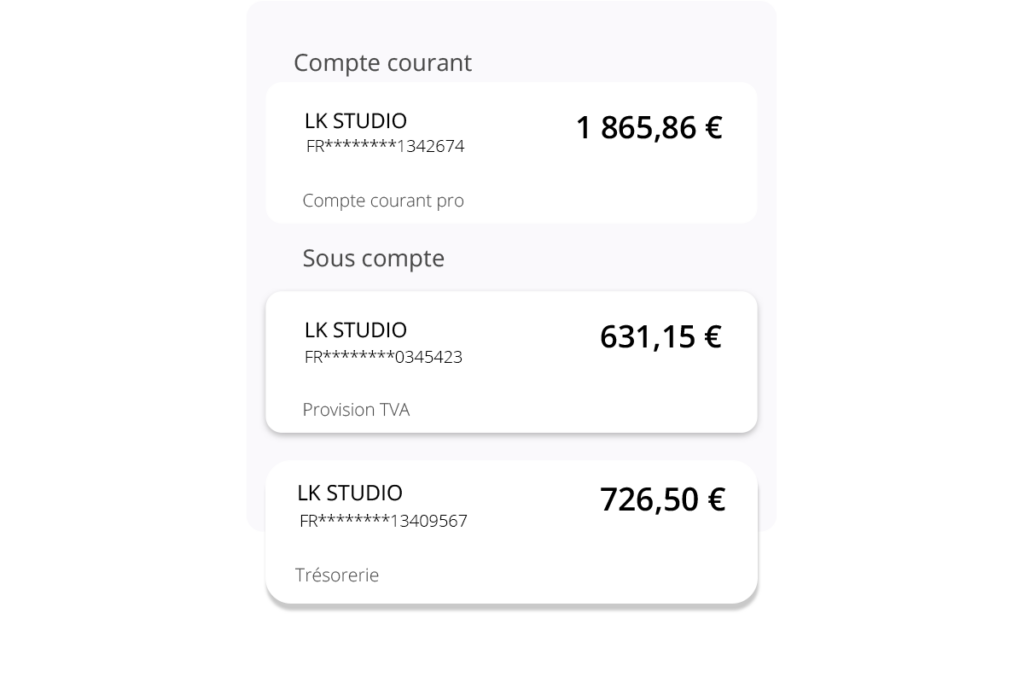

Alimenter votre compte en ligne

Une fois que vous avez ouvert un compte bancaire 100% en ligne, il est temps de l'alimenter avec des fonds pour pouvoir commencer à l'utiliser. Voici quelques moyens courants pour alimenter votre compte en ligne :

✔️ Virement bancaire

Vous pouvez transférer des fonds à partir d'un compte bancaire existant en effectuant un virement bancaire. Pour cela, vous devez utiliser les informations de votre nouveau compte bancaire en ligne pour configurer le virement depuis votre compte bancaire existant. Les délais de traitement peuvent varier selon les banques, mais les transferts électroniques sont généralement rapides et sécurisés.

✔️ Dépôt de chèque

Certaines banques en ligne vous permettent de déposer des chèques en utilisant leur application mobile. Il vous suffit de prendre une photo du chèque et de l'envoyer via l'application. Les fonds seront crédités sur votre compte une fois le chèque traité, ce qui peut prendre quelques jours. Vous pouvez utiliser une carte de crédit ou de débit pour effectuer un dépôt direct sur votre compte bancaire en ligne. Le traitement est généralement rapide, mais il peut y avoir des frais associés à l'utilisation de cette méthode.

✔️ Transfert d'argent en ligne

Les services de transfert d'argent en ligne tels que PayPal ou TransferWise peuvent également être utilisés pour alimenter votre compte bancaire en ligne. Vous pouvez transférer des fonds directement depuis votre compte PayPal ou TransferWise vers votre compte bancaire en ligne. Assurez-vous de vérifier les frais associés à cette méthode avant de l'utiliser.

Il est important de vérifier les politiques et les frais associés à chaque méthode avant d'alimenter votre compte bancaire en ligne. Assurez-vous également que vous utilisez une méthode sûre et sécurisée pour protéger vos fonds et vos informations personnelles. Votre compte étant approvisionné, vous pouvez commander vos moyens de paiement : carte bancaire, chéquier... Selon les banques, la carte peut être proposée d'office ou à la demande. Le chéquier est généralement optionnel pour les comptes en ligne. Une fois commandés, carte et chéquier vous sont envoyés sous quelques jours ouvrés à votre domicile par courrier sécurisé. Vous pouvez alors effectuer vos premiers paiements et retraits!

Associer vos bénéficiaires

Lorsque vous avez un compte bancaire en ligne, vous pouvez associer des bénéficiaires pour faciliter les transferts d'argent. Accédez à votre compte bancaire en ligne en utilisant vos identifiants de connexion. Recherchez l'option ou l'onglet qui vous permet de gérer vos bénéficiaires ou vos transferts d'argent. Sélectionnez l'option pour ajouter un nouveau bénéficiaire. Vous devrez fournir les informations nécessaires, telles que le nom complet du bénéficiaire, son numéro de compte bancaire, le code BIC/IBAN (pour les transferts internationaux) et éventuellement d'autres détails spécifiques requis par votre banque.

Avant de confirmer l'ajout du bénéficiaire, assurez-vous de vérifier attentivement les informations que vous avez fournies. Cela garantit que les transferts d'argent seront effectués de manière précise. Une fois que vous avez vérifié les détails, confirmez l'ajout du bénéficiaire en suivant les instructions de votre banque en ligne. Il peut y avoir une étape de validation supplémentaire, telle qu'un code de confirmation envoyé par SMS ou par e-mail. Une fois que vous avez associé un bénéficiaire à votre compte bancaire en ligne, vous pourrez facilement sélectionner cette personne lors de vos prochains transferts d'argent.

Si vous changez de banque, vous souhaiterez probablement migrer vos opérations régulières vers votre nouveau compte en ligne. Pour cela, faites une liste de tous vos virements et prélèvements récurrents. Informez chaque organisme et modifiez vos domiciliations bancaires vers votre IBAN en ligne, soit via leur site web, soit par courrier. C'est fastidieux mais nécessaire. Vous pourrez alors gérer l'ensemble de vos finances depuis votre compte 100% en ligne !

Une fois toutes vos opérations migrées, vous pouvez procéder à la clôture de votre précédent compte bancaire. Remplissez le formulaire de mobilité bancaire que votre nouvelle banque en ligne vous fournit. La clôture sera automatiquement demandée à votre ancienne banque et le transfert du solde effectué. Plus besoin de vous en occuper. Votre migration bancaire vers le 100% en ligne est terminée !

Ouvrir un compte bancaire en ligne est désormais un jeu d'enfant, rapide et sans paperasse. Il suffit de quelques clics et vous accédez à une banque moderne et économique, accessible 24h/24 sur tous vos appareils. En suivant cette procédure pas à pas, vous éviterez les écueils et pourrez profiter de votre compte 100% en ligne de manière optimale. Plus besoin de vous déplacer en agence !

Quel type de compte bancaire crée en Afrique ?

L'Afrique, un continent en plein essor économique, offre une variété de possibilités en termes de services bancaires. La création de compte bancaire adaptés aux besoins et aux objectifs financiers des individus est essentielle pour favoriser la croissance économique et faciliter l'accès aux services financiers.

Le compte épargne

Un compte d'épargne est un type de compte proposé par les institutions financières qui permet aux individus de déposer leur argent en vue d'économiser et de faire fructifier leurs économies. Il offre une solution pratique pour mettre de côté de l'argent et le faire fructifier au fil du temps.

Lors de l'ouverture d'un compte d'épargne, il est généralement nécessaire d'effectuer un dépôt initial. Ce montant peut varier en fonction des exigences de la banque ou de l'institution financière. Ce dépôt initial peut être considéré comme le premier pas vers l'atteinte de vos objectifs financiers. Une fois que votre compte est ouvert, l'argent que vous y déposez commence à générer des intérêts. Les intérêts sont les revenus que vous gagnez sur votre épargne. Ils sont calculés en fonction du solde moyen de votre compte sur une période donnée et sont ajoutés à votre compte à des intervalles réguliers. Les intérêts sont un élément clé pour faire fructifier votre épargne.

Les comptes d'épargne peuvent avoir un taux d'intérêt fixe ou variable. Un taux d'intérêt fixe signifie que le taux reste constant pendant une période donnée, tandis qu'un taux d'intérêt variable peut fluctuer en fonction des conditions du marché et des politiques de la banque ou de l'institution financière. Il est important de bien comprendre le type de taux d'intérêt associé à votre compte.

✔️ Avantages d'un compte d'épargne

L'un des avantages importants d'un compte d'épargne est qu'il offre une certaine sécurité pour votre argent. Votre argent est protégé par les garanties et les réglementations des institutions financières, ce qui réduit les risques de perte ou de vol. Cela vous permet de dormir sur vos deux oreilles en sachant que votre épargne est en sécurité.

Un autre avantage majeur est la liquidité offerte par les comptes d'épargne. Bien qu'il puisse y avoir des restrictions sur les retraits, vous pouvez généralement accéder à votre argent en cas de besoin. Cela vous donne la tranquillité d'esprit de savoir que votre épargne est disponible en cas d'urgence ou pour réaliser des projets importants. Les comptes d'épargne sont également un outil précieux pour atteindre vos objectifs financiers.

Que vous économisiez pour un achat important, comme une maison ou une voiture, ou que vous prépariez votre retraite, un compte d'épargne peut vous aider à constituer un fonds solide. Il vous permet de mettre de l'argent de côté régulièrement et de suivre vos progrès vers vos objectifs financiers.

En ayant un compte d'épargne, vous développez également une discipline financière. En séparant votre épargne de votre compte courant, vous évitez les dépenses impulsives et vous vous concentrez sur l'objectif d'économiser. Cela vous aide à gérer vos finances de manière plus responsable et à développer de bonnes habitudes d'épargne.

✔️ Inconvénients de ce type de compte

Il est important de noter que les comptes d'épargne peuvent comporter certains inconvénients. Par exemple, les taux d'intérêt peuvent être bas, ce qui peut limiter la croissance de votre épargne. De plus, l'inflation peut réduire la valeur réelle de votre épargne au fil du temps. Il est donc essentiel de tenir compte de ces facteurs lors de la planification de vos objectifs financiers. Certains comptes d'épargne peuvent également imposer des restrictions de retrait ou comporter des frais associés à certaines transactions. Il est important de bien comprendre les termes et conditions de votre compte avant de l'ouvrir afin d'éviter les surprises désagréables.

En conclusion, un compte d'épargne est un outil financier précieux pour économiser et faire fructifier votre argent. Il offre des avantages tels que la sécurité, la liquidité, la possibilité de gagner des intérêts et la discipline financière. Cependant, il est important de prendre en compte les inconvénients potentiels tels que les taux d'intérêt bas et les restrictions de retrait. Avec une planification judicieuse et une gestion responsable, un compte d'épargne peut vous aider à atteindre vos objectifs financiers à long terme.

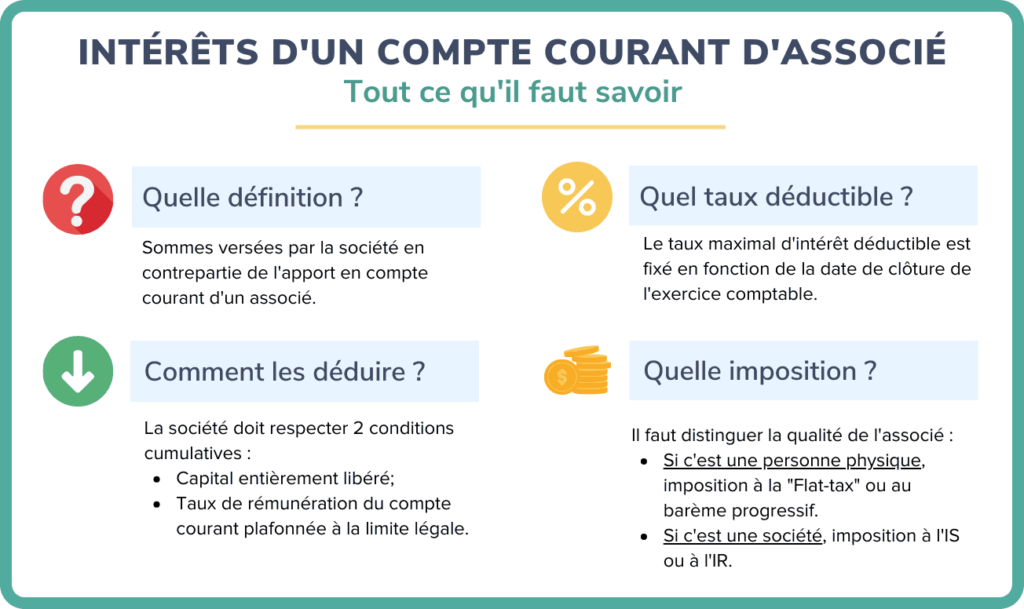

Le compte courant ou compte chèque

Un compte courant est un type de compte bancaire qui permet aux individus de gérer leurs transactions financières quotidiennes. Il s'agit d'un compte utilisé pour déposer et retirer de l'argent, effectuer des paiements, recevoir des dépôts de salaire et gérer les dépenses courantes. Lorsque vous ouvrez un compte courant, vous pouvez effectuer un dépôt initial ou simplement transférer de l'argent depuis un autre compte existant. Ce compte est conçu pour être utilisé régulièrement et offre une grande accessibilité à votre argent.

✔️ Avantages des comptes courants

L'un des aspects importants d'un compte courant est la facilité d'accès aux fonds. Vous pouvez retirer de l'argent en utilisant une carte de débit associée à votre compte, effectuer des paiements par chèque ou par virement électronique, et même utiliser des services de paiement en ligne tels que les applications mobiles ou les portefeuilles numériques.

Un autre avantage majeur d'un compte courant est la flexibilité qu'il offre en termes de gestion des finances. Vous pouvez effectuer des dépôts et des retraits à tout moment, ce qui vous permet de gérer vos flux de trésorerie de manière efficace. De plus, vous pouvez généralement configurer des paiements automatiques pour régler vos factures régulières, ce qui facilite la gestion de vos finances.

Les comptes courants peuvent également être utilisés pour recevoir des dépôts de salaire. Votre employeur peut déposer votre salaire directement dans votre compte courant, ce qui vous permet d'accéder rapidement à vos fonds et de les utiliser pour vos besoins quotidiens. Un autre avantage important est la sécurité offerte par les comptes courants. Votre argent est protégé par les garanties et les réglementations bancaires, ce qui réduit les risques de perte ou de vol. De plus, les banques offrent souvent des mesures de sécurité supplémentaires telles que la surveillance des transactions suspectes et la possibilité de bloquer votre carte en cas de perte ou de vol.

✔️ Inconvénients d'un compte courant

Cependant, il y a quelques inconvénients à prendre en compte. Les comptes courants peuvent parfois comporter des frais tels que des frais de tenue de compte, des frais de transaction ou des frais pour l'utilisation de services supplémentaires. Il est important de comprendre ces frais et de choisir un compte courant qui correspond à vos besoins financiers.

En résumé, un compte courant offre une grande flexibilité et facilité d'accès à vos fonds pour gérer vos transactions quotidiennes. Il vous permet de recevoir des dépôts de salaire, d'effectuer des paiements et de gérer vos finances courantes. Cependant, il est important d'être conscient des frais associés et de choisir un compte courant qui répond à vos besoins spécifiques.

Les comptes du marché monétaire (CMM)

Les comptes du marché monétaire (CMM) sont des comptes d'investissement offerts par les institutions financières qui permettent aux investisseurs de placer leur argent dans des instruments financiers à court terme. Ces comptes offrent une alternative aux comptes d'épargne traditionnels et sont souvent considérés comme une option de placement à faible risque.

L'un des principaux avantages des comptes du marché monétaire est la possibilité de gagner des intérêts plus élevés par rapport aux comptes d'épargne standard. Les CMM investissent dans des titres à court terme tels que des bons du Trésor, des certificats de dépôt (CD) et des obligations d'entreprises de haute qualité.

Les CMM offrent également une liquidité élevée. Cela signifie que vous pouvez accéder rapidement à votre argent en effectuant des retraits ou en transférant des fonds vers votre compte courant. Cela en fait une option attrayante pour ceux qui ont besoin de flexibilité et de disponibilité immédiate de leurs fonds. Un autre avantage des comptes du marché monétaire est la sécurité qu'ils offrent. Les CMM investissent principalement dans des instruments financiers à faible risque, ce qui réduit le risque de perte en capital. De plus, ces comptes sont généralement assurés par le gouvernement jusqu'à un certain montant, offrant une protection supplémentaire pour les investisseurs.

Cependant, il est important de noter que les comptes du marché monétaire peuvent présenter quelques inconvénients. Les taux d'intérêt associés aux CMM peuvent être variables et peuvent être affectés par les conditions du marché. De plus, les rendements des CMM peuvent être inférieurs à ceux d'autres formes d'investissement à plus long terme, tels que les actions ou les obligations.

Les certificats de dépôt

Les certificats de dépôt (CD) sont des instruments financiers à court terme offerts par les institutions financières. Ils permettent aux investisseurs de déposer une somme d'argent spécifique pour une durée fixe et de recevoir des intérêts en retour. Les CD sont considérés comme des placements à faible risque et offrent des rendements généralement plus élevés que les comptes d'épargne traditionnels.

Lorsque vous investissez dans un certificat de dépôt, vous choisissez une durée spécifique, appelée la période de maturité. Cette période peut varier de quelques mois à plusieurs années, en fonction de vos objectifs financiers et de votre tolérance au risque. Pendant cette période, votre argent est bloqué et vous ne pouvez pas y accéder sans pénalité.

✔️ Avantages

L'un des principaux avantages des certificats de dépôt est la sécurité qu'ils offrent. Votre argent est généralement assuré par le gouvernement jusqu'à un certain montant, ce qui signifie que même en cas de faillite de l'institution financière, vous récupérerez votre capital initial. Cela en fait un placement attrayant pour ceux qui recherchent une sécurité accrue pour leurs économies.

Les CD offrent également des taux d'intérêt fixes ou variables. Un taux d'intérêt fixe signifie que le taux reste constant pendant toute la durée du CD, tandis qu'un taux variable peut fluctuer en fonction des conditions du marché. Les taux d'intérêt des CD sont généralement plus élevés que ceux des comptes d'épargne, ce qui permet aux investisseurs de bénéficier de rendements plus élevés sur leur investissement.

✔️ Inconvénients

Une autre caractéristique importante des certificats de dépôt est la liquidité limitée. Pendant la période de maturité, vous ne pouvez pas retirer votre argent sans pénalité. Cependant, une fois que le CD arrive à échéance, vous avez la possibilité de retirer votre capital initial ainsi que les intérêts accumulés.

Les certificats de dépôt offrent une diversification des investissements. En investissant dans différents CD avec des périodes de maturité échelonnées, vous pouvez créer un échelonnement des échéances et bénéficier d'un flux régulier de revenus lorsque les CD arrivent à maturité.

Compte bancaires pour enfants

Les comptes bancaires pour enfants sont des comptes spécialement conçus pour permettre aux enfants d'apprendre à gérer leur argent et de développer de bonnes habitudes financières dès leur plus jeune âge. Ces comptes sont généralement ouverts par les parents ou les tuteurs légaux au nom de l'enfant.

L'un des avantages clés des comptes bancaires pour enfants est l'opportunité d'enseigner aux enfants la valeur de l'argent et la gestion financière responsable. Ces comptes permettent aux enfants de déposer de l'argent qu'ils reçoivent en cadeau, de leur argent de poche ou de toute autre source. Cela leur donne une chance d'apprendre à économiser, à dépenser judicieusement et à fixer des objectifs financiers.

Les comptes bancaires pour enfants offrent également une sécurité accrue pour l'argent des enfants. Les fonds déposés dans ces comptes sont généralement protégés par les garanties et les réglementations bancaires, ce qui réduit les risques de perte ou de vol. Cela permet aux parents de se sentir en confiance en sachant que l'argent de leurs enfants est en sécurité.

Ces comptes peuvent également offrir des fonctionnalités spéciales adaptées aux enfants. Par exemple, certaines banques proposent des cartes de débit spéciales pour les enfants qui permettent des retraits limités ou des paiements contrôlés. Cela permet aux enfants d'apprendre à utiliser une carte de débit de manière responsable et de comprendre les concepts de dépenses et de limites financières.

De plus, les comptes bancaires pour enfants peuvent être une excellente occasion d'enseigner aux enfants la gestion des intérêts. Certains comptes offrent des taux d'intérêt spécifiques pour les enfants, ce qui leur permet de voir comment leur argent peut croître au fil du temps grâce aux intérêts générés. Cela peut être un moyen efficace d'encourager l'épargne à long terme et d'inculquer des notions d'intérêt et de rendement financier.

Compte de retraite individuel

Un compte de retraite individuel (IRA) est un type de compte d'épargne spécialement conçu pour aider les individus à épargner en vue de leur retraite. Les IRAs offrent des avantages fiscaux et permettent aux particuliers de mettre de côté de l'argent pour leur avenir financier. L'un des principaux avantages d'un compte de retraite individuel est la possibilité de bénéficier d'avantages fiscaux. Selon le type d'IRA, les contributions peuvent être déductibles d'impôt, ce qui signifie que vous pouvez réduire votre revenu imposable pour l'année fiscale en cours. Les gains réalisés dans le compte sont également généralement exonérés d'impôt jusqu'à ce que vous commenciez à retirer des fonds à la retraite.

Les IRAs offrent également une diversité d'options d'investissement. Vous pouvez choisir parmi une gamme d'options d'investissement, telles que des actions, des obligations, des fonds communs de placement et des certificats de dépôt, en fonction de votre tolérance au risque et de vos objectifs financiers. Cela vous permet de créer un portefeuille diversifié qui peut croître au fil du temps.

Un autre avantage majeur d'un compte de retraite individuel est la flexibilité qu'il offre en termes de retraits. Bien qu'il existe des restrictions d'âge et des pénalités pour les retraits anticipés, vous pouvez généralement commencer à retirer des fonds à partir de 59 ans et demi sans pénalité. Cela vous permet de planifier votre retraite et de disposer de fonds pour couvrir vos besoins financiers à long terme.

Mais avant de vous laisser, voici comment Vivre de son site internet en 3 mois

Laisser un commentaire