Le swap de devise sont un dérivé de plus en plus courant dans les structures de capital de la dette des entreprises. Lorsque les organisations évaluent si ce produit convient à leur profil, elles examinent diverses questions, allant de la structuration des échanges au traitement comptable. Par ailleurs, l'avenir de la banque réside dans la titrisation et la diversification des portefeuilles de crédits. Le marché mondial des swaps de devises jouera un rôle essentiel dans cette transformation.

Dans cet article, je vous présente l’essentiel de ce que vous devez savoir sur le swap de devise. Mais avant, voici une formation payante qui vous permettra de vous lancer dans les formations en ligne.

C'est quoi un swap de devise

Un swap de devises est un accord entre deux parties pour échanger les flux de trésorerie d'un prêt d'une partie contre l'autre dans une devise différente. Ils permettent aux entreprises d'exploiter plus efficacement les marchés mondiaux des capitaux car ils constituent un lien d’arbitrage intégral entre les taux d'intérêt des différents pays développés. Un swap de devises est simplement un accord pour échanger des flux de trésorerie dans une devise contre des flux de trésorerie dans une autre devise à des taux définis.

Par exemple, une entreprise peut conclure un accord avec une banque de couverture pour recevoir un certain notionnel d'USD à un taux d'intérêt fixe en échange du paiement d'un notionnel d'EUR spécifié à un taux d'intérêt différent. Il est important de noter que chaque étape de la transaction pourrait être un taux fixe ou flottant.

Comme tout dérivé de gré à gré, ces transactions sont personnalisables. Dans certains cas, il y a un échange initial de notionnel. Pour d'autres cas, il y a un échange final de notionnel. Dans presque tous les cas, il y a des paiements d'intérêts intermédiaires, qui peuvent également inclure ou non des échanges notionnels. Le graphique ci-dessous fournit un exemple courant.

Le swap remonte aux années 1960 lorsque la FED (Banque centrale américaine) est intervenue sur le marché des changes pour soutenir le dollar en échangeant des billets verts contre des marks auprès de la Bundesbank (la banque centrale allemande). La FED avait alors pris l’engagement que l’échange inverse (restitution des marks et récupération des dollars) s’effectuerait à une date fixée d’avance.

Pourquoi utiliser le swap de devise ?

Les swaps sont utilisés par certains investisseurs comme des instruments de spéculation pour parier sur l’évolution des cours de différents marchés. Ainsi vous trouverez des swaps sur devises, sur taux, sur les actions, sur les matières premières, etc.

Un swap doit comporter des éléments comme un échéancier, la durée, la date de départ, la valeur du taux fixe, la nature du sous-jacent, le montant nominal, la base de calcul et la référence du taux variable.

Exemple de swap

Prenons l'exemple d'une entreprise basée aux États-Unis que nous appellerons Acme Tool & Die. Acme a levé des fonds en émettant une euro-obligation libellée en francs suisses avec des paiements de coupons semestriels fixes de 6% sur 100 millions de francs suisses. Au départ, la société reçoit 100 millions de francs suisses du produit de l'émission d'euro-obligations (en ignorant toute transaction ou autres frais) et est en mesure d'utiliser les francs suisses pour financer ses opérations aux États-Unis.

Étant donné que ce problème finance des opérations basées aux États-Unis, deux choses vont devoir se produire : Acme va devoir convertir les 100 millions de francs suisses en dollars américains, et elle préférerait payer sa responsabilité pour les paiements de coupons en dollars américains tous les six mois. La société peut convertir cette dette libellée en francs suisses en une dette semblable au dollar américain en concluant un swap de devises avec la First London Bank.

Il accepte d'échanger les 100 millions de francs suisses au départ en dollars américains, ainsi que de recevoir les paiements de coupons en francs suisses aux mêmes dates que les paiements de coupons sont dus aux investisseurs en euro-obligations d'Acme et de payer les paiements de coupons en dollars américains liés à un indexer et rééchanger le notionnel du dollar américain en francs suisses à l'échéance.

Les opérations d'Acme aux États-Unis génèrent des flux de trésorerie en dollars américains qui paient les paiements de l'indice en dollars américains. De cette manière, le swap de devises est utilisé pour couvrir ou bloquer la valeur ajoutée de l'émission d'euro-obligations, c'est pourquoi ces types de swaps sont souvent négociés dans le cadre de l'ensemble du programme d'émission avec la principale institution financière émettrice.

La flexibilité

Contrairement aux swaps de taux d'intérêt, qui permettent aux entreprises de se concentrer sur leur avantage comparatif en emprunter dans une seule devise à court terme, les swaps de devises offrent aux entreprises une flexibilité supplémentaire pour exploiter leur avantage comparatif sur leurs marchés d'emprunt respectifs.

Ils offrent également la possibilité d'exploiter des avantages sur un réseau de devises et d'échéances. Le succès du marché des swaps de devises et le succès du marché des euro-obligations sont explicitement liés.

L’Exposition

Les swaps de devises génèrent un risque de crédit plus important que les swaps de taux d'intérêt. Ceci s’explique en raison de l'échange et du rééchange des montants notionnels. Les entreprises doivent trouver les fonds nécessaires pour livrer le notionnel à la fin du contrat et sont obligées d'échanger le notionnel d'une devise contre l'autre à un taux fixe. Plus les taux réels du marché s'écartent de ce taux contractuel, plus la perte ou le gain potentiel est important.

Cette exposition potentielle est amplifiée à mesure que la volatilité augmente avec le temps. Plus le contrat est long, plus la monnaie a la possibilité de se déplacer d'un côté ou de l'autre du taux de change principal convenu. Cela explique pourquoi les swaps de devises mobilisent plus de lignes de crédit que les swaps de taux d'intérêt classiques.

Le Prix

Les swaps de devises sont valorisés ou valorisés de la même manière que les swaps de taux d'intérêt. On le fait en utilisant une analyse des flux de trésorerie actualisés ayant obtenu la version zéro coupon des courbes de swap. En règle générale, un swap de devises se négocie au début sans valeur nette. Au cours de la durée de vie de l'instrument, le swap de devises peut aller « dans la monnaie », « hors de la monnaie » ou il peut rester « dans la monnaie ».

Les types d'échanges swaps

Les instruments qui sont échangés dans un swap n'ont pas besoin d'être des paiements d'intérêts. En fait, il existe d'innombrables variantes d'accords de swap exotiques. Les accords relativement courants comprennent des swaps de devises, des swaps de dettes, des swaps de matières premières et des swaps de rendement total.

Le Swaps de taux d'intérêt

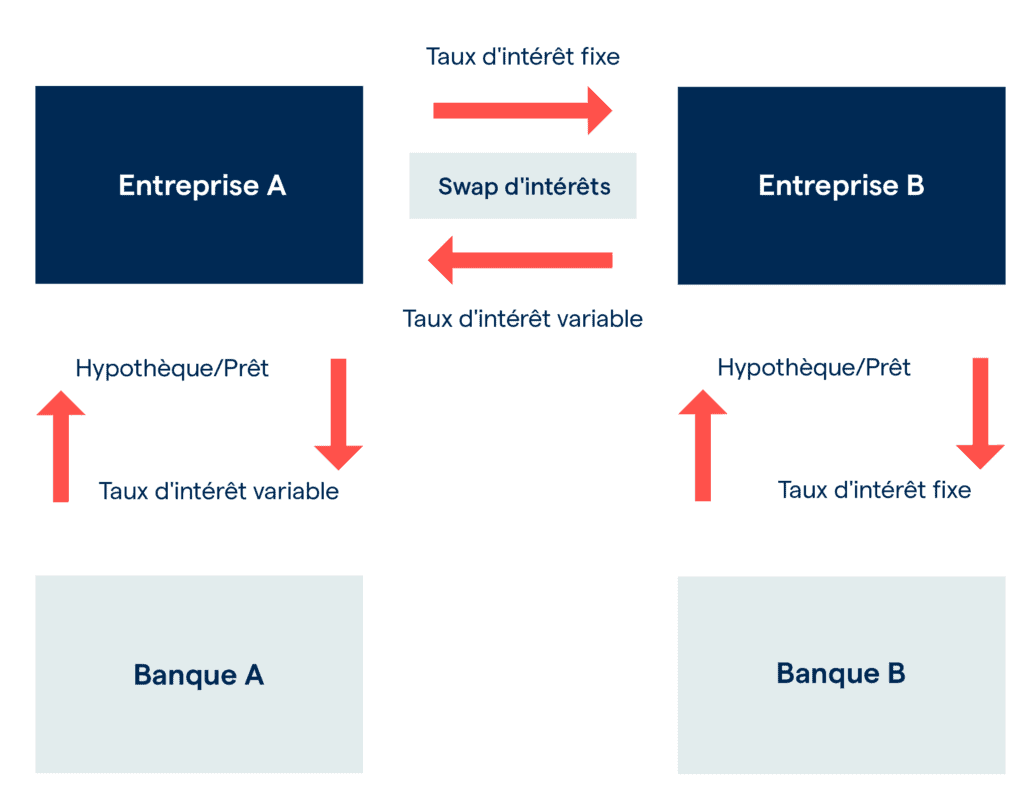

Le type de swap le plus simple et le plus courant est connu sous le nom de swap d'intérêt simple vanille. Dans un tel swap, la partie A s'engage à payer à la partie B un taux d'intérêt fixe et prédéterminé sur un capital notionnel pour une période de temps spécifiée à des dates spécifiques.

Par conséquent, la partie B s'engage à effectuer tout paiement à la partie A sur un taux d'intérêt variable avec le même principal notionnel pour la même durée aux mêmes dates spécifiées. Dans un swap d'intérêt classique, également connu sous le nom de swap d'intérêt simple vanille, la même devise est utilisée pour payer les deux flux de trésorerie. Les dates de paiement qui ont été prédéterminées sont appelées dates de règlement, et le temps qui les sépare est la période de règlement. Les swaps étant des contrats personnalisés, les paiements peuvent être effectués mensuellement, trimestriellement, annuellement ou à tout intervalle déterminé par les parties.

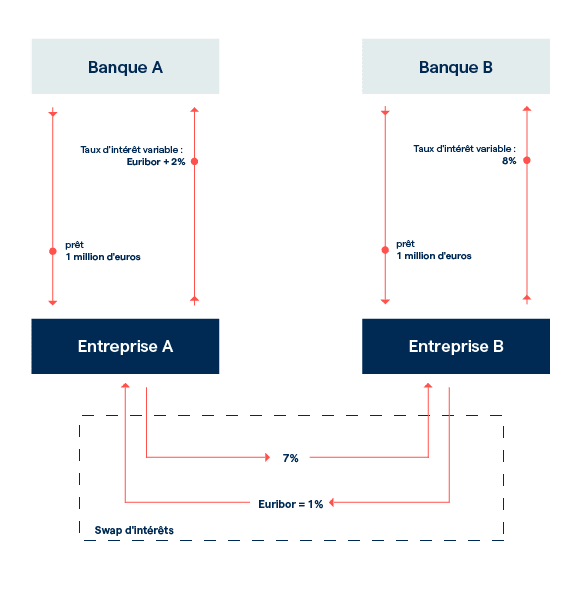

Exemple de swap de taux d'intérêt

Supposons deux entités qui cherchent à convertir « artificiellement » leurs obligations de paiement d'intérêts. La société A pourrait chercher à échanger son obligation de paiement d'intérêts variables contre un taux fixe lui permettant, par exemple, d'obtenir un autre prêt. Sa contrepartie, la société B, préférera peut-être convertir ses paiements en un taux variable, en fonction des attentes en matière de baisse d’intérêts.

Le swap de devise

Dans un swap de devises, les deux parties échangent des paiements de principal et d'intérêts sur une dette libellée dans des devises différentes. Contrairement à un swap de taux d'intérêt, le principal n'est souvent pas un montant nominal mais est plutôt échangé avec des obligations d'intérêt. Les swaps de devises peuvent avoir lieu dans différents pays.

Par exemple, l'Argentine et la Chine ont utilisé ce swap, notamment pour que la Chine puisse stabiliser ses réserves de change.

Comme deuxième exemple, même la Réserve fédérale des États-Unis s'est engagée dans une stratégie d'échange de devises aggressive avec les banques centrales européennes. Cela a été fait lors de la crise financière de 2010 en Europe, qui visait à stabiliser l'euro qui était en baisse à la suite de la crise de la dette grecque.

Exemple de swap de devise

L'exemple le plus emblématique de ce type de swap a été conclu en 1981, lorsque la Banque mondiale a accepté une obligation en USD, puis a échangé ses obligations de paiement en dollars avec la société américaine IBM en échange de la couverture de la dette de la société émise en marks allemand (DM) et en francs suisses (CHF).

Ce swap a permis à la Banque mondiale d'augmenter son exposition aux devises de la Suisse et de l'Allemagne qui affichaient des taux d'intérêt entre 8 % et 12 % contre 17 % aux États-Unis - tandis qu'IBM a couvert ses obligations dans ces devises.

Le Swap de rendements totaux

Dans le trading de swaps de rendements totaux, le rendement total d'un actif particulier est un swap pour un taux d'intérêt fixe. La partie qui paiera l'exposition à taux fixe sur l'actif sous-jacent, qu'il s'agisse d'une action ou d'un indice. Par exemple, un investisseur peut payer un taux fixe à une partie en échange d'une appréciation du capital, en plus des paiements de dividendes d'un pool d'actions.

Les Swaps de matières premières

L'échange d'un prix de matières premières flottant est ce qui est observé dans un swap de matières premières. Prenons par exemple le prix spot du pétrole brut Brent, pour un prix qui est fixé sur une période convenu. Comme le suggère l'exemple, un swap de matières premières impliquera le plus souvent du pétrole brut.

Échanges de créances contre des participations

Comme son nom l'indique, un échange de créances contre des participations implique l'échange de capitaux propres contre de la dette et vice versa. Lorsqu'il s'agit d'une société cotée en bourse, cela signifierait échanger des obligations contre des actions. Les échanges de dette en actions sont un moyen pour une entreprise de refinancer sa dette ainsi que de relocaliser sa structure de capital.

Le swap des risques de crédit

Les échanges de swaps sur défaillance de crédit consistent en un accord par une seule partie de payer le montant du principal perdu ainsi que les intérêts d'un prêt à l'acheteur du risque de crédit, à condition que l'emprunteur fasse défaut sur son prêt. Une mauvaise gestion des risques et un endettement excessif sur le marché des crédits ont été les principales causes de la crise financière de 2008.

Exemple d’un swap de risques de crédit

Supposons qu'en échange d'un taux d'intérêt attractif (valeur sous-jacente), la caisse de retraite « FP » a décidé d'investir en prêtant une somme importante à la société ABC. Pour atténuer son risque, FP (acheteur) décide d'ouvrir un contrat de défaut de crédit avec une compagnie d'assurance (émetteur) en échange d'une fraction des intérêts perçus sur son investissement. Avec ce swap, FP parvient à se protéger contre le défaut (non-paiement) de la société ABC, en transférant l'obligation de couvrir les pertes à la compagnie d'assurance.

Les autres types de swap

- Le basis swap : permet d’échanger deux taux variables indexés sur des taux à court terme, dans la même devise ou dans deux devises différentes

- Le constant maturity swap de taux d’intérêt : permet d’échanger un taux variable indexé sur des taux d’intérêt à court terme contre un autre taux variable indexé sur un taux d’intérêt à moyen ou long terme.

- L’asset swap : c’est la fusion entre un swap de taux d’intérêt et une obligation à taux fixe créant une obligation à taux variable synthétique.

- Le total return swap : permet d’échanger les revenus et le risque d’évolution de la valeur de deux actifs différents pendant une période de temps donnée.

- Le swap d’inflation : l’échange d’un taux fixe ou variable contre un taux d’inflation

- Les swaps d’actions : fonctionne de la même manière que le swap de taux d'intérêt

- Le Swap de courbe : swap de taux (variable contre variable) mono devise pariant sur la forme de la courbe des taux.

Différence entre swap de devise et swap de taux d'intérêts

Un swap de taux d'intérêt implique l'échange de flux de trésorerie liés aux paiements d'intérêts sur le montant nominal désigné. Il n'y a pas d'échange de notionnel au début du contrat, donc le montant notionnel est le même pour les deux côtés de la devise et il est délimité dans la même devise. L'échange principal est redondant.

Dans le cas d'un swap de devises, cependant, l'échange de principal n'est pas redondant en raison des différences de devises. L'échange du principal sur les montants notionnels se fait aux taux du marché, en utilisant souvent le même taux pour le transfert au début que celui utilisé à l'échéance.

Les avantages et inconvénients des swaps

Les swaps sont utilisés non seulement pour des opérations de couverture tendant à annuler ou réduire l’exposition au risque d’une entreprise ou d’un individu, mais aussi pour des opérations de spéculation. Le grand inconvénient des swaps reste lié au risque de contrepartie. Il est en effet toujours possible que la contrepartie ne respecte pas ses obligations de paiement. En optant pour le swap à des fins de spéculation, vous risquez aussi de connaître des pertes lorsque vos prédictions ne sont pas bonnes.

- La flexibilité est un avantage significatif.

- L'optimisation financière représente un autre bénéfice important.

- La gestion des risques constitue l'atout majeur des swaps.

- Les coûts opérationnels ne sont pas négligeables.

- Le manque de liquidité peut être contraignant.

- La complexité des contrats peut poser problème.

- Le risque de contrepartie constitue une préoccupation majeure.

Conclusion

Le swap est un instrument financier complexe qui est essentiellement utilisé par les investisseurs professionnels. Ce mécanisme présent sur le marché des devises, est aussi un produit financier dérivé qui permet des opérations de trésorerie et des optimisations de crédits.

Il est utilisé par certains traders pour générer des bénéfices à long terme sur le forex en tirant profit du différentiel de taux d'intérêt entre devises grâce à la stratégie « carry trade ». Il est toutefois conseillé aux investisseurs particuliers de chercher à en comprendre le mécanisme de base en l’intégrant dans votre portefeuille. Mais avant de vous laisser, voici une formation premium qui vous aidera à prendre vos finances personnelles en main.