Que savoir sur les obligations

Quand vous avez besoin d’argent, vous vous rendez auprès des institutions financières pour demander un emprunt. Lorsque les entreprises ou les organismes gouvernementaux ont besoin de beaucoup d’argent, ils émettent les obligations. La première chose qui vient à l’esprit lorsque l’on parle d’investissement est le marché des actions. Il est vrai que le monde des actions est passionnant. Les mouvements du marché sont disséqués dans les journaux et à la télévision.

Les obligations, en revanche, ne sont pas aussi sexy. Le jargon qui entoure ce type de produit financier peut sembler obscur pour les non-initiés. De plus, les obligations sont bien plus “pépères”, en particulier en période de marché haussier, lorsqu’elles semblent offrir un rendement insignifiant comparé aux actions. Dans cet article, nous allons vous présenter ce que c’est qu’une obligation et comment vous pouvez faire pour en profiter. Mais avant de commencer, voici Monétisé son expérience en réseau social ? C’est parti !!

Table des matières

Qu’est-ce qu’une obligation ?

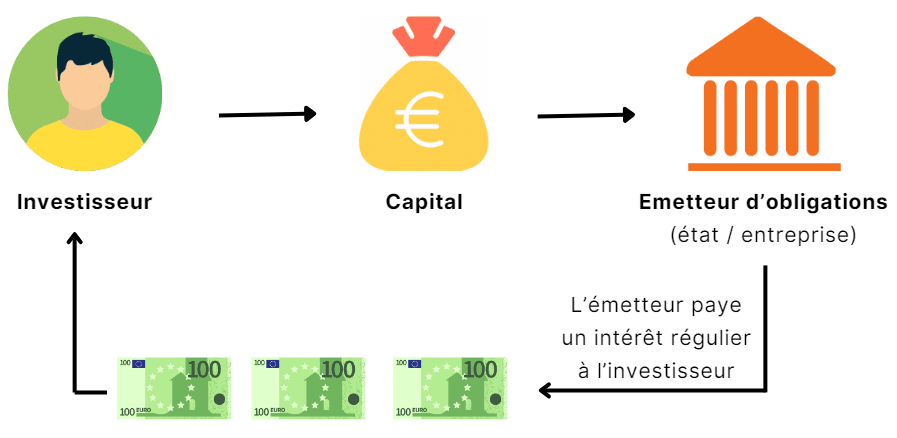

Une obligation est un titre de créance émise par des organismes (une entreprise, une collectivité territoriale ou un état). Au moment où l'une de ces institutions (Etat, collectivité ou entreprise) désire un financement, les montants qu’ils aimeraient avoir peuvent demander la présence de plusieurs créanciers.

En achetant une obligation, vous pourrez devenir un de ces créanciers, en d’autres termes, en participant à l’achetant d’une partie de la dette. A l’échéance, en plus du capital qui vous sera remboursé, le débiteur s’engage périodiquement, à vous rémunérer (chaque année, chaque semestre, chaque trimestre ou chaque mois) en se basant sur un taux d’intérêt que vous avez fixé à l’avance.

Une institution désire obtenir un emprunt de 10 millions d’euros. Elle décide de faire recours à un emprunt obligataire avec un taux fixe. Compte tenu du fait que la somme est énorme, elle divise cet emprunt en 1 000 parts de 10 000 £ chacune. Cela dit, toute obligation émise coûtera 10 000 £. Ensuite, elle place le taux d’intérêt à 5 % sur une durée de vie de l’emprunt de 10 ans.

Article à lire : Les stratégies de gestion optimale du temps

Si vous voulez une de ses obligations, vous avez donc la possibilité d’acquérir une. Si donc la rémunération se fait chaque année, vous recevrez 500 £ chaque année, et cela, pendant 10 ans. A la dixième année, l’emprunteur vous remboursera 500 £ ajouté à vos 10 000 £ du départ. Vous aurez donc un revenu de 5000 £ au total sur les 10 ans (500 £10).

Les types d’obligations

Il existe plusieurs types d’obligations qui peuvent être différenciées selon la durée de vie ou encore selon les modalités de versement du coupon :

Les obligations d'État

Imagine que t'as un pote qui s'appelle l'État. Il a besoin de thunes pour construire des routes, des écoles, tout ça. Alors il te dit : "Prête-moi 1000 balles, et je te les rends dans 10 ans avec des intérêts." C'est ça, une obligation d'État. C'est considéré comme super sûr, parce que bon, l'État, il va pas se faire la malle avec ton fric, hein ? Par contre, comme c'est sûr, ça rapporte pas des mille et des cents non plus.

C'est un peu le placement pépère pour les gens qui veulent pas se prendre la tête. Y'a des obligations à court terme, moyen terme, long terme… Tu choisis selon tes besoins. L'avantage, c'est que si t'as besoin de ton fric avant l'échéance, tu peux toujours les revendre sur le marché. Mais attention, selon comment le vent tourne, tu peux y gagner ou y perdre. C'est un peu comme une partie de poker avec l'économie mondiale.

Les obligations d'entreprises

Là, c'est comme si une grosse boîte, genre Apple ou Total, te disait : "Hé, on a un projet de ouf, mais on a besoin de cash. Tu nous prêtes?" Ça marche comme les obligations d'État, sauf que c'est une entreprise qui emprunte. C'est généralement considéré comme un peu plus risqué que les obligations d'État, parce que bon, une entreprise, ça peut toujours faire faillite. Mais du coup, ça rapporte souvent un peu plus. Y'a différentes qualités d'obligations d'entreprises.

Les meilleures, c'est ce qu'on appelle "investment grade". C'est un peu comme si t'avais une note à l'école : si t'as au-dessus de la moyenne, t'es bon. En dessous, on entre dans le territoire des "junk bonds" ou obligations pourries. Ça rapporte plus, mais c'est plus risqué. C'est un peu comme prêter de l'argent à ton pote qui a toujours une idée de business révolutionnaire, mais qui finit toujours par te demander de lui payer une bière.

Les obligations indexées sur l'inflation

Alors ça, c'est le truc malin pour pas se faire bouffer par l'inflation. Tu sais, quand tout augmente et que ton billet de 20 euros vaut plus que dalle ? Bah ces obligations, elles sont conçues pour te protéger de ça. Le principe, c'est que le montant que tu touches augmente avec l'inflation. C'est un peu comme si t'avais un salaire qui suivait automatiquement le coût de la vie.

Plutôt cool, non ? Ça existe pour les obligations d'État et d'entreprises. C'est particulièrement intéressant quand l'inflation commence à faire des siennes. Par contre, quand l'inflation est basse, ça rapporte moins que les obligations classiques. C'est un peu comme une assurance : quand tout va bien, tu te dis que c'est de l'argent foutu par les fenêtres, mais quand ça part en vrille, t'es bien content de l'avoir.

Les obligations convertibles

Alors ça, c'est le couteau suisse des obligations. T'as les avantages d'une obligation classique, mais avec une petite surprise en plus. En gros, à un moment donné, tu peux décider de transformer ton obligation en actions de la boîte. C'est comme si tu prêtais de l'argent à un pote qui lance sa start-up, et qu'il te disait : "Si ça marche, tu pourras devenir actionnaire si tu veux." Plutôt cool, non ?

Si la boîte cartonne, tu peux potentiellement faire un joli bénéf. Par contre, si ça se casse la gueule, bah t'as toujours ton obligation. C'est un peu le meilleur des deux mondes. Mais attention, c'est pas non plus la poule aux œufs d'or. Ça rapporte généralement moins qu'une obligation classique au départ, parce que t'as cette option de conversion. C'est un peu comme payer une assurance pour pouvoir profiter du succès de l'entreprise.

Les obligations à haut rendement (ou "junk bonds")

On en a parlé un peu tout à l'heure, mais creusons un peu. Ces obligations, c'est un peu les bad boys du marché obligataire. Elles sont émises par des entreprises qui ont pas forcément une super réputation financière. Du coup, pour attirer les investisseurs, elles proposent des taux d'intérêt plus élevés. C'est tentant, hein ? Mais attention, y'a pas de miracle : plus de rendement = plus de risque.

C'est comme si tu prêtais de l'argent à ton pote qui a toujours des idées de génie mais qui finit toujours par se planter. Il te promet de te rembourser le double, mais t'es pas sûr de revoir ton fric. Ces obligations peuvent rapporter gros, mais elles peuvent aussi te laisser sur le carreau si l'entreprise fait faillite. C'est un peu les montagnes russes de l'investissement.

En termes d’obligation, des termes précis sont utilisés :

- L’émetteur. Il s’agit de l’organisme ou de l’entreprise qui vend les obligations.

- La valeur nominale. c’est le prix à payer pour acquérir une obligation.

- Taux d’intérêt ; c’est le taux fixé par l’émetteur.

- L’échéance ; il s’agit ici de la durée du prêt.

- Le coupon ; il s’agit des intérêts versés par l’emprunteur. Ce terme vient pour la raison que les certificats d’obligation concernent parfois des coupons détachables que les investisseurs doivent remettre en échange des intérêts. Aujourd’hui, les certificats sont enregistrés dans un registre électronique.

Le taux actuariel d’une obligation

Ce taux permet de comparer la rentabilité des obligations. Comme exemple, une obligation d’une durée de 5 ans et qui offre un coupon de 8 % n’est pas entièrement plus avantageuse qu’une autre de 5 ans toujours avec un coupon de 5 %. Donc, l’obligation de 8 % peut être chère et offre un rendement actuariel minime. Si l’obligation de 8 % cote 115 %, elle aura un rendement actuariel de 4.575 % chaque année.

Ceci correspond à une performance sur une durée de 5ans d’un placement avec pour mise de départ 115 euros, qui vous donnent 8 euros par ans et cela pendant 5 ans et vous rembourse 100 euros au terme. De l’autre côté, si l’obligation de 5 % cote 99 %, elle aura un rendement actuariel de 502 %. Il est donc plus intéressant de placer 99 euros dans le but de recevoir 5 euros chaque année pendant 5 ans et obtenir 100 euros à l’échéance. Grâce donc au taux actuariel d’une obligation, vous pouvez comparer sa valeur de rendement à d’autres placements.

Avantages d’une obligation

OK, parlons des avantages des obligations. Je vais te les expliquer comme si on discutait autour d'une bière, ça te va ?

La sécurité, mon pote

Les obligations, c'est un peu comme le matelas de ta grand-mère. C'est pas le truc le plus excitant du monde, mais au moins, tu sais où t'as mis ton fric. Surtout pour les obligations d'État, c'est considéré comme super sûr. C'est pas le genre de placement où tu te réveilles un matin en te disant "Merde, j'ai tout perdu !". Bien sûr, y'a toujours un risque, mais comparé aux actions qui font le yoyo, c'est plutôt peinard. C'est le choix des gens qui préfèrent dormir tranquille plutôt que de rêver de yacht.

Des revenus réguliers, comme un salaire

Avec les obligations, c'est un peu comme si t'avais un deuxième boulot, sauf que t'as rien à faire. Tu reçois des intérêts régulièrement, souvent tous les six mois. C'est cool pour compléter tes fins de mois ou pour te payer ce petit extra dont t'as envie. Certains retraités adorent ça pour avoir un revenu stable en plus de leur pension. C'est comme avoir un petit job à temps partiel, mais sans le patron chiant et les horaires pourris.

Tu sais où tu vas

Quand t'achètes une obligation, t'as une date de remboursement. C'est pas comme les actions où tu sais jamais quand c'est le bon moment de vendre. Ici, c'est clair et net. Tu sais exactement quand tu vas récupérer ta mise (enfin, si tout se passe bien). C'est pratique quand tu prévois un gros achat, comme une bagnole ou un mariage. Tu peux faire coïncider la fin de ton obligation avec le moment où t'auras besoin de thunes.

Les risques liés à l’achat d’une obligation

Ah, tu veux parler des risques maintenant ? Bien joué, faut toujours regarder les deux faces de la pièce. Allez, je te balance ça comme si on était au comptoir d'un bar.

Le risque de défaut, ou quand ça sent le roussi

Imagine que tu prêtes du fric à ton pote. Il te jure ses grands dieux qu'il va te rembourser, mais le jour J, pof, il a disparu dans la nature. Bah avec les obligations, c'est pareil. Si l'émetteur (l'État ou l'entreprise) fait faillite, t'es dans la mouise. Tes beaux billets, tu peux leur dire adieu. C'est rare pour les États (quoique, ça arrive), mais pour les entreprises, c'est plus fréquent. Plus l'émetteur est costaud financièrement, moins y'a de risques. Mais bon, même les géants peuvent tomber, regarde Lehman Brothers.

Le risque de taux, ou comment se faire avoir par le temps

Ça, c'est le truc vicieux. Tu achètes une obligation à 3% sur 10 ans, tout content. Sauf que deux ans plus tard, les taux montent à 5%. Et là, t'as l'air malin avec ton obligation qui rapporte que des cacahuètes. Si tu veux la vendre avant l'échéance, tu vas devoir baisser le prix pour que quelqu'un veuille bien te la racheter. C'est comme si t'avais acheté le dernier iPhone juste avant la sortie du nouveau modèle. D'un coup, le tien vaut plus grand-chose.

Le risque d'inflation, ou comment ton argent fond comme neige au soleil

L'inflation, c'est la peste des épargnants. Si ton obligation te rapporte 2% par an, mais que l'inflation est à 3%, en réalité, tu perds du pouvoir d'achat. C'est comme si tu courais sur un tapis roulant qui va plus vite que toi. Tu fais des efforts, mais t'avances pas. Sauf si t'as pris des obligations indexées sur l'inflation, mais ça, on en a déjà parlé.

Le risque de liquidité, ou quand t'es coincé avec ton bout de papier

Parfois, tu veux vendre ton obligation avant l'échéance. Sauf que personne n'en veut. C'est comme si t'essayais de vendre un sandwich au thon périmé. Tu te retrouves coincé avec ton obligation, à moins de la bradée. Ça arrive surtout pour les obligations peu connues ou quand le marché est agité.

Le risque de change, pour les aventuriers

Si t'achètes une obligation en devise étrangère, t'as un risque supplémentaire. Le taux de change peut bouger et te faire perdre de l'argent, même si l'obligation elle-même se porte bien. C'est comme jouer à deux jeux en même temps : celui des obligations et celui des devises. Voilà, mon pote. C'est pas pour te faire flipper, hein. Mais comme on dit, un homme averti en vaut deux. Ou une femme avertie, bien sûr. L'égalité, tout ça.

Foires aux questions

Quelle est la caractéristique d’une obligation ?

Vous pouvez caractériser une obligation par leur type, leur coupure, leur valeur nominale, leur prix, leur durée, leur mode de remboursement et leur rendement.

Quelle est la différence entre une obligation et une action ?

Une obligation est une part d’emprunt émise par une collectivité un état ou une société privée, par contre une action est une fraction du capital dans une entreprise.

Quel est le véritable but d’une obligation ?

Celui qui émet des obligations peut les utiliser dans le but d’emprunter de l’argent sur le marché financier. Ceux qui achètent les obligations sont rémunérées par des intérêts et recevront le terme prévu dès l’émission leur remboursement.

Nous avons terminé, nous espérons que la lecture de cet article vous a ouvert les yeux sur toutes les zones d’ombre concernant les obligations. Si tel est le cas, veuillez mettre vos commentaires pour que nous puissions voir comment nous améliorer pour au mieux vous satisfaire dans le futur.

N’oubliez surtout pas de partager avec vos amis et connaissances pour qu’ils puissent à leur tour en profiter.

Laisser un commentaire