Tout savoir sur le chèque bancaire

Un chèque bancaire est une feuille de papier pré-imprimée qui a une mise en page standard spécifique. Les chèques sont utilisés comme moyen de paiement au lieu d'espèces et peuvent être émis / tirés pour tout montant souhaité par l'émetteur du chèque.

Ils sont un instrument bancaire en déclin mais encore utilisé dans certains pays du monde. Il est utilisé dans bon nombre de pays en Europe et même en Afrique où l’inclusion financière est encore faible. Mais, il est surprenant de voir que la plupart des personnes, même les opérateurs économiques n'ont qu'une connaissance très basique des chèques.

Par conséquent, j'ai pensé à écrire ce guide qui décrit les principes de base des chèques de banque, leur fonctionnement afin de vous permettre au moment opportun de l’utiliser à la place d'un autre mode de paiement. Je vous dis TOUT. Mais avant de commencer, voici une formation premium qui vous permet de connaitre tous les secrets pour réussir dans les Podcast. Allons-y !

Table des matières

Qu'est-ce qu'un chèque de bancaire ?

Un chèque est un accord de paiement entre deux personnes ou organisations. Lorsque vous écrivez un chèque, vous acceptez de payer à une autre personne ou organisation l'argent que vous lui devez et vous demandez à votre banque d'effectuer ce paiement. Les chèques de banque peuvent être le moyen préféré de payer dans certaines situations financières lorsque vous devez effectuer un paiement important ou que vous êtes préoccupé par la sécurité des paiements.

Ce type de paiement est garanti par la banque, qui peut offrir l'assurance aux bénéficiaires que le chèque ne sera pas retourné pour insuffisance de fonds. Avant de vous parler des chèques bancaires, je préfère d’abord présenter les types de chèques qui existent.

Les différents types de chèques

Il existe différents types de chèques au-delà du type de papier qui ramasse la poussière dans vos tiroirs de bureau. Vous ne les rencontrez peut-être pas souvent, mais les connaître peut vous aider à vous protéger lors d’un achat. Voici ce que vous devez savoir sur cinq types de chèques au-delà des chèques personnels et à quel moment vous pourriez les rencontrer.

#1 Les chèques de banque, chèques bancaires ou chèques officiels

Ce type de chèque est moins risqué à utiliser qu’un chèque personnel. Lorsque vous utilisez un chèque personnel, l’argent provient directement de votre compte, donc s’il s’avère que vous ne disposez pas de suffisamment de fonds pour couvrir ce que vous devez, le destinataire pourrait ne pas avoir de chance. Un chèque de banque, par contre, ne rebondira pas.

En général, un chèque de banque n’est pas non plus gratuit. Les frais peuvent varier en fonction de la banque que vous utilisez, du type de compte dont vous disposez et de la taille du chèque. C’est ce type de cheque qui nous intéresse dans cet article.

#2. Les chèques certifiés

Un chèque certifié est un type de chèque personnel que la banque garantit. Au moment où vous rédigez le chèque, la banque vérifie que vous avez suffisamment d’argent sur votre compte courant pour le couvrir. Elle peut suspendre ces fonds jusqu’à ce que le chèque soit compensé. Le chèque a généralement la mention « certifié » estampillé ou imprimé dessus. Les frais varient en fonction de la banque que vous utilisez et de la taille du chèque.

#3. Les mandats postaux

Les mandats postaux sont des certificats papier prépayés qui fonctionnent comme un chèque. Le destinataire indiqué peut les déposer ou les encaisser. Un gros avantage des mandats postaux est que vous pouvez les acheter dans de nombreux endroits différents, y compris les bureaux de poste. Cette commodité en fait une bonne option pour les personnes qui n’utilisent pas de comptes bancaires ou qui n’ont pas accès à une succursale à proximité de leur banque préférée.

#4. Les chèques électroniques

Un chèque électronique est une version numérique du chèque personnel papier émis par votre banque. Vous pouvez souvent configurer des paiements automatiques à l’aide de chèques électroniques afin que vous n’ayez pas à vous rappeler de rédiger des chèques papier pour les factures récurrentes comme votre loyer ou votre hypothèque.

#5. Les chèques géants

Bien qu’ils aient l’air bien en images, ces chèques géants que vous voyez détenir les gagnants de loterie et de concours ne sont que des accessoires. Ils ne peuvent pas les encaisser. Les gagnants de la loterie reçoivent généralement leur argent réel par virement bancaire.

Différences entre chèques bancaires et chèques personnels

Un chèque personnel vous permet d'envoyer de l'argent à quelqu'un depuis votre compte bancaire personnel. Il est un document juridique qui dit à une banque de donner à une certaine personne une somme d'argent déterminée à partir d'un compte bancaire particulier. Vous pouvez en remplir un et le remettre à quasiment n'importe qui, et ils peuvent le déposer sur leur compte bancaire ou l'encaisser. L'argent sera prélevé sur votre compte.

Cependant, un chèque bancaire quant à lui est tiré sur les fonds de la banque plutôt que sur les vôtres. Il est essentiellement garanti de ne pas rebondir, contrairement à un chèque personnel. Ils règlent généralement plus rapidement que les chèques personnels, ce qui signifie que les fonds peuvent être disponibles plus tôt après le dépôt d'un chèque de banque qu'un chèque personnel traditionnel. Consultez ce guide pour en savoir plus sur les chèques bancaires, chèques certifiés et chèques personnels

Comment les chèques sont-ils traités ?

Tous les chèques doivent être traités - ou compensés et réglés - via le système de paiement. Voici comment cela fonctionne. Lorsque vous déposez un chèque sur votre compte, votre banque envoie le chèque à la banque de la personne qui a rédigé le chèque. Cette banque s'assure que le chèque est légitime et qu'il y a suffisamment de fonds sur le compte de l'émetteur de chèques pour couvrir le chèque, puis envoie les fonds à votre banque.

Ce processus peut prendre quelques jours mais, pour la plupart des chèques, la banque met immédiatement les fonds à la disposition du client. Cependant, ce n'est que lorsque votre banque a reçu la confirmation de la banque du chéquier qu'elle sait avec certitude que les fonds sont disponibles. Ce que la plupart de personnes ne réalisent pas, c'est que, jusqu'à ce que la banque reçoive cette confirmation, elle vous avance vraiment l'argent. Si vous souhaitez émettre un chèque bancaire pour regeler une dette ou faire un achat, respectez les éléments suivants :

La date du chèque

Les chèques sont tirés à une date spécifiée. La date peut être n'importe quelle date souhaitée et il n'est pas nécessaire que ce soit la date à laquelle vous rédigez réellement le chèque. Mais un chèque a une période de validité à partir de la date indiquée sur le chèque. Un chèque personnel est valable six mois, tandis qu'un chèque d'entreprise / d'entreprise n'est valable que trois mois.

En outre, certains chèques commerciaux sont émis avec des périodes de validité spécifiques inférieures à trois mois. Par exemple, les chèques pour paiement de dividendes sont généralement émis avec une période de validité d'un mois. La date sur un chèque est importante car le destinataire du chèque peut encaisser un chèque le ou après la date du chèque et pendant la période de validité. L’encaissement d'un chèque est le terme utilisé pour convertir un chèque en argent réel.

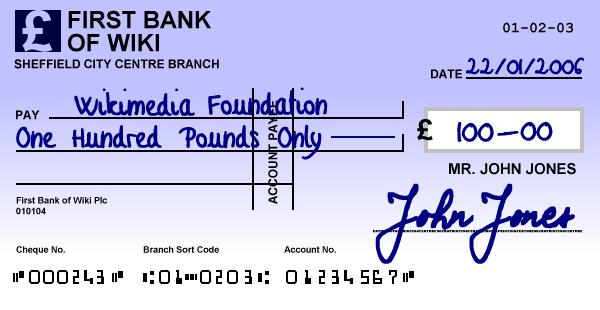

Le nom du bénéficiaire

La section « bénéficiaire » vous permet d'écrire le nom de la personne ou de l'entreprise qui est censée encaisser le chèque. Mais s'il s'agit d'un chèque d'entreprise, les banques limitent son encaissement uniquement par la personne dont le nom apparaît dans la section Bénéficiaire. Vous pouvez également écrire le mot « Cash » en tant que bénéficiaire au lieu d'un nom de personne ou d'entreprise.

Cela signifie que le chèque est destiné à être utilisé comme de l'argent comptant. Toute personne qui détient le chèque peut l'encaisser au guichet d'une agence bancaire. De plus, vous pouvez donner un chèque en espèces que vous avez reçu de quelqu'un à une autre partie ainsi qu'un mode de paiement.

Le montant à encaisser

Vous devez inscrire le montant à encaisser sous forme numérique dans la case prévue. Le montant que vous écrivez ici doit être le même que celui que vous avez écrit en lettres. Sinon, le chèque sera rejeté par la banque. Vous devez aussi inscrire le montant du chèque en lettres sur les lignes pointillées fournies. Vous devez l'écrire dans une langue comprise par n'importe quelle succursale bancaire.

Une signataire autorisée

Lorsque vous ouvrez un compte chèque, vous fournissez un échantillon de votre signature à la banque. Vous devez mettre la même signature pour valider vos chèques. Cette zone se trouve juste sous la case où vous avez écrit le montant en chiffres. Un chèque sans signature correcte est un chèque invalide même si toutes les autres sections sont correctement remplies. Rejoindre les comptes chèques peut avoir un ou plusieurs titulaires de comptes conjoints qui doivent signer un chèque. Vous indiquez à l'ouverture du compte le nombre de signatures nécessaires à un chèque pour valider un chèque. Il s'agit généralement d'une ou de deux signatures.

Article à lire : C’est quoi un robot trader ?

Avoir plusieurs signataires sur un chèque pour être valide est une pratique courante pour les chèques d'entreprise et est utilisé comme une forme de prévention de la fraude puisque deux parties vérifieront le chèque avant de signer. Un tel chèque porte généralement également le cachet de la société.

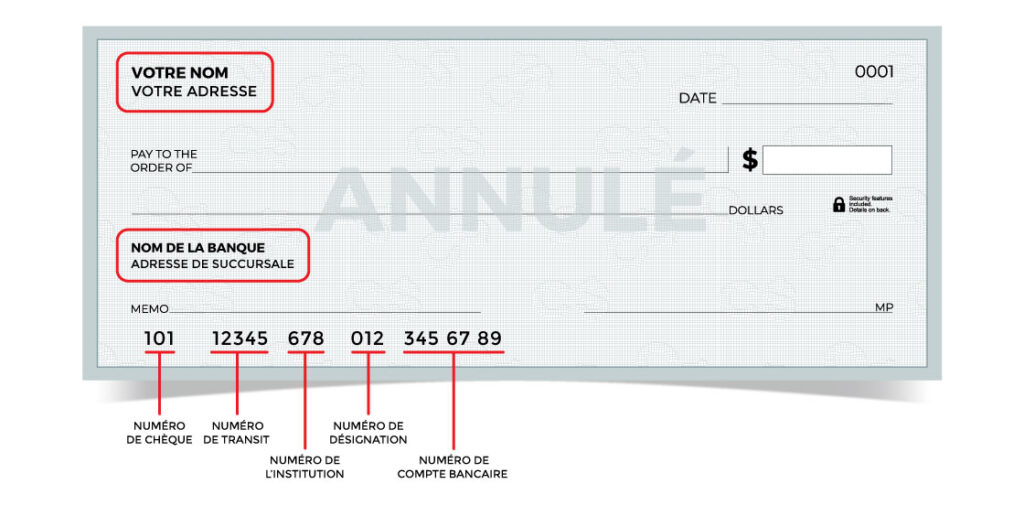

La zone lisible par machine

Tous les chèques ont une zone horizontale blanche au bas du chèque. Elle est imprimée avec des chiffres et des caractères spéciaux en utilisant une encre spéciale appelée encre magnétique et avec une police spéciale. Il s'agit d'un fichier lisible par machine et vous ne devez pas endommager cette section d'un chèque.

Les banques alimentent le chèque qu'elles reçoivent aux scanners de chèques et cette zone est lue par la machine. Les caractères imprimés dans cette zone sont appelés caractères à encre magnétique.

Comment déposer un chèque avec votre téléphone portable ?

Vous avez peut-être entendu parler d'une nouvelle façon de déposer vos chèques. Le dépôt de chèque mobile ou à distance vous permet de prendre une photo de votre chèque personnel, chèque professionnel ou mandat (selon la banque) et de le déposer électroniquement à l'aide de votre appareil mobile. De nombreuses banques au monde offrent maintenant ce service.

Le processus est simple. Signez au dos de votre chèque puis connectez-vous à l'application bancaire mobile de votre banque, choisissez le service de dépôt photo et suivez les instructions. Le processus est sécurisé et vos informations financières ne sont pas stockées sur votre appareil mobile. Toutes les informations financières sont également cryptées de manière sécurisée. Vous pouvez ensuite écrire « déposé » sur le chèque et le conserver dans un endroit sûr pendant une courte période (deux semaines sont généralement recommandées) avant de le détruire.

Les chèques de banque sont généralement destinés à être utilisés lorsque vous devez effectuer ou recevoir des paiements importants en toute sécurité. Les situations dans lesquelles vous pourriez avoir besoin d'émettre ou de recevoir un chèque de banque comprennent :

- Acheter ou vendre un véhicule

- Acheter ou vendre une maison

- Payer une caution pour un appartement

- Payer les frais de scolarité et les frais universitaires

- Rembourser une dette personnelle importante envers un ami ou un membre de la famille

- Recevoir un montant forfaitaire dans le cadre d'un règlement de poursuite

- Recevoir un retrait forfaitaire d'un compte de placement ou de retraite

Vous pouvez également choisir d'obtenir un chèque de banque dans toutes les situations où vous devez effectuer un paiement, mais vous ne voulez pas que le bénéficiaire ait les informations de votre compte bancaire.

Comment éviter les escroqueries par chèque bancaire ?

Parfois, des criminels créent des chèques contrefaits ou modifient le nom ou le montant d'un chèque légitime. C'est de la fraude. Il existe un certain nombre de mesures que vous pouvez prendre pour vous protéger contre la fraude par chèque. Voici mes conseils :

- Conservez toujours vos chèques dans un endroit sûr.

- Si vous fermez votre compte, déchiquetez tous les chèques non utilisés.

- Si vous recevez un chèque qui ne semble pas légitime, demandez un autre mode de paiement.

- Restez avec des payeurs de confiance. Méfiez-vous des paiements par chèque de banque d'entreprises ou d'individus que vous ne connaissez pas.

- Vérifiez les chèques de banque avant l'acceptation. Avant d'accepter un chèque bancaire comme moyen de paiement, contactez la banque émettrice. Cela vous permettra de vérifier que le chèque est authentique.

- Recherchez les drapeaux rouges évidents. Certains signes évidents qu'un chèque bancaire pourrait être faux incluent une écriture tachée ou des détails manquants. On peut par exemple avoir le manque de numéro d'acheminement ou la filigrane de la banque.

- Attendez que le chèque soit effacé. N'effectuez pas de paiements ou d'achats contre le montant du chèque de la caisse avant d'avoir vérifié auprès de votre banque que le chèque a été compensé. Si le chèque rebondit, vous payez des frais de découvert bancaire.

Les avantages et inconvénients des chèques de banque

Les chèques de banque peuvent offrir plusieurs avantages lors des paiements, mais il y a quelques inconvénients potentiels à garder à l'esprit. Voici un aperçu des avantages et des inconvénients d’un chèque bancaire.

Avantages des chèques de banque

Le paiement est sécurisé. Étant donné que les fonds sont prélevés sur le compte bancaire et garantis par la banque, vous n'avez pas à vous soucier du retour du chèque pour insuffisance de fonds. Cela peut vous aider à éviter les découverts et les frais de paiement retournés.La disponibilité des fonds peut être plus rapide. Les banques utilisent des politiques de disponibilité des fonds pour déterminer quand les dépôts seront compensés. Par exemple, certains paiements peuvent prendre jusqu'à cinq jours ouvrables pour être compensés, ou plus pour les dépôts importants. Étant donné que le chèque de banque est garanti, la période de retenue peut être plus courte que celle des paiements par chèque personnel.

La sécurité est augmentée. Un chèque de banque peut réduire le risque de fraude par chèque puisque seule la personne à qui il est émis peut l'encaisser. Les chèques bancaire comportent des dispositions de sécurité améliorées, telles que des filigranes, pour éviter leur duplication frauduleuse.

Inconvénients des chèques de banque

Ils ne sont pas infaillibles. Les chèques de banque sont plus sûrs que les autres types de paiements par chèque, mais ils peuvent toujours être la cible de fraudes. Les fraudeurs peuvent créer des chèques de banque d'apparence authentique pour vous payer qui ne sont révélés comme faux que lorsque vous essayez de les déposer à votre banque.

Les chèques bancaires sont généralement assortis de frais. Alors que certaines banques peuvent offrir des chèques de banque gratuitement, cet avantage ne peut être disponible que si vous avez un compte chèque premium. Le plus souvent, vous paierez des frais d'environ 10 $ pour un chèque de banque.

Vous devez vous rendre dans votre agence bancaire. Bien que vous puissiez facilement rédiger un chèque personnel à partir de votre chéquier à la maison, vous devrez généralement vous rendre à la banque pour obtenir un chèque de banque si votre institution financière ne vous permet pas de les commander en ligne. Cela peut être difficile à faire si vous devez effectuer un paiement en dehors des heures normales de banque. Par exemple, essayer d'acheter une voiture un samedi peut nécessiter d'attendre le lundi si votre banque n'a pas d'heures le week-end ou le soir.

Résumé …

Dans l'ensemble, un chèque bancaire offre une sécurité plus élevée que l'utilisation d'un chèque personnel ou d'un mandat-poste. Différents types de transactions sont adaptés à différents types de paiement.

Pour les transactions plus importantes, fournir (ou recevoir) un chèque de banque peut être le meilleur choix. Avant de vous laisser, voici une formation qui vous permet de maitriser le trading en 1H seulement. Merci pour votre fidélité

Laisser un commentaire