Les concepts clés de la Finance Islamique

C'est un réel plaisir de te revoir sur ce blog. Vous êtes toujours la bienvenue. Aujourd'hui j'aimerais savoir si tu es un amoureux de la finance islamique. Si oui, tu es au bon endroit; au cas contraire lit jusqu'à la fin. Dans je te présente les concepts de la finance islamique. Ces concepts clés te permettront de connaitre le B-A BA de la finance islamique.

Je te recommande de lire jusqu'à la fin. Cependant, si vous souhaitez prendre le contrôle de vos finances personnelles en 6 semaines seulement, je vous propose ce guide hyperperformant.

Table des matières

Les 49 concepts clés de la finance islamique

➤ Al Ajr

Il renvoi à la commission aux frais ou aux rémunérations facturés pour des services rendus.

➤ Al Rahn Al

C'est un arrangement par lequel un actif précieux est placé en garantie d'une dette. La garantie peut être cédée en cas de défaut.

➤ Al Wadia

C'est une revente de marchandises avec une remise sur le prix initialement indiqué.

➤ Amana/Amanah

Littéralement l'Amana renvoi à la fiabilité, loyauté, honnêteté. Techniquement : une valeur importante de la société islamique dans les relations mutuelles. Le terme renvoie également aux dépôts fiduciaires. Une personne peut détenir des biens pour le compte d’autrui, parfois en application d’un contrat.

➤ Bai al Dayn

C'est le financement de dette. C'est-à-dire la fourniture des ressources financières nécessaires à la production, au commerce et aux services sous forme de vente/achat de documents commerciaux. Le Bai al-Dayn est une facilité à court terme dont l’échéance ne dépasse pas un an. Seuls les documents représentant des dettes découlant de transactions commerciales de bonne foi peuvent être négociés.

➤ Bai Al-Arboon/'Arbun

C'est un contrat de vente en vertu duquel un dépôt de garantie est effectué d’avance en règlement partiel du prix de la matière première achetée. Ce dépôt est conservé si l’acheteur ne respecte pas ses obligations. Ce contrat proche d’une option d’achat classique (Call Option).

➤ Bai Bithaman Ajil

C'est un contrat de vente de biens à paiement différé. La banque achète les biens d’équipement ou les marchandises demandés par le client et les lui revend ensuite à un prix convenu, majoré de sa marge bénéficiaire. Le client peut régler en plusieurs fois sur une période prédéfinie, ou en un seul versement. Ce contrat s’apparente au contrat Murabaha mais avec paiement différé.

➤ Bai Muajjal (contrat à paiement différé)

C'est un contrat prévoyant la vente de marchandises avec paiement différé. La banque ou le bailleur de capitaux achète les marchandises (actifs) pour le compte de l’entreprise. La banque vend ensuite les marchandises au client à un prix convenu, majoré d’une marge bénéficiaire. L’entreprise peut régler le solde total à une date ultérieure ou effectuer des versements échelonnés sur une période prédéfinie. Ce contrat est similaire au contrat Murabaha dans le sens où il s’agit également d’une vente à crédit.

➤ Le Bai/Bay'

C'est un terme qui signifie vente. Il est utilisé comme préfixe lorsqu'on se réfère à différents modes de financement islamiques. Le Bai al-Dayn par exemple.

➤ Baitul Mal

C'est un concept qui renvoi à la trésorerie

➤ Charia

C'est l'ensemble des textes qui régissent la vie d'un musulman. C'est la loi islamique tirée du texte sacré Coran et de la Sunna.

➤ Charia-compliant

C'est la caractéristique d’une opération qui est jugée conforme à la charia.

➤ Comité de conformité avec la Charia (Sharia Board)

C'est un comité de spécialistes en droit musulman qui fournit des conseils à une institution financière islamique pour le développement de produits conformes à la Charia. Il s'assure également que les opérations réalisées par la banque sont conformes à la charia. D'ailleurs pour ne pas sortir du cadre de cet article, consulter notre article sur les Forces et faiblesses du contrôle charia dans les bancaires islamiques.

➤ Coran

C'est le texte sacré en Islam. Il rassemble sous forme de sourates et de versets les révélations faites par Dieu au prophète Mohammad par l'intermédiaire de l'ange Gabriel durant environ une vingtaine d'années (612-632 après JC). Pour un croyant musulman, le Coran est la lumière de la vie. C'est pourquoi ce texte est considéré comme la première source du droit musulman

➤ Dayn

Le dayn est l'appellation de la dette en finance islamique. Ces dettes ne supportent par l'intérêt.

➤ Dirham

C'est l'unité monétaire, généralement une pièce d’argent, utilisée autrefois dans plusieurs pays musulmans et ayant toujours cours légal dans certains de ces pays, tels que le Maroc et les Emirats Arabes Unis.

➤ Fatwa

C'est un avis, une opinion énoncée par les spécialistes en droit musulman.

➤ Fiqh

C'est la jurisprudence islamique. Elle est aussi appelée la science de la Charia. C’est une source importante de l’économie islamique.

➤ Gharar

Il renvoi à l'incertitude. C'est l’une des trois interdictions fondamentales en finance islamique. Le Gharar est issue incertaine causée par des conditions ambiguës liées aux contrats à échange différés.

➤ Hadith

C'est le récit ; récit historique d’une parole, geste, acte, omission, approbation du Prophète Mohammed.

➤ Haram

C'est le caractère de tout ce qui est illégal. Toute ce qui n'est pas licite est illicite et dont haram.

➤ Hawala

Littéralement ce terme signifie lettre de change, billet à ordre, chèque ou traite. Techniquement le débiteur transmet la responsabilité du paiement de sa dette à un tiers qui est lui-même son débiteur. La responsabilité du paiement incombe ainsi en dernier ressort à un tiers.

L’Hawala est un mécanisme qui permet le règlement de comptes internationaux par transferts comptables. Il supprime dans une large mesure la nécessité d’un transfert physique de liquidités. Il renvoie à la créance qu'on retrouve dans la finance classique.

➤ Hawl

Ce concept renvoie à l'année lunaire.

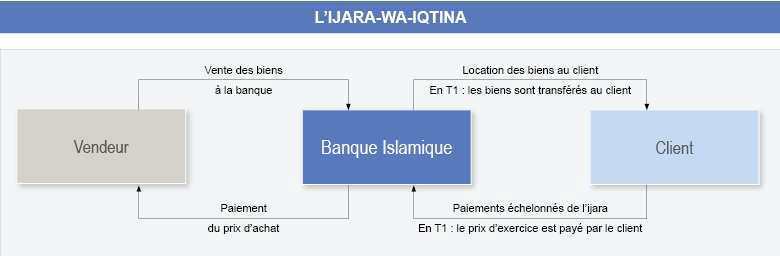

➤ Ijara

C'est un contrat de leasing aux termes duquel la banque achète un bien pour un client puis le loue en crédit-bail pour une période déterminée.

➤ Ijara-wa-Iqtina

Il est similaire à l’Ijara présenté ci-dessus, à cette différence près que le client a la possibilité d’acheter le bien à la fin du contrat.

➤ Ijma

Ce sont des consensus, des accords unanimes entre tous les savants du Fiqh d’une époque. C'est l'une des quatre sources du Fiqh.

➤ Istisna

C'est un contrat dans lequel le manufacturier accepte de produire et délivrer une marchandise ou construction à un prix donné à une date de date future donnée.

➤ Jahala ignorance

Ce terme est utilisé lorsque, au moment de la conclusion d’un contrat de vente, le prix n’est pas connu.

➤ Ju’alal

Littéralement il renvoi au prix défini pour la fourniture d’un service. Ce terme est parfois utilisé dans un sens technique dans le modèle de la banque islamique.

➤ Kafala

C'est un contrat de garantie par lequel un tiers garantit la dette d’un agent endetté. La responsabilité de la dette vis-à-vis du créancier revient ainsi aux deux contreparties du contrat. Comme pour le contrat de Hawala, la Kafala ne génère pas de frais au-delà des frais administratifs.

➤ Maysir

C'est un terme qui renvoi au jeu de hasard. L’une des trois interdictions fondamentales en finance islamique. Il fait partir des trois grandes interdictions de la finance islamique à coté du Ribâ et du Gharar. L’interdiction du Maysir sert souvent de fondement aux critiques des pratiques financières classiques telles que la spéculation, l’assurance traditionnelle et les produits dérivés.

➤ Mudaraba

C'est un contrat de partenariat d’investissement entre la banque et son client. C'est une technique de financement utilisée par les banques islamiques dans laquelle le capital est intégralement fourni par la banque tandis que l’autre partie assure la gestion du projet. Les bénéfices sont partagés selon une clé de répartition fixée au préalable et les pertes éventuelles sont supportées par l’investisseur.

➤ Mudarib

Dans un contrat, la personne ou partie qui intervient en qualité d’entrepreneur est appelée Mudarib.

➤ Muqayada

C'est un contrat d’échange d’une quantité x d’une matière première contre une quantité y d’une autre matière première n’incluant aucun échange d’argent. Les quantités sont fixées sur la base des prix de marché des matières premières échangées.

➤ Murabaha

C'est un contrat de financement signé entre la banque et son client. C'est une forme de crédit qui permet au client d’effectuer un achat sans avoir à contracter un emprunt portant intérêt. La banque achète un bien puis le vend au client en différé.

➤ Musawama

Il peut être définie comme un contrat de vente classique dans lequel l’acheteur ne connaît pas la marge bénéficiaire appliquée par le vendeur.

➤ Musharaka

C'est un partenaire de financement un peu similaire au Moudharaba dans lequel les conditions de partage des profits sont prédéfinies et les pertes sont proportionnelles au montant investi. C’est une forme de capital investissement.

➤ Nissab

C'est le seuil d’imposition à partir duquel un individu paye la Zakat. Il est l'équivalent de 85 grammes d'or soit une richesse estimée environ à 1500 euros. Le taux d'imposition de la Zakat et 2,54%.

➤ Qard Hasan

Ces sont des Prêts de bienveillance, sans intérêt ni profit. Il s'apparente plus à une aide qu'à un crédit commercial. Cette technique et rarement utilisée par des établissements commerciaux. En revanche elle peut être utilisée dans des situations spécifiques (en cas de difficultés d'un individu ou une entreprise, ou lorsqu'on souhaite favoriser le développement de secteurs naissants).

➤ Rab-al-maal

Contrairement au Mudarib dans un contrat mudaraba (entrepreuneur), le Rab-al-maal est la personne qui investit les capitaux.

➤ Rahn

C'est un contrat par lequel un agent assure une dette via un collatéral (nantissement). Ce type de contrats vise à atténuer le risque de contrepartie supporté par le créancier. L’avantage de ce contrat est qu’il permet à l’agent de présenter un bien en sa possession en tant que collatéral tout en conservant son utilisation et sa propriété.

➤ Ribâ

C'est la plus grande interdiction en finance islamique. C'est l’une des trois interdictions fondamentales en finance islamique à coté du Gharar et du Maysir. Littéralement il signifie augmentation ou ajout illicite. Techniquement, toute augmentation ou tout avantage obtenu par le prêteur et constituant une condition du prêt. Tout taux de rendement sans risque ou « garanti » sur un prêt ou un investissement relève de la Ribâ.

➤ Salam

C'est un contrat prévoyant le prépaiement de marchandises livrées ultérieurement. En réalité le Salam est une vente à crédit inversée. C'est-à-dire que le client paye les marchandises aujourd'hui et les reçoit plus tard après production ou fabrication. Même si aucune vente n’est possible si les marchandises n’existent pas au moment du contrat, ce type de vente fait exception selon le Droit musulman. Elle est autorisée à condition que les marchandises et la date de livraison soient définies. Ce type de vente porte généralement sur des biens physiques, à l’exclusion de l’or et de l’argent, qui sont considérés comme des valeurs monétaires.

➤ Sukuk

Ce sont des obligations islamiques. Similaire à une obligation adossée à un actif, le Sukuk est un billet de trésorerie qui confère à l’investisseur une part de propriété dans un actif sous-jacent et lui assurant un revenu à ce titre. L’entité émettrice doit identifier les actifs existants à vendre aux investisseurs Sukuk, par transfert à une entité ad hoc.

Les investisseurs jouissent alors de l’usufruit de ces actifs, au prorata de leur investissement. Ils supportent généralement le risque de crédit de l’émetteur plutôt que le risque réel lié aux actifs détenus par l’entité ad hoc. Les Sukuk peuvent être cotés et notés en fonction du marché cible mais ce n’est pas obligatoire. Les Sukuk sont généralement émis par des entreprises, certaines institutions financières et des Etats souverains.

➤ Sunna

Ce terme désigne la tradition islamique tirée de l'exemple de la vie du prophète Mohammed. Ce document rassemble tous les dires et interprétations du Prophète au peuple.

➤ Takaful (Takafoul)

Ces sont les assurances islamiques. Prend la forme d’une assurance coopérative avec mise en commun des fonds, selon le principe de l’assistance mutuelle. Dans le système Takaful, les membres sont à la fois assureurs et assurés. L’assurance traditionnelle est interdite en Islam car elle contient plusieurs éléments Haram tels que le Gharar et la Ribâ. Vous pouvez consultez notre article sur Les assurances islamiques : le Takaful

➤ Tawarruq

C'est un contrat Mourabaha inversé. Il s’agit d’une technique financière qui permet d’obtenir le financement d’un emprunt en achetant par tranches un bien détenu par la banque. Les demandeurs autorisent alors la banque à vendre, en leur nom, leur part dans le bien à une tierce partie dans une vente au comptant et ensuite déposent le produit de la vente sur leur compte.

➤ Wadiah

C'est un dispositif islamique contractuel de gestion de compte de dépôt à vue ou d’épargne. Dans les banques islamiques, les comptes de dépôt à vue ou d'épargne ne génèrent pas de revenus d'intérêts.

➤ Wakala

Ce terme traduit en quelque sorte la relation d'agence. C'est-à-dire la désignation d'une autre personne pour faire le travail au nom du mondant principal contre paiement d'une commission.

Résumé …

Vous avez à votre disposition 49 concepts clés de la finance islamique. Si vous avez des préoccupations n'oubliez pas de nous les poser dans les commentaires. Merci pour votre fidélité. Avant de vous laisser, voici une formation qui vous enseigne comment vendre des conseils sur internet. Cliquez ici pour l'acheter.

Laisser un commentaire