Tout savoir sur les instruments financiers

Les instruments financiers sont définis comme un contrat entre des individus/parties qui détient une valeur monétaire. Ils peuvent être créés, négociés, réglés ou modifiés selon les exigences des parties concernées. En termes simples, tout actif détenant du capital et pouvant être négocié sur le marché financier est appelé instrument financier. Quelques exemples d'instruments financiers sont les chèques, les actions, les obligations, les contrats à terme et les contrats d'options.

Les instruments financiers sont des actifs qui peuvent être négociés, ou ils peuvent également être considérés comme des ensembles de capitaux qui peuvent être négociés. La plupart des types d'instruments financiers assurent un flux et un transfert efficaces de capitaux à travers les investisseurs du monde entier. Ces actifs peuvent être des espèces, un droit contractuel de remettre ou de recevoir des espèces ou un autre type d'instrument financier, ou une preuve de la propriété d'une entité.

Dans cet article, l’équipe de Finance de Demain a pris sur elle l’engagement de vous dire tout ce que vous devez savoir sur les instruments financiers. Mais avant, voici un protocole qui vous permet de bâtir votre Premier business sur internet. Allons-y !

Table des matières

Qu'est-ce qu'un instrument financier ?

Un instrument financier fait référence à tout type d'actif qui peut être négocié par les investisseurs, qu'il s'agisse d'une entité tangible comme une propriété ou d'un contrat de dette. Les instruments financiers peuvent également impliquer des ensembles de capitaux utilisés dans l'investissement, plutôt qu'un seul actif. Quels types d'actifs sont qualifiés d'instruments financiers ? Il peut s'agir de n'importe quoi, de l'argent liquide aux actions. Les instruments financiers peuvent être des documents réels ou des accords virtuels, représentant la propriété de quelque chose de valeur monétaire. Il y a quelques catégories différentes à considérer.

- Instruments financiers fondés sur des fonds propres : l'accord représente la propriété réelle de l'actif

- Les Instruments financiers adossés à des dettes : le contrat représente un prêt consenti par l'investisseur au propriétaire de l'actif

- Les Instruments financiers de change : l'accord porte sur les taux de change des devises Forex

Exemple d’instrument financier

XYZ Limited est une société bancaire qui émet des instruments financiers tels que des prêts, des obligations, des prêts immobiliers, des actions et des titres adossés à des actifs à ses clients. Ceux-ci peuvent agir comme un actif financier pour ladite société bancaire mais pour les clients, il ne s'agit que de dettes financières qui doivent être dûment acquittées par eux à temps. D'autre part, le montant déposé par les clients dans la banque agit comme un actif financier pour les clients qui déposent le même alors qu'un passif financier pour une société bancaire.

Les types d’instruments financiers

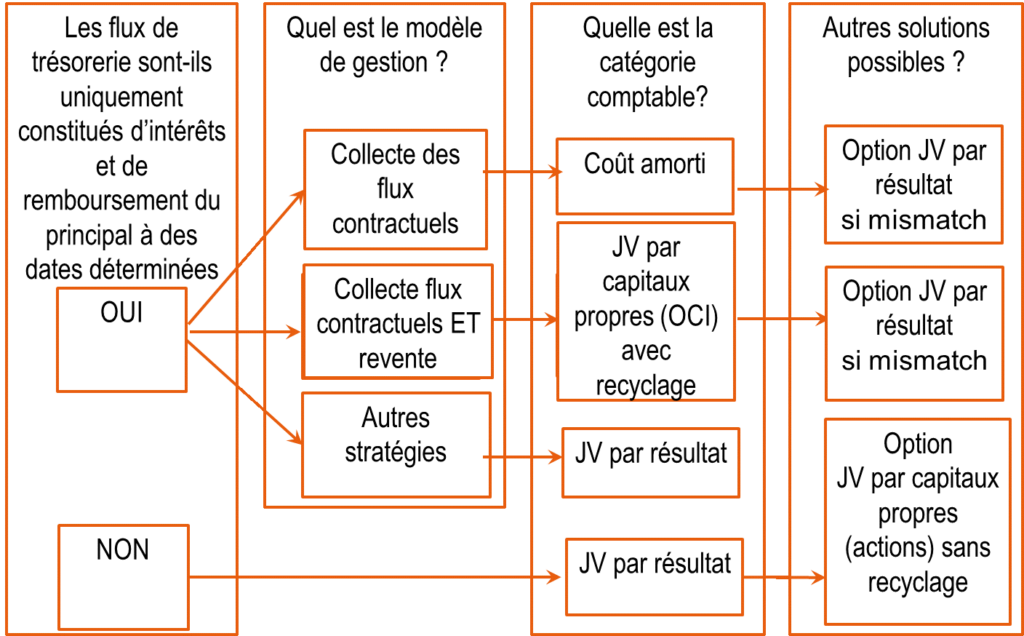

Les instruments financiers peuvent être principalement classés en deux types : les instruments dérivés, les instruments de trésorerie ou les instruments de change.

1.Les instruments dérivés

Les instruments dérivés peuvent être définis comme des instruments dont les caractéristiques et la valeur peuvent être dérivées de ses entités sous-jacentes telles que les taux d’intérêt, les indices ou les actifs, entre autres. La valeur de ces instruments peut être obtenue à partir de la performance de la composante sous-jacente.

Les instruments dérivés sont des instruments financiers dont la valeur est déterminée à partir d'actifs sous-jacents, tels que des ressources, des devises, des obligations, des actions et des indices boursiers. Les cinq exemples les plus courants d'instruments dérivés sont les accords synthétiques, les contrats à terme, les contrats à terme, les options et les swaps. Ce point est discuté plus en détail ci-dessous.

- Accord synthétique de change (SAFE) : Un SAFE se produit sur le marché de gré à gré (OTC) et est un accord qui garantit un taux de change spécifié pendant une période de temps convenue.

- Forward : Un forward est un contrat entre deux parties qui implique des dérivés personnalisables dans lesquels l'échange se produit à la fin du contrat à un prix spécifique.

- Futur : Un futur ou marché à terme est une transaction dérivée qui prévoit l'échange de dérivés à une date future déterminée à un taux de change prédéterminé.

- Options : Une option est un accord entre deux parties dans lequel le vendeur accorde à l'acheteur le droit d'acheter ou de vendre un certain nombre de produits dérivés à un prix prédéterminé pendant une période de temps déterminée.

- Swap de taux d'intérêt : Un swap de taux d'intérêt est un accord dérivé entre deux parties qui implique l'échange de taux d'intérêt où chaque partie s'engage à payer d'autres taux d'intérêt sur ses prêts dans différentes devises. Vous pouvez en apprendre sur les swaps de devises .

2.Les instruments de trésorerie

Les instruments de trésorerie sont des instruments financiers dont la valeur est directement influencée par l'état des marchés. Ils sont définis comme des instruments qui peuvent être facilement transférés et évalués sur le marché. Au sein des instruments de trésorerie, il existe deux types : titres et dépôts, et prêts.

Un titre est un instrument financier qui a une valeur monétaire et qui est négocié en bourse. Lorsqu'il est acheté ou négocié, un titre représente la propriété d'une partie d'une société cotée en bourse. Les dépôts et les prêts sont tous deux considérés comme des instruments de trésorerie car ils représentent des actifs monétaires qui font l'objet d'une sorte d'accord contractuel entre les parties.

3. Les Instruments de change

Les instruments de change sont des instruments financiers qui sont représentés sur le marché étranger et sont principalement constitués de contrats de change et de dérivés. En termes d'accords de change, ils peuvent être divisés en trois catégories.

Spot : Un accord de change dans lequel l'échange effectif de la devise n'est pas plus tard que le deuxième jour ouvrable après la date d'origine de l'accord. Il est dit « spot » car le change se fait « sur place » (délai limité).

Outright Forwards : Un accord de change dans lequel l'échange effectif de devises est effectué « à terme » et avant la date réelle de l'exigence convenu. Il est avantageux en cas de fluctuations des taux de change qui changent souvent.

Swap de devises : Un swap de devises fait référence à l'acte d'acheter et de vendre simultanément des devises avec des dates de valeur spécifiées différentes.

Les classes d'actifs d'instruments financiers

Au-delà des types d'instruments financiers énumérés ci-dessus, les instruments financiers peuvent également être classés en deux classes d'actifs. Les deux catégories d'actifs d'instruments financiers sont les instruments financiers fondés sur la dette et les instruments financiers fondés sur des actions.

1. Instruments financiers fondés sur la dette

Les instruments financiers fondés sur la dette sont classés comme des mécanismes qu'une entité peut utiliser pour augmenter le montant du capital d'une entreprise. Les exemples incluent les obligations, les débentures, les hypothèques, les bons du Trésor américain, les cartes de crédit et les marges de crédit (LOC). Ils constituent un élément essentiel de l'environnement commercial, car ils permettent aux entreprises d'augmenter leur rentabilité grâce à la croissance de leur capital.

2. Les Instruments financiers fondés sur des actions

Les instruments financiers fondés sur des actions sont classés comme des mécanismes qui servent de propriété légale à une entité. Ils aident les entreprises à faire fructifier leur capital sur une plus longue période de temps par rapport aux dettes, mais ils bénéficient du fait que le propriétaire n'est pas responsable du remboursement d'aucune sorte de dette.

Une entreprise qui détient un instrument financier fondé sur des actions peut choisir d'investir davantage dans l'instrument ou de le vendre chaque fois qu'elle le juge nécessaire.

Comment choisir les bons instruments financiers ?

Comme vous pouvez le voir, il existe de nombreux types et exemples d'instruments financiers. Comment pouvez-vous choisir la meilleure solution pour vos besoins d’investissement ? Voici quelques conseils à retenir que l’équipe de Finance de Demain a identifié.

1. Fixez-vous des objectifs financiers réalistes

Les instruments financiers peuvent vous mettre sur la bonne voie pour atteindre vos objectifs d'investissement, mais vous devez d'abord les définir. Il peut s'agir d'objectifs à court terme comme la mobilisation de capitaux pour financer une nouvelle entreprise commerciale, ou un objectif à long terme comme le financement d'une retraite anticipée. Certains instruments sont davantage axés sur le court terme, tandis que d'autres sont des fonds d'investissement à long terme.

2. Analysez votre profil de risque

Nous avons tous des profils de risque différents, mélangeant des facteurs psychologiques comme la tolérance au risque avec des exigences de risque basées sur les besoins. Si vous avez un grand appétit pour le risque, les instruments financiers impliquant le marché boursier pourraient être un meilleur choix que les obligations d'État à faible risque avec un paiement inférieur.

Naturellement, votre capacité à prendre un risque doit également être prise en compte. Les propriétaires de petites entreprises peuvent avoir des ressources limitées à perdre, auquel cas un fonds commun de placement géré à long terme peut être la meilleure option.

3. Comprendre les avantages de chaque instrument financier

Il y a des avantages et des inconvénients à tous les types d'instruments financiers. Vous devez comparer des facteurs tels que l'objectif, le niveau de risque, la gestion et le délai avant de prendre une décision. Naturellement, votre niveau d'investissement de départ devrait peser dans l'équation; n'investissez jamais ce que vous ne pouvez pas vous permettre de perdre.

Il est important de comprendre le fonctionnement de l'instrument, alors faites vos recherches sur les fonds communs de placement ou le trading Forex avant d'investir. Ceux qui débutent dans l'investissement voudront peut-être s'en tenir à des instruments financiers non complexes comme les fonds communs de placement. Enfin, demandez l'aide de gestionnaires financiers experts en cas de doute. Idéalement, vous devriez avoir un portefeuille diversifié contenant plusieurs types d'instruments financiers à des fins de couverture. Un expert sera bien placé pour vous aider.

Avantages des instruments financiers

L'Instrument Financier présente plusieurs avantages différents :

- Les actifs liquides comme les liquidités et équivalents de trésorerie sont d'une grande utilité pour les entreprises car ils peuvent être facilement utilisés pour des paiements rapides ou pour faire face à des imprévus financiers.

- Les parties prenantes se sentent souvent plus en sécurité dans une organisation qui a employé plus de capital dans leurs liquidités.

- Instruments financiers apportent un soutien majeur au financement actifs corporels. Cela est possible grâce à un transfert de fonds des immobilisations corporelles en plus-value vers les immobilisations corporelles en déficit.

- Ces instruments financiers répartissent le risque en fonction des capacités de prise de risque des contreparties qui ont participé à la réalisation d'un investissement actifs incorporels.

- Les entreprises qui choisissent de faire un investissement dans des actifs réels génèrent des revenus plus élevés car ils obtiennent un portefeuille diversifié, une couverture contre l'inflation, et ils peuvent également se protéger contre les incertitudes causées par des raisons politiques.

Les instruments financiers comme les capitaux propres agissent comme une source permanente de fonds pour une organisation. Dans le cas des actions de participation, le paiement de dividendes aux actionnaires est purement facultatif.

Inconvénients des instruments financiers

Différentes limitations et inconvénients de l'Instrument Financier sont les suivants :

- Les actifs liquides tels que les soldes des comptes d'épargne et autres dépôts bancaires sont limités en termes de retour sur investissement ou de retour sur investissement. Ce chiffre est élevé en raison du fait qu'il n'y a aucune restriction pour le retrait des dépôts sur des comptes d'épargne et d'autres soldes bancaires.

- Les liquidités comme les dépôts en espèces, comptes du marché monétaire, etc. pourrait interdire aux organisations de faire un retrait pendant des mois ou parfois des années aussi ou tout ce qui est spécifié dans l'accord.

- Si une organisation souhaite retirer l'argent avant la fin du mandat mentionné dans l'accord, elle pourrait alors être pénalisée ou recevoir des rendements inférieurs. Les coûts de transaction élevés sont également un sujet de préoccupation pour les organisations qui traitent ou souhaitent traiter avec des instruments financiers.

Une organisation ne doit pas trop compter sur des dettes telles que le principal et les intérêts, car celles-ci sont censées être payées en conséquence. Les instruments financiers, comme les obligations, rapportent beaucoup moins que les actions. Les entreprises peuvent même faire défaut sur les obligations. Certains des instruments financiers comme les capitaux propres sont un fardeau à vie pour l'entreprise. Les capitaux propres agissent comme un fardeau permanent dans une organisation. Les capitaux propres ne peuvent être remboursés même si l'organisation dispose d'un montant suffisant de fonds.

Cependant, selon les dernières modifications, les sociétés peuvent opter pour le rachat de leurs propres actions à des fins d'annulation mais celui-ci est soumis à certaines conditions.

Que doit-on retenir ?

- Les dérivés comme les forwards et les futures peuvent apporter d'énormes avantages pour les petites entreprises, mais si seulement ceux-ci sont correctement utilisés. Si ceux-ci sont utilisés de manière inappropriée, ils peuvent entraîner des pertes énormes et la faillite d'une organisation.

- Les organisations doivent être très prudentes lorsqu'elles traitent avec des swaps, car ils comportent un niveau de risque plus élevé.

- Une bonne gestion des instruments financiers peut aider les entreprises à réduire leurs coûts matériels et à maximiser leurs ventes et leurs bénéfices.

- Ils sont généralement utilisés par des personnes qui n'ont pas les moyens ou n'ont pas accès à facilités de crédit et l'épargne systématique.

- Les instruments financiers informels offrent des services très flexibles selon les besoins d'un individu. Il peut être lancé et terminé quelques minutes après l'application, car il suffit d'un simple ticket de caisse ou un accord oral.

Conclusion

Pour conclure, on peut dire que les instruments financiers ne sont rien d'autre qu'un document qui agit comme un actif financier pour une organisation et comme un passif pour une autre organisation. Ceux-ci peuvent prendre la forme d'obligations, de liquidités et d'équivalents de liquidités, de dépôts bancaires, d'actions, d'actions privilégiées, etc. Chaque type d'instrument financier a ses propres avantages et inconvénients.

Les instruments financiers doivent être utilisés de manière appropriée pour en tirer la plupart des avantages. Ceux-ci peuvent être d'une grande importance pour les entreprises qui cherchent à minimiser leurs coûts et maximiser leurs revenus maquette. Ainsi, les organisations doivent s'assurer qu'elles utilisent correctement les instruments financiers afin d'en tirer le meilleur parti et d'éliminer les risques de se retourner contre eux.

Laisser un commentaire