14 instruments financiers islamiques

Quels sont les instruments financiers islamiques les plus utilisés ? Cette question est la raison d’être de cet article. En fait, la finance islamique en tant qu’alternative de la finance conventionnelle offre bon nombre d’instruments financiers.

Cependant, ces instruments doivent être conformes à la Charia. Ces instruments sont plus généralement classés en trois catégories. On a les instruments de participation et les instruments financiers non bancaires. Pour cet article, je vous présente les instruments financiers les plus utilisés.

Cependant, si vous souhaitez prendre le contrôle de vos finances personnelles en 6 semaines seulement, je vous propose ce guide hyperperformant. Allons-y

Table des matières

🔰 Le Hawala

Un Hawala, est aussi appelé l’Hundi qui signifie « confiance ». C’est un système de paiement traditionnel et informel distribué. Ses origines ne sont pas très bien connues. Ce que je peux dire c’est qu’il remonte du début du Moyen Age. Comme preuve, on peut le retrouver dans les textes du Fiqh du VIIIe siècle. Le rôle principal du Hawala est de faire circuler l'argent dans un réseau d'agents de change.

Cependant les avis divergent quant à la définition de cette notion. Pour certains chercheur, ce système fonctionne sur la base de la confiance et donc ne nécessite pas l’émission d’un moyen de paiement. Comme il ne dépend pas de l'application légale des contrats, ce système fonctionne même en l'absence de cadre juridique et légal commun.

Pour d’autres par contre, l’Hawala n’est rien d’autre qu’une lettre de change, un billet à ordre, un chèque ou une traite. Techniquement, le débiteur transmet la responsabilité du paiement de sa dette à un tiers qui est lui-même son débiteur. La responsabilité du paiement incombe ainsi en dernier ressort à un tiers. L’Hawala est un mécanisme qui permet le règlement de comptes internationaux par transferts comptables. Il supprime dans une large mesure la nécessite d’un transfert des liquidités. Vous pouvez donner votre avis par rapport à cette divergence dans les commentaires.

🔰 Le Mousawama

C’est un contrat de vente classique similaire à la Mourabaha. Dans ce type de contrat, l’acheter ne connait pas la marge bénéficiaire appliquée par le vendeur. Autrement dit, le vendeur n'est pas obligé de divulguer le prix payé pour créer ou obtenir le bien ou le service. Ce type de contrat se produit quand il est difficile de déterminer le coût d'un bien ou d'un service.

Le contrat de Mousawama présente les mêmes avantages et les mêmes inconvénients que la Mourabaha. Avec l’évolution du marché, on peut déjà bénéficier des cartes e-mousawama. En fait, la carte e-Mousawama est le nouveau concept de cartes d'acompte électroniques en conformité Charia.

Cette carte de crédit est la seule du genre à enfreindre la définition du financement islamique et à améliorer la méthode de versement. Le client obtient l'approbation de crédit et les achats peuvent être effectués chez des marchands définis qui couvrent la plupart de vos besoins.

🔰 Le Qard Hasan

Le Qard Hassan est un contrat de prêt entre deux parties sur la base de la protection sociale. Il peut également répondre à un besoin à court terme de l'emprunteur. C’est un prêt sans intérêt ni profit. Il s’apparente plus à une aide qu’à un crédit commercial.

Cette technique est rarement utilisée par les établissements commerciaux. En revanche elle peut être utilisée dans des situations spécifiques (en cas de difficultés d’un individu ou d’une entreprise, ou lorsqu’on souhaite favoriser le développement des secteurs naissants).

En termes modernes, beaucoup comparent cela à un prêt sur salaire. Pendant le processus de prêt, le montant du remboursement doit être le même que le montant emprunté. Cela signifie qu'aucun intérêt ou riba ne doit être appliqué au prêt. Cependant, en termes de bonne foi, l'emprunteur peut payer plus d'argent au bailleur à l’avenir. Seulement, il ne peut pas être discuté ou convenu pendant le contrat.

Cela signifie que s'ils accordent au bailleur un bonus ou un paiement supplémentaire, il est permis, mais la discussion d'un tel arrangement est interdite. Cela se fait souvent dans une mesure de bonne foi et comme moyen de remercier le bailleur. Le Qard Hasan est aussi ce qu’on appelle un prêt de bienveillance. Cependant, voici mon ouvrage qui vous parle de tout ce que vous devez savoir sur les banques islamiques.

🔰 Le Mokayada

C’est un contrat d’échange d’une quantité x d’une matière première contre une quantité y d’une autre matière première n’incluant aucun échange d’argent. Les quantités sont fixées sur la base des prix de marche des matières premières échangées

🔰 Le Kafala

En droit musulman, la kafala est une procédure d'adoption spécifique qui correspond à une tutelle sans filiation. Elle désigne aussi le parrainage préalable à l'embauche des travailleurs étrangers dans les pays du Golf Persique. En finance islamique la Kafala est un contrat de garantie par lequel un tiers garantit la dette d’un agent endetté. La responsabilité de la dette vis-à-vis du créancier revient ainsi aux deux contreparties du contrat.

Il est également utilisé comme l'un des contrats pour compléter divers produits financiers islamiques primaires. Principalement à des fins d'atténuation des risques, tels que les contrats Musyarakah, Mudarabah, Murabahah, istisna´, ijarah et tawarruq. Comme pour le contrat Hawala, le Kafala ne génère pas de frais au-delà des frais administratifs.

🔰 Le Rahn

Le Rahn est un contrat par lequel un agent assure une dette via un collatéral (nantissement). Ce type de contrats vise à atténuer le risque de contrepartie supporté par le créancier. L’avantage de ce contrat est qu’il permet à l’agent de présenter un bien en sa possession en tant que collatéral tout en conservant son utilisation et sa propriété. Habituellement, la garantie est demandée par le créancier au débiteur au début du contrat pour éviter le défaut du débiteur de ne pas payer la dette.

La légalité du concept de Rahn a été mentionnée dans le Coran au verset 283 d'al Baqarah : « Et si vous êtes en voyage et que vous ne trouvez pas de scribe, alors un dépôt de garantie (devrait être) pris. Ce verset valide la permission d'obtenir un prêt ou financement avec une garantie en Islam.

Cela a également été soutenu par la pratique du Prophète à partir d'un hadith raconté par Aishah (RA) : « Rasulullah a acheté de la nourriture à crédit à un juif et a donné son armure d'acier comme garantie au vendeur. » (Sahih al-Bukhari). Dans la pratique actuelle de la banque islamique, le concept de Rahn peut être appliqué dans deux cas différents.

✔️ Le premier cas consiste à utiliser l'actif collatéral ou Marhun comme pure sécurité.

À titre d'exemple, dans le cadre du financement du logement, la banque fournit normalement la facilité de financement permettant au client d'acheter la maison qui fait de la banque le créancier et le client en tant que débiteur, car le financement est une vente à crédit qui crée la dette.

Dans cette situation, le créancier fera de la maison financée le Marhun (nantissement) pour garantir ses obligations de paiement envers la banque. Pendant la durée de la garantie, le débiteur (client) n'est pas en mesure de vendre la maison à une autre partie à moins que la banque ne l'autorise en tant que créancier. Si le client ne parvient pas à régler sa dette auprès de la banque, la banque a le pouvoir de vendre la maison pour régler le montant impayé de la vente.

La banque ne peut prendre que ce qui est dû à la banque et le surplus de la vente (le cas échéant) sera restitué au client. Cet exemple donne essentiellement l'image de la première application de Rahn, c'est-à-dire en tant que sécurité pure.

✔️ Dans le deuxième cas, l'al-rahn sera un instrument pour faciliter le microfinancement.

Ici, le montant du financement accordé dépendra de la valeur du Marhun (gage d'actif). Dans le cadre du microfinancement normal d'al-rahn, le client engage ses actifs précieux tels que l'or au prêteur sur gages ou connu sous le nom de « kedai pajak gadai Islam » comme le Marhun. Le Marhun sera valorisé et le client se verra accorder un prêt basé sur un certain pourcentage, disons 70% de la valeur du Marhun.

Pendant la période d'emprunt, le prêteur sur gages, en tant que détenteur de l'actif, facture des frais basés sur des calculs quotidiens ou mensuels pour sa garde de service de l'élément promis jusqu'à ce qu'il soit récupéré et que la dette soit réglée. Par cela, la pratique du Rahn en tant qu'instrument pour faciliter le financement peut être vue notamment dans l'obtention de Micro-financements.

🔰 Le Takaful

Le Takaful est originaire des anciennes tribus arabes en tant que responsabilité commune qui obligait ceux qui avaient commis des délits contre des membres d'une autre tribu à verser des indemnités aux victimes ou à leurs héritiers.

Ce principe s'est ensuite étendu à de nombreux domaines, y compris le commerce maritime, dans lequel les participants ont contribué à un fonds destiné à couvrir tous les membres d'un groupe qui ont subi des accidents lors de voyages en mer.

Aujourd’hui il est devenu un concept très utilisé en finance islamique. Le Takaful est communément appelé assurance islamique. Ceci est dû à la similitude apparente entre le contrat de Kafalah (garantie) et celui de l'assurance.

Il est basé sur des principes de mutualité et de coopération, englobant les éléments de responsabilité partagée, d'indemnité conjointe, d'intérêt commun et de solidarité. L'assurance islamique exige que chaque participant contribue à un fonds qui est utilisé pour se soutenir mutuellement. Chaque participant contribue des montants suffisants pour couvrir les réclamations attendues.

🌲 Les différentes formes d'assurances islamiques

Comme les Sukuks, il existe plusieurs formes de Takaful. L’assurance halal propose des couvertures financières dans tous les domaines de la vie quotidienne. Que vous soyez un particulier ou une entreprise.

✔️ Les Takaful à buts non lucratifs

Ils signifient que l’activité est gérée sur une base purement mutuelle ou coopérative. Ceci indépendamment de leurs formes juridiques. Pour ce type de Takaful, un comité de gestion est souvent mis sur pied par les participants au programme. Le Conseil gère l’activité pour le compte de l’ensemble des assurés. Il n’existe donc pas une entité séparée en charge de la gestion de l’activité comme dans le cas suivant.

✔️ Les Takaful à buts lucratifs

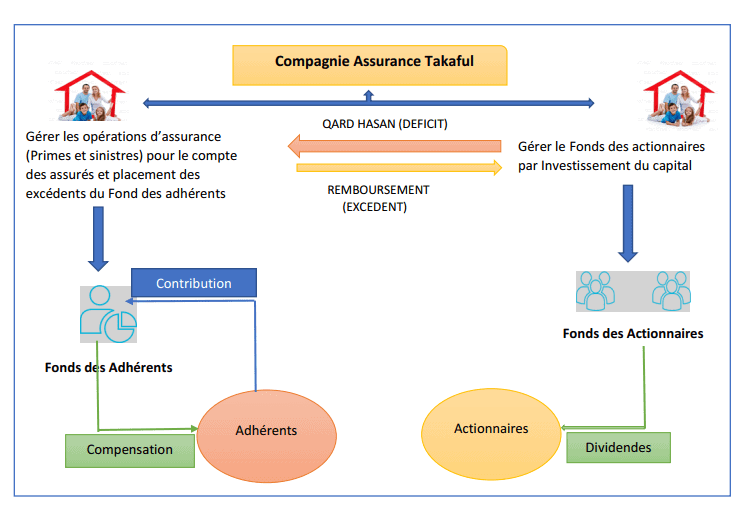

Ils sont dits à buts lucratifs si la gestion du fonds est confiée à une entité commerciale (opérateur Takaful). Ce n’est pas un comité comme dans le cas précédent. En fonction des règles propres à chaque juridiction, le fonds peut être intégré à l’opérateur. Seulement, il doit avoir une séparation claire entre les fonds des actionnaires et ceux des participants au programme d’assurance.

Dans certains pays, un programme Takaful peut être proposé par une « fenêtre » d’un assureur classique. C’est le cas dans plusieurs pays africains comme le Cameroun, le Sénégal, le Maroc et biens d’autres.

🌲Les différents modèles Takaful

Il existe plusieurs façons d’établir les contrats d’assurance Takaful. Mais je vous présente uniquement les modèles les plus utilisés. Les modèles inspirés du Mudaraba, les modèles inspirés du Wakala, les modèles hybrides et les modèles inspirés des donations (Waqf).

✔️ Le modèle Mudaraba pur

Dans un modèle Takaful Mudaraba, on a un Mudarib (l’entrepreneur) qui joue le rôle de l’opérateur Takaful et les rab ul mal (apporteurs de capitaux) qui les participants. Le contrat précise comment les gains générés par le placement et/ou les excédents de l’opération Takaful seront répartis entre l’opérateur Takaful et les participants.

Les pertes sont à la charge des seuls participants en tant qu’apporteurs de capitaux. Sauf dans le cas où il s’avère que l’opérateur ait commis une faute professionnelle ou a été négligent. Dans ce cas le Mudarib ou l’entrepreneur n’est pas rémunéré de ses efforts.

✔️ Le modèle Wakala pur

Ce modèle est calqué de la relation d’agence (mandant–mandataire). Il est utilisé pour la souscription et pour le placement. Dans la souscription, l’opérateur Takaful agit comme mandataire des participants pour gérer le fonds Takaful. Tous les risques sont supportés par le fonds et tout excédent d’exploitation appartient aux participants. L’opérateur Takaful ne participe pas directement au risque supporté par le fonds ni à aucun excédent / déficit du fonds.

En revanche, l’assureur Takaful reçoit une commission Wakala fixe qui représente généralement un pourcentage des cotisations payées. Ces frais rémunèrent son service en tant que gestionnaire. La rémunération de l’opérateur peut aussi inclure une commission de performance, déduite de l’excédent éventuel. C’est une mesure de motivation pour une gestion efficace des fonds.

✔️Le modèle hybride : combinaison Wakala et mudaraba

Dans ce modèle, on formule deux sous-contrats. D’abord le contrat Wakala adopté pour la souscription, et ensuite le contrat Mudaraba utilisé pour les placements des fonds. Ce modèle est le plus recommandé par les organismes internationaux. En pratique, il est largement adopté par les assureurs Takaful.

✔️ Le modèle Waqf

Au sens de la religion musulmane, le waqf est une sorte de donation faite par un particulier à perpétuité. Avec ce modèle, l’assureur fait d’abord une donation. Par la suite, les assurés versent des contributions supplémentaires à utiliser pour régler les sinistres. L’opérateur reçoit une commission de souscription fixe. Les assurés quant à eux reçoivent le solde des fonds après règlement des sinistres. Ce modèle est surtout présent au Pakistan.

Dans tous les modèles susmentionnés, l’assureur fournira généralement un prêt sans intérêts pour couvrir toute défaillance du fonds takaful. Le prêt est remboursé à l’aide des excédents futurs du fonds takaful. Le tableau suivant présente la différence entre l’assurance classique et l’assurance islamique, le takaful.

🔰 Le Moudharaba

Le Moudharaba renvoi à un contrat commercial dans lequel une partie apporte un capital et l'autre un effort personnel. La part proportionnelle aux bénéfices est déterminée d'un commun accord.

Mais la perte, le cas échéant, n'est supportée que par le propriétaire du capital, auquel cas l'entrepreneur n'obtient rien pour son travail. Le financier est connu sous le nom de « rabal-maal » et l'entrepreneur sous le nom de « mudarib ». En tant que technique de financement adoptée par les banques islamiques, il s'agit d'un contrat dans lequel tout le capital est fourni par la banque islamique tandis que l'entreprise est gérée par l'autre partie. Le bénéfice est partagé selon des ratios préalablement convenus et la perte, le cas échéant, à moins qu'elle ne soit causée par une négligence ou une violation des termes du contrat par le « mudarib » est supportée par la banque islamique.

🔰 Le Moucharaka ou Musharakah

Les origines du mot Musharakah remontent de l’arabe Sharikah qui signifie partenariat. Pour les juristes islamiques, la légalité et la permissibilité du Musharakah sont basées sur les dispositions du Coran, de la Sunna et de l'Ijma (consensus) des savants.

En finance islamique, le Musharaka est un mode de financement qui est sous la forme d'un partenariat. C’est un contrat signé entre la banque et son client dans lequel chaque partie contribue au capital à des degrés égaux ou variables soit pour établir un nouveau projet, soit pour participer à un projet existant.

Les bénéfices ou les pertes générées sont répartis conformément aux clauses contractuelles. Ils sont partagés conformément à l'accord de Musharakah. Les pertes sont normalement partagées proportionnellement au capital apporté par chaque Musharik. Les contrats Musharakah peuvent prendre de formes : le Musharakah constant et décroissant. Un accord de Musharakah peut être conclu pour une période à court ou à long terme. Le capital apporté par la banque dans un Musharaka peut rester constant tout au long de la période contractuelle.

🌲 Les types de contrats moucharaka

Comme plusieurs produits financiers islamiques, il existe deux types de le moucharaka : le moucharaka définitive et le moucharaka dégressive.

✔️ Le moucharaka définitive

Cette version du contrat moucharaka permet à la banque de participer au financement du projet de façon durable et de bénéficier des dividendes en sa qualité d’associé copropriétaire. Il s’agit en l’occurrence pour la banque d’un emploi à moyen ou long terme de ces ressources stables.

L’apport de la banque peut revêtir la forme d’une prise de participation dans des sociétés déjà existantes. Cet apport peut prendre la forme d’un concours à l’augmentation du capital social dans les sociétés nouvelles. Ce type de moucharaka aux titres de participation rencontrer dans la finance classique pour s’assurer un contrôle notable dans une entreprise existante. Dans ce contrat il n’y a pas remboursement de capital.

✔️ Le moucharaka dégressive

Avec le moucharaka dégressive la banque sort progressivement du capital de l’entreprise. Le client versera, à intervalle régulier à la banque la partie des bénéfices lui revenant comme il peut réserver une partie ou la totalité de sa propre part pour rembourser l’apport en capital de la banque. Après la récupération de la totalité de son capital et des bénéfices qui échoient, la banque se retire du projet ou de l’opération. Cette formule s’apparente aux titres de placement en finance conventionnelle.

🌲 Les avantages du financement moucharaka

Le financement par moucharaka présente plusieurs avantages pour la banque et le(s) coassocié(s). Pour la banque, cette formule offre des opportunités de placement à long et/ou moyen terme de ses ressources. Il constitue une source de revenus réguliers et consistants susceptibles de permettre à la banque d’assurer à ses déposants et à ses actionnaires un taux de rémunération intéressant.

Pour les clients ou coassociés, le moucharaka se présente comme une forme de crédit à long et moyen terme. A ce titre, il constitue le mode de financement le plus adapté aux besoins des cycles de création et de développement des entreprises, aussi bien pour ce qui est de la constitution et/ou l’augmentation du capital que l’acquisition et/ou la rénovation des équipements.

Le moucharaka est très sollicité par les promoteurs pour la création des Petites et Moyennes Entreprises (PME). L’apport de chaque partie doit être disponible au moment de la réalisation de l’opération, objet du financement. Toutefois, la loi islamique autorise le moucharaka dans les opérations bénéficiant des différés de paiement, à condition que chacune des parties assume une partie de l’engagement vis à vis du/des fournisseur(s) (charikat woudjouh).

Dans ce cas, le rôle de la banque consiste généralement à émettre des garanties bancaires (aval, crédit documentaire, lettre de garantie, caution sur marché etc…). Toute convention visant à garantir à l’une des parties, la récupération de son concours indépendamment des résultats de l’opération est nulle et non avenue.

A cet égard, la banque n’a pas le droit de réclamer le remboursement de son apport. Sauf en cas d'une violation des clauses contractuelles, de négligences graves dans la gestion de l’affaire ou d’abus de confiance. La banque peut requérir de son partenaire la constitution de garanties mais elle ne peut les faire jouer que dans l’un des cas d’actes susmentionnés.

🌲Les problèmes liés à la pratique du moucharaka

Dans la pratique, l'usage de ce mode de financement reste faible à cause du risque de crédit élevé. Le risque de crédit lié au financement moucharaka est la probabilité de non-récupération des fonds avancés en volume et en temps opportun. Le niveau élevé de ce risque trouve une explication dans :

- L'absence des garanties ;

- Un taux d'aléa de moralité et de sélection adverse élevé;

- Un manque de personnel qualifié au niveau des banques en matière d'évaluation technique des projets ;

A côté de ce risque de crédit, les contrats de type moucharaka subissent aussi le risque d'action, les actifs détenus en actions par l'investisseur peuvent se déprécier. Dans le contrat moucharaka toutes les parties participent au capital et donc aux pertes éventuelles.

Pour le moucharaka dégressif, l'une des parties s'engage à racheter tout le capital en actions à un prix prédéterminé. Celle-ci s'expose à un risque supplémentaire alors que les autres parties ne subissent pas de pertes (vente à terme). Enfin, le risque sur le capital est aussi inhérent à ce type de contrat en cas de pertes financières.

🔰 L’Ijara ou Ijarah

Le terme Ijara vient de l’arabe « ajr », qui signifie récompense ou salaire pour le travail effectué ou les services rendus. Dans le monde financier, il est un contrat bilatéral impliquant le transfert de l'utilisation d'un actif pour une période convenue pour une contrepartie. Il implique deux parties : le bailleur ou Muajir et le locataire ou Mustajir l'actif. Le propriétaire de l'objet cède temporairement son usufruit au locataire pour la période convenue et le locataire doit pouvoir en tirer profit sans le consommer.

La propriété du bien loué appartient au bailleur, ainsi que tous les risques liés à la propriété. La possession matérielle du bien est détenue en fiducie par le locataire. Il n'est responsable d'aucune perte, destruction ou réduction de valeur du bien. Les règles de l'ijarah, au sens du crédit-bail, sont très analogues aux règles de la vente. La seule différence entre ijarah et vente est que dans la vente, le corpus du bien est transféré à l'acquéreur. Dans l'ijarah, le corpus du bien reste la propriété du cédant, mais seulement son usufruit est transféré au locataire.

🌲 Les types de contrats de financement Ijara

L’opération Ijara peut prendre l’une des deux formes suivantes :

- Ijara Montahia bi tamlik. La propriété du bien loué est transférée au client en vertu d’un contrat distinct de celui de Ijara à la fin du contrat ;

- Ijara Tachghilia ou Ijara wa Iktina. Ce type de contrat renvoi à une location simple.

Cependant, on peut aussi distinguer deux types d’opérations Ijara Montahia bi-tamlik : Les opérations sur des biens mobiliers. Ces sont des opérations qui portent sur les biens d’équipement dont l’acquisition est possible à la fin du contrat par le locataire;

Les opérations sur des biens immobiliers. Il s’agit des opérations par lesquelles l’établissement donne en Ijara des biens immobiliers, achetés par lui ou construits pour son compte, lorsque ces opérations permettent au locataire de devenir propriétaire de tout ou partie des biens loués à l’expiration du contrat ijara

🔰 L’Istisna’a ou Istisna

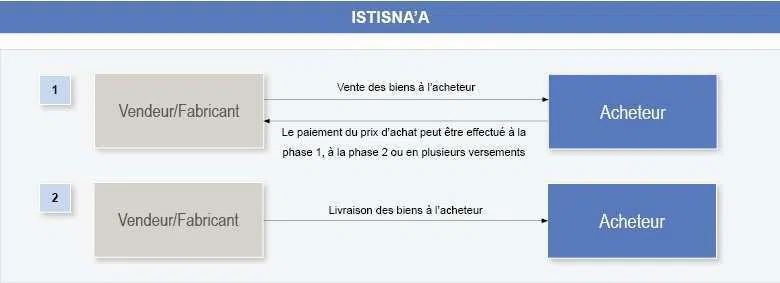

L’Istisna’a est un type de transaction de vente où l'acheteur passe une commande au vendeur pour fabriquer certains actifs et la vente est conclue lors de la livraison de l'actif à l'acheteur. L'Istisna est utilisé pour fournir une facilité de financement pour les transactions où le client est impliqué dans la fabrication ou la construction.

Dans le cadre de la transaction de financement Istisna, le client fabrique des biens pour la Banque et lors de la livraison des biens à la Banque, le client est désigné comme Agent de la Banque pour vendre ces biens sur le marché.

Comme avantage, l’Istisna peut être utilisé par les petites, moyennes entreprises commerciales et les personnes morales. Par ailleurs, il est un mode idéal pour le financement à court terme car il permet de respecter l’équilibre financier. Le client peut aussi l’utiliser pour répondre à ses besoins en fonds de roulement.

🔰 Le Salam

Le Salam est un contrat de vente par laquelle le vendeur s'engage à fournir des marchandises spécifiques à l'acheteur à une date ultérieure en échange d'un prix anticipé entièrement payé au comptant. C’est une sorte de vente à crédit inversée. Ce contrat crée une obligation morale pour le vendeur de Salam de livrer les marchandises. Le contrat Salam ne peut être résilié une fois signé. Selon la Charia une marchandise (destinée à être vendue) doit être en la possession physique ou implicite du vendeur.

Seulement, il y a deux exceptions à ce principe général dans la charia. L'un est Salam et l'autre est Istisna'a. Les deux sont des ventes de nature particulière. Le Salam est utilisé pour financer les produits agricoles similaires. L’Istisna'a quant à lui est utilisé pour financer les produits manufacturés similaires.

🔰 Le Mourabaha

Le Murabaha est une structure de financement islamique qui fonctionne comme un contrat de vente. Le Murabaha, également appelée financement au coût majoré, un client demande à une banque d'acheter un article en son nom. Dans ce contrat, le vendeur et l'acheteur conviennent du coût et de la marge bénéficiaire d'un actif. Dans la pratique, la banque effectue l'achat et conclut l'accord avec le vendeur de choix du client et conclut ensuite une vente avec le client sur la base de Mourabaha. Plus tard, le client rembourse la banque selon les modalités de versements ou de règlement prédéfinis.

🌲 Les principes de fonctionnement du mourabaha

Le mourabahah tel que pratiqué par les banques islamiques, est une opération de vente à terme. Le prix de revient, la marge bénéficiaire et le(s) délai(s) de paiement doivent être préalablement connus et acceptés par les parties. En cas de retard dans le paiement des échéances, la banque peut appliquer au client défaillant des pénalités de retard qui seront logées dans un compte spécial. Mais à aucun moment, la banque ne peut réviser à la hausse sa marge bénéficiaire en contrepartie du dépassement de délai.

En cas de mauvaise foi du client, la banque est en droit de réclamer, en plus des pénalités, un dédommagement des échéances non honorées. Auquel cas, il conviendrait d’évaluer le préjudice par rapport à des critères objectifs propres à la banque. Cette évaluation ne doit pas faire intervenir l’intérêts.

Après la réalisation du contrat mourabahah, la marchandise devient la propriété exclusive et définitive de l’acheteur final. Elle demeurera, quels que soient les incidents qui peuvent survenir par la suite. Toutefois, la banque peut prendre un gage sur les marchandises vendues comme garantie du paiement du prix de vente.

🌲 Les problèmes liés du mourabaha

Les points de vue sont différents sur cette promesse d'achat si elle constitue une obligation ou non. La promesse d'achat est une obligation vis-à-vis du client. Les jurisconsultes pensent que l'obligation ne devrait pas s'appliquer pas au client. Le client devrait pouvoir demander l'annulation du contrat même après avoir donné l'ordre et payé. Le risque de contrepartie le plus important lié à la mourabaha émane de cette diversité d'appréhension de la nature juridique du contrat.

Deuxième problème du mourabaha réside au niveau où la contrepartie ne respecte pas les échéances. Ce retard de paiement peut causer des pertes pour la banque. Sur le marché, le risque de taux de rendement se manifeste si le taux de rendement de l'opération est différent du taux de référence actuel ; alors il y a possibilité de pertes financières. Pour gérer les risques de contrepartie liés au contrat de mourabaha, le paiement en amont d'une commission importante est devenu une pratique courante.

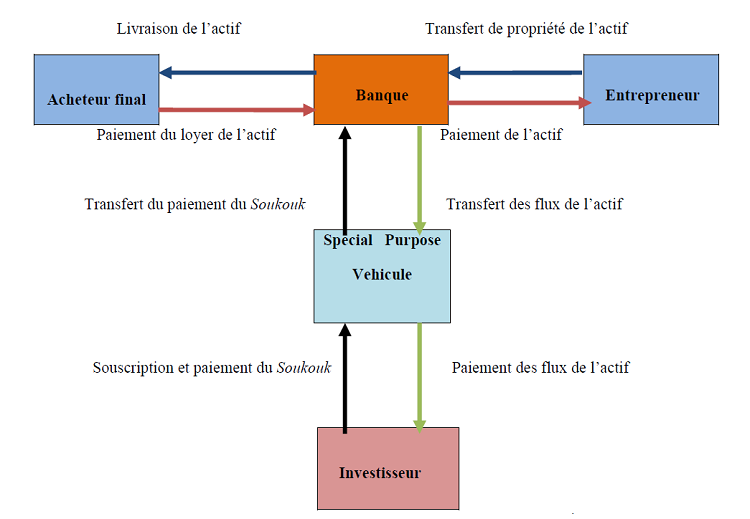

🔰 Le sukuk

Généralement connus sous leur nom arabe, sukuk, et souvent appelés à tort "obligations islamiques", les instruments des marchés de capitaux à revenu fixe conformes à la charia ont régulièrement augmenté leur part des marchés mondiaux au cours de la dernière décennie.

Initialement développé exclusivement dans des juridictions à majorité musulmane, le marché mondial des Sukuks a connu un développement considérable au cours des 10 dernières années, avec un certain nombre d'émissions d'entreprises de haut niveau et un certain nombre de souverains exploitant le marché. Les Sukuks sont des produits financiers dont les modalités et les structures sont conformes à la charia, avec l'intention de créer des rendements similaires à ceux des instruments à revenu fixe conventionnels comme les obligations.

🌿 Quelles sont les formes de Sukuks ?

Comme la plupart des produits financiers islamiques, les Sukuks peuvent prendre plusieurs formes. Ainsi, on distingue environ une dizaine de forme de Sukuk.

✔️ Les Sukuk Zero-Coupon

Le premier type de Sukuk est le Sukuk zero-coupon. Dans la pratique, c’est une émission de Sukuk dans laquelle les actifs à mobiliser n’existent pas encore.

Cette émission peut aussi concernée les actifs qui ne sont pas créés au moment de leur émission. Les fonds mobilisés à travers le Sukuk seront utilisés pour créer plus d’actifs sur le bilan de l’entreprise. Finalement, on peut dire que les Sukuks zero-coupon sont semblables aux « certificats Murabaha et Istisna’a ». Ils ne sont donc pas marchands sur le marché secondaire.

✔️ Les Sukuk Al-Ijara (Contrat De Location)

Le deuxième type de Sukuk est de type Ijara. A titre de rappel, l’Ijara est une sorte de crédit-bail que l’on rencontre en finance classique. Cette est très souvent utilisée. Cette sollicitation peut s’expliquer par la simplicité de la structure de ces sukuks. Par ailleurs, certains chercheurs la décrit comme la structure de sukuk classique à partir de laquelle toutes les autres structures de sukuk ont été développées.

✔️ Sukuk Al-Istisna

La troisième forme de Sukuk est le Sukuk al-Istisna’a. C’est une forme de sukuk dérivée de l’istisna qui est un contrat de location. Cette forme est appropriée pour le financement de nouveaux projets d’aménagement. Toutefois, certains inconvénients structurels se sont révélés difficiles à surmonter. Pour cela, elle se présente pas comme une source alternative de financement islamique multi-source projet financement de la manière une fois prédit.

✔️ Sukuk Al-Murabaha

La quatrième forme de Sukuk est le Sukuk Al-Murabaha. Contrairement aux autres formes, cette forme est moins utilisée.

Le terme « Murabaha » est largement compris comme faisant référence à un accord contractuel entre un financier (le vendeur) et un client (l’acheteur) par lequel le financier serait vendeur d’actifs ou de produits spécifiques au client pour la livraison au comptant dans l’attente que le client soit en mesure de respecter ses obligations de paiement différés conformément à l’accord « Murabaha ». Ainsi, c’est cette logique qui anime les Sukuk Al-Murabaha.

✔️ Sukuk Hybride

La cinquième forme de Sukuk est ce qu’on a appelé les Sukuks hybrides. Ce sont des Sukuks à taux hybride reposant sur une association d’actifs. C’est un type de Sukuk dans lequel le pool sous-jacent d’actifs consiste en deux ou plusieurs contrats de finance islamique. Autrement dit, ce type de Sukuk nécessite plusieurs sous contrats.

✔️ Sukuk Al-Musharaka

La sixième forme de sukuk est le Sukuk Al-Musharaka. La popularité de cette structure a diminué ces derniers temps, depuis la déclaration de l’AAOIFI en 2008. L’AAIOIFI avait critiqué l’utilisation des engagements d’achat en structure sukuk al-musharaka. En fait, le terme « musharaka » est dérivé du mot « Shirkah » signifiant « partenariat ».

Dans sa forme la plus simple, un arrangement « musharaka » est un accord de partenariat où chaque partenaire apporte une partie du capital pour réaliser un projet. Cet apport peut être en nature ou en numéraire.

✔️ Sukuk Al-Salam

La septième forme de Sukuk est le Sukuk Al-Salam. En fait, le Salam est un contrat de vente à crédit inversée où l’acheteur paye aujourd’hui et reçoit l’actif plus tard. Ainsi les Sukuks al-Salam vont dont porter sur des actifs encours de production ou de fabrication. Du point de vue de la charia, pour qu’une vente soit valide, l’objet de la vente doit exister. Le vendeur doit le détenir, l’actif doit être réel. Les exceptions à cette position générale sont des ventes effectuées en vertu de contrats de « Salam » et « Istisna ».

✔️ Sukuk Al-Wakala (contrat d’agence)

La huitième forme est le Sukuk Al-Wakala. La notion « wakala » renvoi littéralement à un arrangement par lequel une partie délègue à une autre partie une partie de ses responsabilités afin qu’il agisse en son nom. Un wakala est donc une sorte de relation d’agence en finance classique. Une structure de sukuk al-wakala s’inspire dont de la relation.

✔️ Sukuk Al-Mudaraba

La neuvième forme est Sukuk Al-Mudaraba. En structurant une émission sukuk, la première étape est souvent d’analyser exactement ce que l’entreprise d’un donneur d’ordre implique et quels éléments d’actifs (le cas échéant) sont disponibles pour soutenir l’émission de sukuk.

✔️ Sukuk Al-Mudaraba

La dernière forme est le Sukuk Al-Mudaraba. Il est littéralement appelé « sukuk d’investissement ». Ce sont des certificats « sukuk » de valeur égale qui sont émises et vendues aux investisseurs

Laissez moi un commentaire

Je suis intéressé par la finance Islamique mais dans mon pays n’en existe pas

Je vous comprends, vous êtes dans quel pays ?