Ամեն ինչ Shadow Banking-ի մասին

Ավանդական ֆինանսների հետևում թաքնված է հսկայական անթափանց ֆինանսական համակարգ, որը կոչվում է «ստվերային բանկինգ. ⚫ Հաստատությունների և գործունեության այս ցանցը մասամբ խուսափում է ավանդական կանոնակարգերից: Նրա աճող ազդեցությունը անհանգստացնում է կարգավորող մարմիններին, հատկապես որ նա առանցքային դեր է խաղացել 2008 թվականի ճգնաժամում։ 🔻

Ստվերային բանկինգ, կամ «ստվերային ֆինանսներ«, միավորում է սպեկուլյատիվ հեջ-ֆոնդերը, բարձր հաճախականությամբ առևտրային ընկերությունները և բարդ ներդրումային միջոցները: Դրա գործունեությունը լայն հանրությանը այնքան էլ հայտնի չէ։ 🔍 Այնուամենայնիվ, այն շրջանառում է հսկայական ֆինանսական հոսքեր ամբողջ մոլորակով:

Այս հոդվածում պարզեք, թե իրականում ինչ է ստվերային բանկը, դրա մասշտաբները, նրա հիմնական խաղացողները և պոտենցիալ ռիսկերը, որոնք այն ներկայացնում է համաշխարհային ֆինանսական կայունության համար: Բայց նախքան սկսելը, ահա Ինչպե՞ս կարող եք ավելի լավ ֆինանսավորել ձեր ապագա կենսաթոշակը:

Ստացեք 200% բոնուս ձեր առաջին ավանդից հետո: Օգտագործեք այս պրոմո կոդը. argent2035

Լավ սուզվեք ստվերային ֆինանսների առեղծվածների մեջ:

📍 Ի՞նչ է ստվերային բանկը։

Ստվերային բանկինգը նշանակում է բոլոր խաղացողներին և ֆինանսական գործունեությունը, որոնք տեղի են ունենում բանկային համակարգից դուրս ավանդական կանոնակարգված. 🏦

Դրանք ներառում են այնպիսի հաստատություններ, ինչպիսիք են հեջ-ֆոնդերը, դրամական շուկայի հիմնադրամները, բարձր հաճախականությամբ առևտրային ընկերությունները: Ստվերային բանկը ներառում է նաև այնպիսի ֆինանսական գործիքներ, ինչպիսիք են չկարգավորված OTC ածանցյալներ. 📉

Ի տարբերություն առևտրային բանկերի, սուբյեկտները Ստվերային բանկը հիմնականում ավանդներ չի հավաքում և չունեն մուտք դեպի կենտրոնական բանկի վերաֆինանսավորում: 💵

Նրանց գործունեությունը շատ ավելի քիչ է վերահսկվում իշխանությունների կողմից և ավելի մեծ կարգավորող ճկունություն ունի: Այս իրավիճակը ֆինանսական համակարգը ենթարկում է անկայունության աճող ռիսկերի:

📍 Որքա՞ն է ստվերային բանկինգը:

Ստվերային բանկինգը ներկայացնում է համակարգի զգալի մասը համաշխարհային ֆինանսական. FSB-ի տվյալներով՝ 2020 թվականին այն կազմել է շուրջ 50 տրիլիոն դոլարի ակտիվներ կամ ավանդական բանկային համակարգի գրեթե կեսը։

ԱՄՆ-ում, նրա քաշը նույնիսկ ավելի մեծ է. Ստվերային բանկային գործունեությունը այնտեղ պահում է ավելի քան 15 տրիլիոն դոլարի ակտիվներ: Այն մեծապես գերիշխում է ավանդական բանկային ոլորտում:

Կարդալ հոդված. Նոր կամ հին անշարժ գույքի գնում ❓

Եվրոպայում Մեծ Բրիտանիան ամենամեծ ստվերային ֆինանսական կենտրոնն է, որն ունի ավելի քան 3 տրիլիոն ֆունտ ստեռլինգ ակտիվներ: Հաջորդը գալիս են Շվեյցարիան, Լյուքսեմբուրգը և Իռլանդիան:

Թեև դժվար է ճշգրիտ գնահատել, սակայն ստվերային բանկային համակարգի աճող ազդեցությունը դա այդպես չէ անկասկած. Դրա պոտենցիալ ռիսկերը անհանգստացնում են կարգավորող մարմիններին, հատկապես, քանի որ ավանդական բանկային համակարգի հետ փոխգործակցությունն աճում է:

📍 Ովքե՞ր են ստվերային բանկային գործունեության հիմնական խաղացողները:

Ստվերային բանկինգը միավորում է բազմաթիվ հաստատությունների: Ահա ամենակարևորներից մի քանիսը.

- Սպեկուլյատիվ հեջային հիմնադրամներ 📉, շատ ակտիվ ֆյուչերսային շուկաներում և ռիսկային ածանցյալ գործիքներում:

- Դրամական շուկայի ֆոնդեր 💵, որոնք առաջարկում են ծառայություններ բանկերին մոտ, բայց առանց պետական երաշխիքի։

- Բրոքերային ընկերություններ և բարձր հաճախականությամբ առևտուր 💻, որի գործունեությունը այնքան էլ թափանցիկ չէ։

- որ այլընտրանքային ներդրումային հիմնադրամներ ⚖️ բարդ ռազմավարություններով, որոնք խուսափում են սովորական կանոնակարգերից:

- որ կառուցվածքային սուբյեկտներ 🏢, ինչպիսիք են ժամանակավոր մեքենաները, որոնք օգտագործվում են բանկերի կողմից՝ ռիսկային ակտիվները իրենց հաշվեկշռից հանելու համար:

Հզոր ինստիտուցիոնալ ներդրողները, ինչպիսիք են կենսաթոշակային հիմնադրամները 👴👵 նույնպես նշանավոր տեղ են զբաղեցնում։

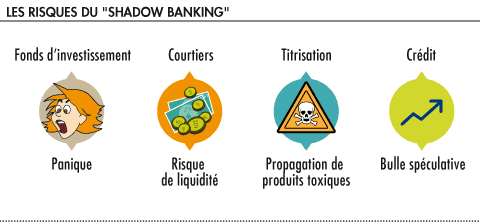

📍 Որո՞նք են ստվերային բանկինգի ռիսկերը:

Թեեւ դա հնարավորություն է տալիս դիվերսիֆիկացնել ֆինանսավորման աղբյուրները, ստվերային բանկային գործը վտանգ չի ներկայացնում. Դրա հիմնական ռիսկերն են.

- Un ավելորդ լծակներ 📈📉, ստվերային կազմակերպությունները չեն ենթարկվում կապիտալի նույն պահանջներին, ինչ բանկերը։

- Un թափանցիկության բացակայություն 🔍, տեղեկատվական հրապարակման պարտավորություններից խուսափելու բազմաթիվ գործողություններ։

- Վճարումների կասեցումներ ⛓ ճգնաժամի դեպքում շղթա, ի տարբերություն ավանդական բանկային համակարգի, վերջին ատյանի վարկատու չի տրամադրվում:

- ա ռիսկի տարածումs 💥 դեպի կարգավորվող բանկային հատված՝ երկու համակարգերի միջև աճող կապերի շնորհիվ։

- Des հնարավորությունների ավելացում կեղտոտ փողերի լվացման 💰՝ որոշակի անհասկանալի ֆինանսական սխեմաների մոնիտորինգի բացակայության պատճառով։

- Des հիմնական համակարգային ռիսկերը 💥💥 այս անթափանց համակարգի հանկարծակի փլուզման դեպքում, ինչպես ցույց տվեց 2008թ.

📍 Որո՞նք են կարգավորման վերջին զարգացումները:

Ֆինանսական ճգնաժամից հետո կարգավորիչները ձգտել են ավելի լավ կարգավորել ստվերային բանկային գործունեությունը, դեռևս սահմանափակ արդյունքներով:

ԱԴԾ-ն առաջարկություններ է մշակել 2011 թվականին ստվերային բանկային համակարգի մոնիտորինգի և դրա ավելցուկները սահմանափակելու համար: Որոշներն իրականացվել են, օրինակ՝ ածանցյալ գործիքներով գործարքների մասին հաշվետվություն ներկայացնելու պարտավորությունը:

Հոդված կարդալու համար. Նեոբանկերը և բանկային վճարների նվազեցումը

Բայց շատ կարգավորող կույր կետեր մնում են: Միջազգային անհրաժեշտ համակարգումը դեմ է խոշոր երկրների տարբեր շահերը. Ստվերային բանկային համակարգի արդյունավետ կարգավորման համար դեռ երկար ճանապարհ կա անցնելու։

📍 Ո՞րն էր ստվերային բանկի դերը 2008 թվականի ճգնաժամում:

Ստվերային բանկային համակարգը կենտրոնական դեր է ունեցել 2007-2008 թվականների ֆինանսական ճգնաժամի առաջացման և տարածման գործում։

Շատ ստվերային կազմակերպություններ, ինչպիսիք են ժամանակավոր կառույցները (SIVs, conduits և այլն) կապված էին ԱՄՆ հիփոթեքային վարկերի շուկայի հետ, որն առաջացրեց ճգնաժամը: Նրանք գնում էին արժեթղթավորված վատ պարտքեր բանկերի կողմից։

Երբ subprime շուկա փլուզվել է, այդ մեքենաները չեն կարողացել վերաֆինանսավորել իրենց դիրքերը և սնանկացել են: Այնուհետև վարակը տարածվեց ավանդական բանկային հատվածում: 💥💥

Հեջ-ֆոնդերը նույնպես ունեն ուժեղացրեց ճգնաժամը CDS-ի վերաբերյալ շահարկումների միջոցով: Դրամական շուկայի ֆոնդերում մարումների զանգվածային կասեցումներ են տեղի ունեցել, որոնք պահանջում են հանրային միջամտություն:

Այս փորձը ցույց տվեց, թե ինչպես կարող են ստվերային բանկային համակարգի դիսֆունկցիաները ապակայունացնել ամբողջ համակարգը ֆինանսներ և իրական տնտեսություն։

📍 Ո՞րն է ստվերային բանկի ապագան:

Չնայած ռիսկերին, ստվերային բանկը պետք է շարունակի զարգանալ գալիք տարիներին:

Ցածր տոկոսադրույքները և ներդրողների կողմից եկամտաբերության որոնումը պետք է խթանել այս չկարգավորված համակարգը, ավելի շահավետ, բայց ավելի անկայուն.

Տեխնոլոգիական առաջընթացները, ինչպիսիք են բլոկչեյնը, կարող են նաև խթանել նոր ֆինանսական գործունեության առաջացումը, որոնք փախչում են ավանդական կարգավորող մարմիններից:

Ստացեք 200% բոնուս ձեր առաջին ավանդից հետո: Օգտագործեք այս պաշտոնական պրոմո կոդը. argent2035

Մարտահրավերը կլինի ավելի լավ ինտեգրել ստվերային բանկը համաշխարհային ֆինանսական վերահսկողության մեջ՝ առանց խեղդելու նորարարությունների։ Ծանր գործ, որը կպահանջի ավելի շատ միջազգային համագործակցություն:

🏁 Փակում

Ստվերային բանկային գործունեության ծավալը ցույց է տալիս ավելի լավ կարգավորման անհրաժեշտություն միջազգային ռիսկային ֆինանսական գործունեություն. Համակարգի թերությունները պետք է շտկվեն՝ 2008-ի նման նոր կործանարար ճգնաժամերից խուսափելու համար։

Ստվերային ֆինանսներ պատրաստ չէ անհետանալու, բայց այն պետք է ավելի լավ ինտեգրվի ընդհանուր կարգավորող ցանցին: Նրա թափանցիկությունն ու մոնիտորինգը նույնպես պետք է ուժեղացվեն։ Կարգավորող մարմինները դեռևս իրենց աշխատանքն են ավարտում:

Հոդված կարդալու համար. Բացեք 100% առցանց բանկային հաշիվ

Ֆինանսների աշխարհը անընդհատ զարգանում է. Մկնիկի և կատվի խաղը ստվերում գտնվող դերասանների և իշխանությունների միջև կշարունակվի՝ գորշ տարածքների և կարգավորման փորձերի միջև: Մի բան հաստատ է. ստվերային բանկը գալիք տարիներին փայլուն ապագա ունի:

Բայց նախքան հեռանալը, ահա Ինչպես ստեղծել անդիմադրելի բիզնես առաջարկ

Թողնել մեկնաբանություն