L’approche fonctionnelle de l’analyse financière

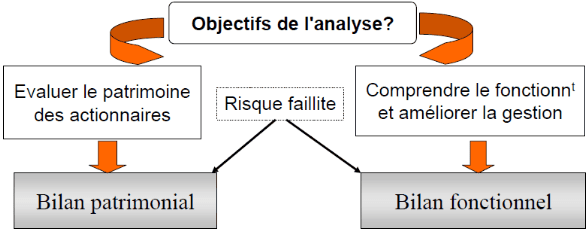

Faire une analyse financière, c’est « faire parler » les chiffres. L'analyse financière est un examen critique des états financiers afin d’apprécier la situation financière de l’entreprise. Pour le faire, il existe deux approches. L’approche fonctionnelle et l’approche financière. Dans cet article Finance de Demain vous présentons de façon détaillée la première approche.

Table des matières

🌿Les objectifs de l’analyse financière

En tant qu’outil de la gestion financière, elle est fondée sur une vision purement technique basée sur l’analyse et l’interprétation des résultats portant sur la lecture des documents comptables et financiers.

Elle fournit les informations nécessaires pour maintenir l’équilibre financier de l’entreprise tant sur le long que sur le court terme. Elle permet globalement de se prononcer sur la solvabilité de l’entreprise, sa rentabilité et sur ses perspectives futures. Pour cela, ce travail nécessite une bonne connaissance du marché visé et des compétences particulières en finance.

L’analyse financière est au service des utilisateurs internes et externes à l’entreprise. Les informations utilisées par l’ensemble de ces partenaires sont des informations d’ordre comptable et financier.

En fonction de ses attentes, chaque partie va utiliser les résultats de l’analyse financière pour porter un jugement à sa manière sur la santé financière de l’entreprise. Ainsi :

✔️ Les actionnaires par exemple vont s’intéresser aux bénéfices potentiels, à la rémunération de leurs capitaux apportés et aux plus-values dégagées.

✔️ Les prêteurs à court s’intéressent à la liquidité et à la capacité de l’entreprise à faire face à ces échéances à court terme.

👉 Les salariés sont intéressés par la pérennité de l’entreprise, car toute défaillance de entraîne la perte de leur emploi. Ils sont de vrais partenaires de l’entreprise, ils ont le droit de participer aux bénéfices et peuvent devenir des actionnaires ;

✔️ Le dirigeant quant à se sert de l’analyse financière pour mesurer la performance de sa propre gestion, de la comparer à celle de ses concurrents directs, et éventuellement de mettre en œuvre des actions correctrices. Elle permet aussi et surtout, au dirigeant d’apprécier la solvabilité de ses clients.

✔️l’Etat se sert des résultats de l’analyse financière pour établir les bases de ses recettes fiscales.

🌽 Sur quoi repose l'approche fonctionnelle?

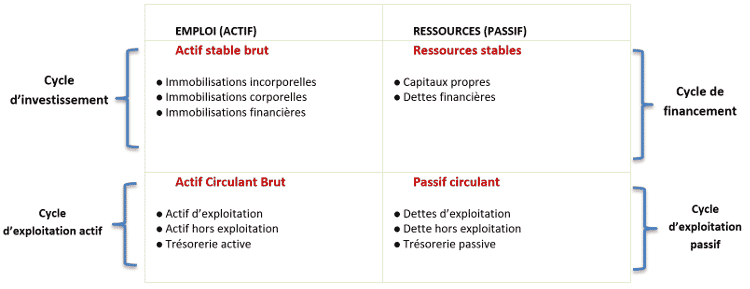

L’approche fonctionnelle repose sur l’analyse de l’équilibre fonctionnel à travers l’appréciation du Besoin en Fond Roulement (BFR), le Fond de Roulement (FR) et la Trésorerie Nette (TN). Cette approche de l'analyse financière privilégie le fonctionnement économique de l’entreprise. Cette approche s’appuie sur une analyse de l’activité, des opérations effectuées, des différents cycles auxquels les entreprises sont rattachées. L’approche fonctionnelle conduit à l’établissement du bilan fonctionnel.

Le bilan fonctionnel est une représentation particulière d’un bilan comptable. Les postes y sont réorganisés et assemblés selon leur fonction et leur degré de liquidité. Le bilan fonctionnel est une forme de bilan dans lequel les emplois et les ressources sont classés par fonction. On ne parle plus ici d’actifs et de passifs mais d’emplois et de ressources.

Il permet d’analyser l’activité de l’entreprise dans une optique de continuité de l’exploitation. Ce bilan est obtenu après retraitements et reclassements du bilan comptable, permet par ailleurs d’analyser la structure financière d’une entreprise en comparant ses emplois à ses ressources. Il met en évidence différents cycles :

- Le cycle durable ou stable : comparaison entre les investissements durables et les financements stables.

- L’exploitation : comparaison entre les stocks, les créances et les dettes relatives à l’exploitation.

- Le cycle hors exploitation : comparaison entre les créances et dettes diverses ;

- La trésorerie : comparaison entre la trésorerie « actif » et la trésorerie « passif ».

🌽 Les reclassements et retraitements du bilan comptable

À partir d’un bilan comptable, le bilan fonctionnel s’obtient en faisant plusieurs retraitements et reclassements sur différents postes. Le tableau suivant met en exergue les différents reclassements.

| EMPLOIS | RESSOURCES |

| Emplois stables (fonction investissement) Immobilisations incorporelles (en valeurs brutes) Immobilisations corporelles (en valeurs brutes) Immobilisations financières (en valeurs brutes) | Ressources stables (fonction financement) Capitaux propres Amortissements et provisions (colonne de l’actif) Provisions (passif) Dettes financières stables |

| Actif circulant d’exploitation Stocks (en valeurs brutes) Avances et acomptes versés Créances d’exploitation (en valeurs brutes) Charges constatées d’avance d’exploitation Hors Exploitation Créances hors exploitation (en valeurs brutes) Charges constatées d’avance hors exploitation Trésorerie Actif Disponibilités (Banque et Caisse) Valeurs mobilières de placement | Passif circulant d’exploitation Avances et acomptes reçus Dettes fournisseurs d’exploitation Dettes fiscales et sociales Autres dettes d’exploitation Produits constatés d’avance d’exploitation Hors Exploitation Dettes fiscales Dettes sur immobilisations Autres dettes hors exploitation Produits constatés d’avance hors exploitation Trésorerie Passif Concours bancaires courants et soldes créditeurs de banque |

| TOTAL ACTIF | TOTAL PASSIF |

✔️ Les reclassements du cycle « investissements »

Lors de l'analyse financière, les immobilisations doivent être reprises à l’actif pour leur montant brut, c’est-à-dire hors amortissement et dépréciations. Ces derniers, retranchés de l’actif, doivent figurer dans les capitaux propres au passif. Pour celles qui sont financées par crédit-bail, la valeur d’origine (retranchée de la valeur résiduelle) doit être identifiée et ajoutée dans les emplois stables, au même titre qu’une immobilisation possédée par l’entreprise.

Le cumul des amortissements pratiqués jusqu’à cette date doit être calculé et le montant porté dans les ressources stables. Les valeurs résiduelles quant à elles doivent être inclues dans les dettes financières. Les intérêts courus non échus sur prêts doivent être déduits des immobilisations financières et ajoutés à l’actif circulant hors exploitation.

✔️ Les reclassements du cycle de « financement »

Le capital souscrit non appelé doit venir diminuer le montant du capital tel qu’il figure dans les ressources stables avec impact à l’actif. Les primes de remboursement des obligations (à éliminer des régularisations d’actif) doivent être imputées en totalité sur les emprunts obligataires auxquels elles se rapportent.

Comme évoqué ci-dessous, les cumuls d’amortissements pratiqués sur les immobilisations détenues ou prises en crédit-bail doivent être ajoutés aux capitaux propres. Pour les immobilisations prises en crédit-bail, une dette financière doit être inscrite dans les capitaux propres afin d’équilibrer l’inscription à l’actif du bien loué. Les provisions pour risques non justifiées qui se rapportent à long terme doivent figurer dans les capitaux propres. Celles qui ne sont pas justifiées doivent être reclassées en dettes d’exploitation ou en dettes hors exploitation selon leur nature.

Les comptes courants d’associés, lorsqu’ils sont bloqués, doivent être assimilés à des ressources stables. Ils doivent ainsi figurer dans les capitaux propres. S’ils sont libres de remboursement à tout moment, ils demeurent des passifs circulants.

Les intérêts courus non échus sur emprunts doivent être retirés du poste « emprunts et dettes financières et assimilés » pour venir augmenter le poste « passifs hors exploitation ». Il en est de même avec les découverts bancaires. Ils doivent, quant à eux, être inscrits en trésorerie passif.

✔️ Les reclassements des cycles « d’exploitation et hors exploitation »

Dans le cadre de l'analyse financière, sont généralement considérées comme des créances d’exploitation les avances et acomptes versés sur commandes, les charges constatées d’avance, la TVA déductible (éventuellement le crédit de TVA) et les effets escomptés non échus (le raisonnement inverse vaut aussi pour les dettes d’exploitation : avances et acomptes reçus, dettes de TVA ou d’impôts et de taxes, et produits constatés d’avance).

Le poste « autres créances » est, dans la plupart des cas, assimilé à des créances hors exploitation. Les dettes envers les fournisseurs d’immobilisations, les dettes d’impôts sur les bénéfices ainsi que les « autres dettes » sont considérées comme des dettes hors exploitation. Par ailleurs, les dividendes à payer inclus dans les capitaux propres doivent être reclassés dans le passif circulant hors exploitation.

✔️ Les reclassements du cycle « trésorerie »

Les valeurs mobilières de placement, si elles sont liquides, doivent être assimilées à de la trésorerie actif. La contrepartie des effets escomptés non échus constitue de la trésorerie passif.

✔️ Les reclassements des écarts de conversion

Un traitement plus complexe est prévu pour les écarts de conversion :

Si Écarts de conversion actif : on les transferts à l’actif d’exploitation. S’il y a diminution de la créance et on les enlève de l’actif et on retranche des dettes d’exploitation, s’il y a augmentation de la dette.

Si Écarts de conversion passif : on les enlève du passif et on les déduit de l’actif d’exploitation s’il y a augmentation de la créance. Dans le cas d’une diminution de la dette, on les transferts en dettes d’exploitation. De façon résumée, le tableau ci-après regroupe les différents retraitements et reclassements à effectuer sur le bilan comptable.

| Les Postes | Les retraitements |

| Amortissements et dépréciations | § Elimine de l’actif § Ajouts aux ressources propres |

| Charges à répartir sur plusieurs exercices | § les éliminer de l’actif § Déduites des capitaux propres |

| Primes de remboursement et des obligations | § Elimine de l’actif § Retranché des fonds propres |

| Actionnaires-capital non appelés | § Retranchés des dettes financières (comptes bloqués) § Ajouts aux dettes à court terme (dépôts temporaires) |

| Concours bancaires courants et soldes créditeurs de banque | § Retranchés des dettes financières § Ajouts aux dettes cycliques |

| Comptes courants d’associés créditeurs | § Ajouts à l’actif circulant (créances d’exploitation) § Ajouts aux dettes circulantes |

| Intérêts courus sur emprunts | § Ajouts à l’actif circulant (créances d’exploitation) § Ajouts aux dettes circulants |

| Intérêts courus sur créances immobilisées Effets escomptés non échus et créances cédées non échues Location-financements | § Valeurs d’origine de l’élément d’actif est ajoutée aux immobilisations § L’équivalent des amortissements est ajouté aux fonds propres § L’équivalent de la partie non amortie est ajouté aux dettes financière |

🌽L’équilibre financier

L’équilibre financier de l’entreprise s’apprécie à travers trois grandeurs. L'analyse financière vise essentiellement le Fonds de Roulement Net Global (FRNG), le Besoin en Fonds de Roulement Net Global (BFRNG) et la Trésorerie Nette (TN).

✔️ Le Fonds de Roulement Net Global

Le FDR est une notion d'équité du bilan fonctionnel d'une entreprise. Il existe deux niveaux de fonds de roulement. Le fonds de roulement net global et le fonds de roulement financier. Lorsque rien n'est précisé, la notion de « fonds de roulement » renvoie au fonds de roulement net global. Pour calculer le FR, deux méthodes existent. La méthode du haut du bilan et la méthode du bas du bilan. Par le haut du bilan, on a :

Fonds Roulement Net Global = (FP + Emprunts) - Immobilisations

En procédant par le bas du bilan, on a :

Fonds Roulement Net Global = (stocks + créances + divers actifs circulants) - dettes à court terme

Le tableau ci-après présente les différentes interprétations possibles du fond de roulement.

| Signe du FRNG | Interprétations |

| FRNG>0 (positif) | Les ressources stables de l’entreprise sont égales à l’actif immobilisé. Ceci voudrait dire que les ressources stables couvrent les besoins à long terme de l’entreprise. L’équilibre financier est donc respecté et l’entreprise dispose grâce au fonds de roulement, un excédent de ressources qui lui permettra de financer ses autres besoins de financement à court terme. |

| si FRNG =0 (nul) | Cela montre que les ressources stables couvrent les besoins à long terme de l’entreprise. Même si l’équilibre de l’entreprise semble atteint, celle-ci ne dispose d’aucun excédent de ressources à long terme pour financer son cycle d’exploitation. Cette situation rend son équilibre financier précaire. |

| FRNG<0 (négatif) | Les ressources stables de l’entreprise sont inférieures à l’actif immobilisé. Les besoins à long terme ne sont pas couverts totalement par les ressources stables. Elle doit donc financer une partie des besoins à long terme par les ressources à court terme. Cette situation lui faire courir un risque important d’insolvabilité. L’entreprise doit alors entreprendre les actions rapides pour accroître ses ressources à long terme pour retrouver un FRNG excédentaire. |

✔️ Le besoin en fonds de roulement (BFR)

Le (BFR) est la mesure des ressources financières qu'une entreprise doit mettre en œuvre pour couvrir le besoin financier résultant des décalages des flux de trésorerie correspondant aux décaissements et aux encaissements liés à son activité.

Il est généralement appelé « ressource en fonds de roulement » lorsqu'il est négatif. Son importance dépend de la longueur du cycle d'exploitation, de la valeur ajoutée intégrée à chaque stade de ce cycle, de l'importance et de la durée de stockage des matières premières/conditionnements, des encours de production et des produits finis, et des délais de paiement accordés par les fournisseurs ou consentis aux clients. L'expression algébrique simplifiée du BFR est la suivante :

Besoin Fonds Roulement = Actifs circulants (stocks + créances clients ) - passifs circulants (dettes fournisseurs + dettes fiscales + dettes sociales + autres non financières)

On peut aussi considérer le BFR comme la différence entre les actifs d'exploitation et les passifs d'exploitation.

Besoin Fonds Roulement = (Stocks + actifs réalisables) - dettes à court terme

En distinguant le BFR d'exploitation du BFR hors exploitation (BFRHE), le BFRNG devient :

Besoin Fonds de Roulement Net Global = BFRE + BFRHE

Les analystes souhaitent généralement que l'on présente le BFR en jours de chiffre d'affaires. Ainsi, il suffit de diviser le montant trouvé par le CAHT et de le multiplier par 365 ou 360jours. Généralement, on distingue en analyse financière trois cas de besoin en fonds de roulement.

Interprétations du BFR

✔️Le BFR est positif

les emplois d'exploitation de l'entreprise sont supérieurs aux ressources d'exploitation. L'entreprise doit financer ses besoins à court terme soit à l'aide de son excédent de ressources à long terme. Elle peut aussi le faire à l'aide des ressources financières complémentaires à court terme, comme les concours bancaires.

✔️Si le BFR est nul

les emplois d'exploitation de l'entreprise sont égaux aux ressources d'exploitation. L’entreprise n'a pas de besoin d'exploitation à financer puisque le passif circulant suffit pour financer l'actif circulant.

✔️le BFR est négatif

les emplois d'exploitation de l'entreprise sont inférieurs aux ressources d'exploitation. L’entreprise n'a pas de besoin d'exploitation à financer, son passif circulant excède ses besoins de financement en actifs d'exploitation. Elle n'a donc pas besoin d'utiliser son fonds de roulement pour financer d'éventuels besoins à court terme.

🌽 La trésorerie nette (TN)

La TN est un indicateur comptable et financier important pour une entreprise. Sa détermination, son analyse et son suivi permettent de pratiquer une gestion efficace des affaires.

La TN est l’ensemble des sommes d’argent mobilisables à court terme (on parle d’ailleurs de disponibilités à vue). Elle doit être déterminée :

- En amont en phase de pré-création ou de pré-reprise d’entreprise

Lorsqu’un porteur de projet envisage de créer son entreprise, il doit forcément procéder au calcul de la trésorerie nette. En général, ce calcul est effectué lors de la construction du budget de trésorerie, tableau composant le prévisionnel financier.

Sa détermination permet de vérifier que le projet est viable et que la structure financière de l’entreprise assure une certaine pérennité.

- Tout au long de la vie de l’entreprise

La trésorerie nette représente un poste critique de l’entreprise. On parle souvent du « nerf de la guerre » puisqu’elle régit l’ensemble des rapports et des flux financiers à destination des partenaires de l’entreprise.

Elle peut être suivie de manière journalière, hebdomadaire, mensuelle, trimestrielle ou annuelle. Elle doit être intégrée dans les prévisions dans les tableaux de bord. Algébriquement, elle se calcul de manières suivantes :

Trésorerie Nette = Fonds de Roulement - Besoin en Fonds de Roulement

Ou encore

Trésorerie Nette = Disponibilités - dettes financières à court terme

Les disponibilités représentent l’ensemble des postes d’actifs monétaires du bilan mobilisables à court terme. Elles sont constituées d'avoirs détenus en banque, en caisse et des Valeurs Mobilières de Placement (VMP).

✔️Interprétations de la trésorerie nette

Après les calculs, trois cas peuvent se présenter :

TN >0 : une trésorerie nette positive est le signe que la société peut rapidement payer une dette. C'est un signe positif, de bonne gestion. Cependant, il ne faut pas qu’elle soit trop élevée. Dans ce cas, ce serait des fonds qui ne sont pas suffisamment utilisés et qui rapportent peu.

lorsque TN<0 : a priori, une trésorerie nette négative est un mauvais signe de gestion. Mais, il faut surtout examiner les raisons de cette situation avant d'émettre un avis.

Si la trésorerie est négative parce que le BFR (Besoin en Fonds de Roulement) est trop important, c'est une meilleure gestion du BFR qu'il faut appliquer. Si elle est négative parce que le fonds de roulement est insuffisant, c'est la politique d'investissement de l'entreprise qu'il faut revoir.

TN=0 : cette situation dans la pratique est difficilement réalisable.

Vous pouvez aussi apprendre comment faire l'analyse financière par les ratios. A vous de jouer

Vos avis en commentaires

Article très complet???? merci Docteur

Bonsoir à vous

Déjà nous sommes honoré pour votre fidélité à notre site

Merci pour votre opinion et n’oubliez pas de partager. Notre vocation de vous apporter une plus value