Les principes de la Finance Islamique

Dans un monde financier en constante évolution, où les crises économiques successives ont remis en question les modèles traditionnels, la finance islamique émerge comme une alternative crédible et éthique. Loin d'être réservée uniquement aux pays musulmans, elle séduit aujourd'hui un nombre croissant d'investisseurs et d'institutions financières à travers le monde, toutes confessions confondues.

Au-delà des idées reçues et des préjugés, ce système financier millénaire, basé sur les principes de la Charia, propose une approche unique où l'éthique et la morale occupent une place centrale. Exit les intérêts et la spéculation excessive : la finance islamique privilégie le partage des risques et l'investissement dans l'économie réelle.

Dans cet article, nous plongeons au cœur de ce système financier alternatif pour comprendre ses principes fondamentaux, explorer ses mécanismes, et découvrir pourquoi il attire de plus en plus l'attention des acteurs économiques mondiaux.

Table des matières

Qu'est ce que la finance islamique ?

La Finance Islamique est un système financier alternatif qui opère selon les principes de la loi islamique, également connue sous le nom de Charia. Ce système se distingue fondamentalement de la finance conventionnelle par son approche éthique et ses règles strictes concernant les transactions financières.

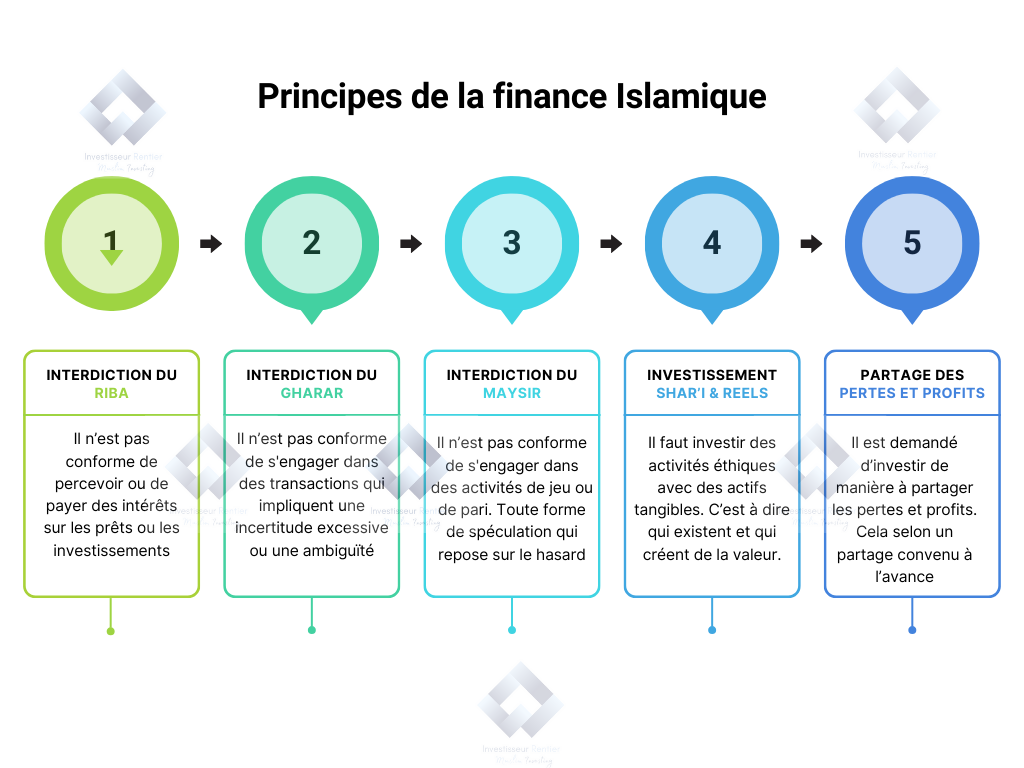

Au cœur de la finance islamique se trouve l'interdiction absolue de l'intérêt (riba). Cette interdiction repose sur le principe que l'argent ne doit pas générer de l'argent par lui-même, mais plutôt servir comme moyen d'échange et de mesure de valeur. Les profits dans ce système doivent provenir d'activités commerciales légitimes et productives, contribuant ainsi au développement de l'économie réelle.

Un autre pilier fondamental est le principe du partage des risques entre les parties prenantes. Dans toute transaction financière islamique, les profits et les pertes doivent être partagés équitablement entre les participants. Cette approche encourage une plus grande responsabilité et une meilleure évaluation des risques dans les décisions d'investissement.

La finance islamique exige également que toutes les transactions soient adossées à des actifs tangibles. Cela signifie que chaque opération financière doit être liée à une activité économique réelle ou à un actif physique. Cette règle limite naturellement la spéculation excessive et favorise une plus grande stabilité financière.

Article à lire : 14 instruments financiers islamiques

Les sources du droit islamique

Répondre à la question quels sont principes fondamentaux de la Finance Islamique, c'est chercher à comprendre les sources du droit musulman. L’économie islamique dans son ensemble est assise sur le Coran, le texte le plus sacré de l’Islam. Il est la parole de Dieu qui a été dictée au prophète Mahomet par l’ange Gabriel. Selon ce livre, le Prophète est l’intermédiaire chargé de transmettre la parole de Dieu à l’Homme. Le Coran est donc la source principale de la loi islamique et il prévaut sur toutes les autres sources de la Charia’a. Après cette première source qu’est le Coran, la Sunna (Hâdith) est la deuxième source primaire du droit musulman.

Tout au long de la vie du Prophète, les musulmans lui ont demandé de clarifier certains passages issus du Coran dans le but de pouvoir continuer à vivre en conformité avec le modèle que Dieu leur avait enseigné. Pour ce faire, les Sunna du prophète ont été rédigées. Il s’agit d’un ensemble de paroles, d’actes et d’approbations du Prophète sur base duquel les musulmans peuvent s’inspirer pour définir leur orientation morale et leur comportement.

Comme source secondaire du droit musulman, on retient le consensus (Ijma), le raisonnement par analogie (Qiyas) et l’interprétation (Ijtihad). Le mot Ijma signifie « accord sur une question » et correspond dans le cas présent à un accord trouvé par les juristes musulmans sur certaines questions de droit ou sur une situation particulière. Le Qiya est une règle de droit qui est créée sur base de l’interprétation d’une nouvelle situation en utilisant des règles déjà existantes au sein du Coran ou de la Sunna.

Les interdictions de la finance islamique

C’est quoi le ribâ ?

Le ribâ renvoi à tout enrichissement illicite. À tout surplus de revenus obtenu sans fournir d’efforts significatif comme l’intérêt. Les oulémas ont distingué au moins trois types de ribâ. Ainsi, les investisseurs musulman font face à plusieurs défis et opportunités.

✔️ Première forme de ribâ : l’intérêt

L’intérêt est le surplus versé ou réclamé par rapport à une somme initiale d’argent lors du remboursement. Il est la rémunération d'un prêt, sous forme généralement d'un versement périodique de l'emprunteur au prêteur. À l'époque de Mahomet, le développement du ribâ créait des situations de quasi-esclavage des emprunteurs n'ayant pas pu rembourser. C'est cette forme unique d'intérêt que le prophète visait en tout premier lieu à interdire.

La conception islamique de l’intérêt rejoint plusieurs autres religions et écoles de pensées. En effet, l’origine du ribâ se retrouve dans la continuité du Judaïsme, du Christianisme et de l’Islam. Déjà dans la Grèce antique, Aristote (384 av. J.C.) qualifiait la pratique de l’intérêt de détestable, car la monnaie a été créée pour l’échange et non pour se servir elle-même.

La tradition juive condamne très clairement la pratique du prêt à intérêt et ce ne fut qu’au retour de la capacité de Babylone qu’il fût autorisé, mais pour les non juifs uniquement. L’église catholique quant à elle était initialement très explicite à ce sujet. Sous l’impulsion d’un certain Calvin au XVIième siècle, l’autorisation fût donnée aux protestants et par la suite la pratique se répandit à l’ensemble de la communauté chrétienne.

Pour le droit musulman, l’interdiction de l’intérêt est formelle puisqu’elle puise son fondement dans un principe clair du Coran. La sourate « L’exode », verset 6, dit qu’il faut éviter que les biens ne circulent exclusivement entre les mains des riches. Par conséquent, les prêts de métaux (or, diamant, argent), de produits alimentaires sont interdits. Ce type de ribâ, qui est le plus répandu dans le monde de nos jours.

✔️ Deuxième forme de ribâ : le surplus perçu sur certains biens

Le surplus concret perçu lors d’un échange direct entre certains types de biens de même nature (or, argent, monnaie, …) est aussi ribâ. Ce type de ribâ est connu sous le nom de ribâ al fadhl ou ribâ al bouyoû.

✔️ Troisième forme de ribâ : un avantage particulier

Une autre forme de ribâ a été condamnée par les Compagnons Mohamet en ces termes : « Tout emprunt qui rapporte un avantage (conditionné au prêteur par rapport à ce qu’il a avancé initialement) constitue du ribâ ». En matière de dettes justement, la plupart des institutions économiques islamiques conseillent des arrangements de participation entre le capital et le travail.

Cette dernière règle reprend le principe islamique que l'emprunteur ne doit pas supporter tout le coût en cas de faillite, car « c'est Allah qui décide cette faillite, et veut qu'elle retombe sur tous ceux qui sont concernés ». C'est pourquoi les dettes conventionnelles sont inacceptables. Mais les structures d'investissements à risque conventionnelles sont mises en pratique même à de très petites échelles.

Toutefois, toutes les dettes ne peuvent pas être considérées comme des structures d'investissement à risque. Par exemple, quand une famille achète une maison, elle n'investit pas dans une affaire à risque. De même, l'achat d'autres biens pour l'usage personnel, comme les voitures, les meubles, …ne peuvent sérieusement être considérés comme un investissement risqué dans lequel la banque islamique partagerait les risques et les profits.

🌽 L’interdiction de l’incertitude (Gharar)

Le Gharar constitue la deuxième grande interdiction en finance islamique. Il est défini comme le caractère aléatoire d’éléments probables dont la nature incertaine et risquée l’apparente aux jeux de hasard. Il regroupe les situations où l’information est incomplète et l’objet du contrat présente des caractères intrinsèquement risqués et incertains.

Dans le coran, le Gharar est explicitement cité. Les expressions suivantes peuvent être retrouvées dans la Sourate 5, versets 90 et 91 : « ô vous qui avez cru ! Le vin, la divination par les entrailles des victimes ainsi que le tirage au sort (jeu de hasard : Maysir) ne sont qu’un acte impur de ce que fait Satan. Evitez le! …Le diable ne cherche qu’à introduire parmi vous les germes de la discorde par l’animosité et par la haine à travers le vin et le jeu (de hasard), et à vous détourner de l’invocation de Dieu et de la prière. Allez – vous donc y mettre fin ? ».

Cependant, certaines conditions doivent être remplies. L’incertitude inhérente à un contrat doit d’abord être significative et assise sur l’objet pour invalider le contrat. Ensuite, le contrat doit nécessairement être un contrat bilatéral et non unilatéral comme c’est le cas dans une donation ou un service gratuit. Enfin, le Gharar est accepté dans les cas où l’objectif même du contrat ne saurait être réalisé sans cette incertitude.

🌽 L’interdiction du hasard (Qimar) et de la spéculation (Maysir)

En FI, il est interdit de « gagner de l’argent » uniquement en le prêtant aux autres. Il faut avoir véritablement pris part au projet. Si la réussite d’un projet dépend purement du hasard, alors il y a Maysir. C’est ce principe qui est, entre autres, retenu pour indiquer que la spéculation est interdite dans la finance islamique. En effet, la spéculation s’avère souvent beaucoup trop hasardeuse. L’objectif n’étant pas de participer à une économie réelle, mais de gagner de l’argent de façon aléatoire, sans s’intéresser au projet en soi et à ses performances réelles.

La troisième grande interdiction en finance islamique est donc le Qimar (hasard) et le Maysir (spéculation). Ces deux notions sont étroitement liées à la précédente grande interdiction, le gharar. Elles sont même parfois confondues au sein de la littérature. En fait, le Qimar est souvent définit comme étant du Maysir. Pourtant, la différence est que le Maysir va bien au-delà des jeux de hasard puisqu’il correspond à tout enrichissement non justifié.

Globalement, ils sont inhérents à la forme de contrat dans lequel les droits des parties au contrat dépendent d’un événement aléatoire.

🌽 L’interdiction des investissements illicites

La dernière grande interdiction repose sur les investissements illicites. La finance islamique se doit d’être socialement responsable. Toutes les activités qu’Allah a créées et tous les bénéfices qui en découlent sont définis comme étant « halal ». Cette règle entraîne l’interdiction d’un grand nombre de secteurs d’activités dans lesquels les musulmans ne doivent pas y investir.

Du point de vue financier, les sous-jacents de tout type de contrats doivent également être conformes à la charia. Les prohibitions coraniques « moralistes » concernent, par extension, la matière commerciale.

Les exigences de la finance islamique

🌽 Le principe de partage des pertes et de profits (3P)

La première et la principale exigence en finance islamique est le partage des pertes et des profits. En fait, le principe d’équité est à la base de la conception économique du droit musulman. Cette exigence de la finance islamique est présentée comme une alternative à la pratique de l’intérêt qui est haram. En réalité, l’un des interdits de la FI est la prohibition du l’intérêt dans toutes les opérations économiques et financières. Les parties prenantes à l’activité bancaire sont dans l’obligation de partager les risques et par conséquent les profits ou les pertes afin de légitimer la rémunération issue du projet d’investissement.

En référence à ce principe, la FI est appelée « finance participative ». Ce principe signifie aussi que les clauses d’un contrat doivent profiter équitablement à l’ensemble des parties. C’est pourquoi dans les banques islamiques (BI) il existe des contrats participatifs signés entre la banque et ses clients. Ces contrats permettent aux BI de financer entièrement ou en partie, selon le type de contrat, un projet d’investissement porté par le client et de participer avec lui aux profits et aux pertes.

Lors de la signature de ces contrats, les proportions d’intervention aux profits futurs et aux pertes éventuelles de chaque partie doivent être clairement définies. Dans de tels contrats, le client est plus généralement le gérant du projet et les parties partagent sans exception les pertes et les profits conformément aux clauses contractuelles, sauf en cas de négligence ou de faute grave avérée de la part du client. Le principe du 3P instaure une nouvelle relation entre l’investisseur (la banque) et l’entrepreneur (le client).

🌽 Investir sur des actifs tangibles

La seconde principale exigence de la FI est l’adossement de l’investissement à un actif tangible ou l’Asset Backing. Selon cette exigence, toutes les transactions financières doivent porter sur des actifs réels pour être valides selon la Charia. Ce principe de l’Asset Backing permet de renforcer le potentiel en termes de stabilité et de maîtrise des risques et d’assurer la connexion de la sphère financière à la sphère réelle. À travers cette exigence, la Fi participe au développement de l'économie réelle par la création d’activité économique non risquées.

🌽 Le exigences de propriété

La prise en compte de la particularité de la notion de propriété est une exigence forte en droit musulman. En fait, la doctrine islamique ne s'accorde ni avec le capitalisme dans son affirmation que la propriété privée est le principe, ni avec le socialisme lorsqu'il considère la propriété socialiste comme principe général.

Elle admet en même temps les différentes formes de la propriété lorsqu'elle adopte le principe de la double propriété (propriété à formes diverses) au lieu de celui de la forme unique de la propriété que font le capitalisme et le socialisme. Le désir de gagner sa vie, de vivre confortablement, même d'avoir des ornements ou des décorations et de se protéger d'un avenir incertain n'est jamais considéré comme un mal. Il dit plutôt que ses préceptes sont les moyens de réussir dans ce domaine sans le troquer pour un échec dans l'au-delà. Le Coran dit qu'Allah est le seul propriétaire de tout ce qui est dans le ciel et sur la terre.

L'Homme cependant, n’est que l'intendant d'Allah sur la terre. Il est responsable devant Lui, de ce qui lui est confié. Contrairement au monde capitaliste, la notion de propriété selon le droit musulman est divisée en trois catégories. Il s’agit de la propriété publique, la propriété de l’Etat et la propriété privée.

✔️ La propriété publique

En Islam, la propriété publique fait référence aux ressources naturelles sur lesquelles tous les Hommes ont les mêmes droits. Ces ressources sont considérées comme une propriété commune. Cette propriété est placée sous la tutelle et le contrôle de l'État, et tout citoyen peut en jouir, pour autant que cela ne lèse pas le droit des autres citoyens sur cette propriété. En matière de privatisation de la propriété publique, certaines propriétés comme l’eau, le feu, le pâturage ne peuvent être privatisées.

La sentence de Mahomet selon laquelle les Hommes sont associés dans ces trois domaines, a conduit les érudits à considérer que la privatisation de l'eau, de l'énergie et des terres agricoles ne pouvait être autorisée. En règle générale, la privatisation et/ou la nationalisation de la propriété publique fait l'objet d'un débat au sein de la doctrine.

✔️La propriété de l’Etat

Cette propriété inclut certaines ressources naturelles de même que d'autres propriétés qui ne peuvent être immédiatement privatisées. La propriété dans un État islamique peut être mobile ou immobile. Elle peut être acquise par conquête ou par des moyens pacifiques. Les propriétés non réclamées, inoccupées ou sans héritiers, les terres non cultivées (mawaf) peuvent être considérées comme une propriété d’Etat. Pendant la vie de Mahomet, un cinquième de l'équipement capturé à l'ennemi sur le champ de bataille était considéré comme la propriété de l'État.

Cependant, Mahomet disait : « Les terres anciennes et les terres en jachère sont pour Allah et pour son Messager, ensuite elles sont pour vous ». Les juristes en tirent la conclusion qu'à la fin, la propriété privée prend le dessus sur la propriété de l'État.

✔️ La propriété privée

Il y a un consensus entre les juristes islamiques et les sociologues sur le fait que l'islam reconnaît et encourage le droit individuel à la propriété privée. Le Coran aborde régulièrement les problèmes de la taxation, de l'héritage, de l'interdiction du vol, de la légalité de la propriété. L'islam garantit la protection de la propriété privée par des peines sévères contre les voleurs. Mahomet dit que celui qui meurt en défendant sa propriété est comme un martyr.

Les économistes islamiques ont classifié l'acquisition de la propriété privée en trois catégories : involontaire, contractuelle ou non contractuelle. Lorsqu'elle est involontaire, cela signifie que l'individu a bénéficié d'un héritage, d'un legs ou d'un cadeau. Une acquisition non contractuelle est une acquisition du type de la collecte ou de l'exploitation de ressources naturelles qui n'ont pas auparavant été propriétés privées. Cependant, l'acquisition contractuelle inclut des activités telles que le commerce, l'achat, la location, l'embauche, …

Cependant, les juristes malékites et hanbalites avancent que si la propriété privée met en danger l'intérêt public, l'État peut limiter en quantité la propriété privée d'un individu. Seulement ce point de vue n’est pas partagé, il est débattu dans les autres écoles de pensée de droit islamique.

Article à lire : Les 14 instruments financiers islamiques

🌽 Les exigences liées à l’égalité

L’interdiction de l’usure considéré comme ribâ entre les contractants, vise à établir une égalité religieuse, sociale et économique.

✔️L’égalité du point de vue de l’Islam

L’Islam est avant tout, justice, égalité et honnêteté. Au regard de la charia donc, tous les croyants sont égaux. Mahomet dit que nul ne peut se prévaloir d’être croyant s’il n’aime pas pour son frère ce qu’il aime pour soi-même. C’est pourquoi l’Islam considère l’usure comme un outil favorisant l’égoïsme. Voilà pourquoi les versets relatifs à son interdiction dans le Coran, sont précédés par plusieurs versets qui incitent les individus à la coopération mutuelle, la solidarité et la charité. Selon nous, la dégradation des valeurs a favorisé l’apparition des misères individuelles et ce au sein même des pays développés.

Ce progrès dont témoignent nos pays, laisse au niveau des relations interpersonnelles l’Homme indifférent à l’Homme. Si l’Islam, en s’industrialisant, devait garder la substance des principes coraniques, il donnerait au monde un leçon retentissante.

✔️ L’égalité du point de vue social

L’interdiction de l’intérêt vise aussi à établir au sein d’une société une égalité entre celui qui détient le capital et celui qui le fructifie. Reconnaître un surplus au détenteur du capital, sans qu’il y soit reconnu également à l’utilisateur de ce capital constitue un privilège reconnu au capital par rapport au travail. La pratique de l’intérêt met le capital au centre des inégalités sociales. Or, en droit musulman, la richesse ne doit pas être source d’inégalité sociale.

✔️ L’égalité du point de vue économique

L’Islam cherche ne serait-ce que sur le plan théorique à créer un contrepoids à la domination des riches. Du point de vue islamique, les richesses appartiennent à Dieu, et que les individus n’en sont que les détenteurs.

La richesse ne doit, par conséquent, constituer une source de puissance économique. Elle doit circuler continuellement dans le cadre de ce qui est permis par la charia et doit être dépensée pour aider les pauvres et leur permettre également de gagner.

🌽 Le principe de justice

La justice est le principe moral qui exige le respect du droit et de l’équité. La justice sociale exige des conditions de vie équitables pour chacun. Si vous vous repentez, vos capitaux vous appartiendront, ne lésez personne (en prenant plus que ce qui est de droit), et vous ne serez lésés (en recevant moins que ce que vous avez prêté). Pour les musulmans, l’interdiction de l’intérêt vise aussi le principe de justice. Cette notion de justice peut être examinée sous trois angles : l’angle religieux, social et économique

✔️ La justice du point de vue de l’Islam

Si un musulman cherche à gagner au détriment de son frère en profitant de son besoin pour le soumettre à un abus, il commet un acte d’injustice. « Nul ne peut se prévaloir d’être croyant s’il n’aime pas pour son frère ce qu’il aime pour soi-même ». Le Coran cherche à développer chez les musulmans le sentiment qu’ils appartiennent tous à une même communauté chargée d’une mission. Or, l’usure est perçue comme un moyen basé sur l’injustice, favorisant la désunion et l’esprit de haine.

C’est pourquoi, l’une des priorités du prophète fût de condamner tout bénéfice tiré directement ou indirectement de ce genre de pratique.

✔️ La justice du point de vue social

La justice sociale est aussi au centre des préoccupations islamiques. L’interdiction de l’intérêt va donc dans ce sens. Autrement dit, il cherche à établir la justice entre les détenteurs de fonds et ceux qui interviennent par leur travail. L’inconvénient de reconnaître un surplus au capital par rapport au travail n’est pas seulement d’ordre moral. En effet, ce genre de considération nous amène à rabaisser les valeurs de l’Homme et à rehausser la valeur de la matière. Au-delà de cette constatation, il y a des répercussions directes sur la structure même de la société.

L’intérêt favorise les disparités sociales en canalisant les richesses sans risque ni peine, entre les mains d’une minorité. Ce constat est en opposition directe avec ce que proclame le Coran qui interdit les monopoles.

✔️ La justice du point de vue économique

Dans le système bancaire classique, le créancier bénéficie d’un montant préétabli que représentent les intérêts. Dans ce cas, par le contrat de prêt, le capital et le travail n’appartiennent qu’à une seule personne qui est le preneur qui les manie à ses risques et périls. On peut dès lors se demander s’il y a réellement une justice du point de vue économique dans ce genre de procédé. Car, si le capital vient à se détériorer, c’est le preneur qui va en assumer l’entière responsabilité.

L’Islam dit que si l’on veut faire participer le prêteur au bénéfice réalisé, il faut en même temps le faire participer à la perte que l’on risque de subir. Voilà pourquoi, faire jouer la balance du côté du prêteur constitue une injustice. Or, à partir du moment où le propriétaire du capital participe aux bénéfices et aux pertes, il ne s’agit plus d’un prêt mais d’une véritable coopération solidaire que l’islam appelle Moudaraba.

En droit musulman, la richesse n’est pas destinée à constituer une source de puissance économique, ni à être immobilisée. La richesse doit servir à aider les autres et leur permettre également de gagner. Cette dénonciation de l’Islam nous amène à comprendre qu’à travers la forme la plus directe d’aide qu’est la zakat, ceux qui reçoivent (les pauvres, les faibles, les orphelins) ont une tendance marginale à consommer. Ce transfert de richesse accroîtrait donc la demande et serait générateur de développement économique dans une certaine mesure.

🌽 Le versement de la Zakat

La zakat, troisième pilier de l’Islam est à la fois obligation financière, acte d’adoration et droit de Dieu. Il assure une fonction centrale dans la mise en action du principe d’équité, par la redistribution des richesses, des plus riches à destination des nécessiteux. Concrètement, tout musulman détenant pendant la durée de l’année lunaire (hawl) un patrimoine supérieur à un seuil d’imposition (nissab) de 85 grammes d’or. Soit environ 1500 euros aujourd’hui, est tenu d’en reverser 2,5% aux orphelins, pauvres, aux réfugiés de guerre, etc.

La zakat doit donc s’analyser comme une mesure incitant le musulman à l’investissement, le poussant à faire fructifier son argent. Cette analyse est d’ailleurs confirmée par le traitement infligé en Islam à la thésaurisation, vue comme un manque absolu de foi dans la mesure où elle est le signe d’un manque de confiance en l’avenir. Le Coran affirme que : « ceux qui thésaurisent l’or et l’argent, bien loin d’en faire dépense sur le chemin de Dieu, annonce-leur un châtiment douloureux ».

Ainsi, prenant appui sur ces principes éthiques du droit musulman, les promoteurs du système financier islamique entendent établir un nouveau modèle, porteur de valeurs positives et offrant aux musulmans et aux non-musulmans les possibilités légitimes de bénéficier des services bancaires modernes en suivant le « chemin de Dieu ». Toutefois, je ne saurais vous laisser sans vous proposer ce guide pour accroitre le référencement de votre site web.

A vous de jouer

Laisser un commentaire