Tout savoir sur les technologies financières

Les nouvelles technologies et les IA facilitent la création de la valeur de nos jours. Avec l’avènement de l’internet, on assiste à de nombreuses innovations. Que ce soit dans les entreprises commerciales ou de services, les opérations peuvent désormais s’effectuer sur internet. Qu'il s'agisse d'acheter du café dans votre café ou de gérer vos finances, la fintech est partout autour de nous. Dans le secteur financier par exemple, on parle aujourd’hui des Fintech qui veut dire les technologies financières.

La Fintech a été utilisée pour de nombreux développements technologiques les plus récents des applications de paiement ou la cryptomonnaie. La Fintech est un portemanteau des termes « finance » et « technologie ». Elle fait référence à toute entreprise qui utilise la technologie pour améliorer ou automatiser les services et processus financiers. Finalement,

- C’est quoi la Fintech ?

- Comment fonctionne-t-elle ?

- Comment l’utiliser ?

Dans cet article, nous vous présentons tout ce qu’il faut savoir sur les technologies financières. Mais de commencer, vous devrez savoir comment utiliser ces technologies dans les entreprises afin d'en tirer parti. Allons y...

Table des matières

Qu'est-ce que la Fintech ?

De nombreuses startups se sont lancées ces dernières années dans ce secteur en pleine explosion ! Leurs innovations visent à faciliter les opérations bancaires, les paiements, les prêts, la gestion des finances personnelles, les levées de fonds, les assurances, etc. Grâce aux applications mobiles, à l'intelligence artificielle, à la blockchain, au big data ou encore au cloud ☁️, elles proposent des services plus rapides, pratiques, sécurisés et moins chers que le secteur bancaire traditionnel.

Les FinTech permettent par exemple les virements instantanés, le paiement mobile sans contact, les comptes 100% en ligne, les robots-conseillers pour la gestion de portefeuille, le financement participatif, etc. De grands groupes adoptent également ces nouvelles technologies pour rester compétitifs. Le secteur des FinTech connaît donc une croissance et une adoption massive à l'échelle mondiale !

Pour les consommateurs, les FinTech facilitent la vie quotidienne et donnent plus de contrôle sur les finances. Pour les professionnels, elles optimisent les processus et réduisent les coûts. Leur impact est considérable et va continuer de s'amplifier !

Comment fonctionne la Fintech ?

La Fintech n'est pas une nouvelle industrie. C'est juste une industrie qui a évolué très rapidement. La technologie a, dans une certaine mesure, toujours fait partie du monde financier. Qu’il s'agisse de l'introduction des cartes de crédit dans les années 1950 ou des guichets automatiques, des parquets électroniques, des applications de finances personnelles et du trading haute fréquence dans les décennies qui ont suivi.

Les entrailles de la technologie financière varient d'un projet à l'autre ou d'une application à l'autre. Certaines des dernières avancées utilisent des algorithmes d'apprentissage automatique, la blockchain et la science des données pour tout faire. En fait, il existe un sous-ensemble complet de technologies réglementaires appelées « regtech » conçues pour naviguer dans le monde complexe de la conformité et des questions réglementaires d'industries.

La blockchain est un registre qui facilite le processus d'enregistrement des transactions et de suivi des actifs dans un réseau d'entreprise. Un actif peut être tangible ou immatériel. Pratiquement, tout ce qui a de la valeur peut être suivi et échangé sur un réseau blockchain. Ce qui réduit les risques et les coûts pour toutes les personnes impliquées. La Fintech est présente dans différents secteurs et industries. Voici quelques exemples d’utilisations des technologies financières.

Les utilisations des technologies financières Fintech

Le secteur des services financiers n'est généralement pas synonyme d'agilité. Mais aujourd'hui, l'adaptabilité et l'itération rapide sont précisément ce que les consommateurs et les chefs d'entreprise attendent - et, de plus en plus, ont besoin. Les exemples d’utilisation de la fintech sont visibles partout, nous vous présentons les plus utilisés.

✔️ Les Cryptomonnaies et argent numérique

La cryptomonnaie et la blockchain sont des exemples caractéristiques de la Fintech. Les échanges de cryptomonnaies comme Coinbase et Gemini connectent les utilisateurs à l'achat ou à la vente de crypto-monnaies comme le bitcoin ou le litecoin.

Mais en plus de la cryptographie, les services de blockchain comme BlockVerify aident à réduire la fraude en conservant les données de provenance sur la blockchain. Ces technologies sont appelées la Tokenisation. Et si ces technologies peuvent être des utilisations quelque peu controversées de la fintech, elles ont certainement pris d'assaut une partie du monde de l'investissement ces dernières années.

✔️ Insurtech

La technologie de l’assurance est abrégée Insurtech. C'est une vaste catégorie de technologies en constante évolution utilisée dans le secteur de l'assurance. Toute technologie utilisée par une compagnie d'assurance pour augmenter l'efficacité de ses opérations pourrait être considérée comme Insurtech. La digitalisation du monde de l’assurance semble être un passage obligé. On assiste aujourd’hui à l’émergence de startups qui associent assurance et technologie.

✔️ Open Banking

Open Banking est un concept qui s'appuie sur la blockchain. Elle postule que les tiers devraient avoir accès aux données bancaires pour créer des applications bancaires. L'open Banking est une pratique bancaire qui fournit aux fournisseurs de services financiers tiers un accès ouvert aux données bancaires, aux transactions et à d'autres données financières des consommateurs provenant de banques et d’institutions financières non bancaires grâce à l'utilisation d’interfaces de programmation d'applications.

Il permettra la mise en réseau des comptes et des données entre les institutions pour une utilisation par les consommateurs, les institutions financières et les fournisseurs de services tiers. L'open Banking est en train de devenir une source majeure d'innovation qui est en passe de remodeler le secteur bancaire.

✔️ Les Paiements mobiles

Il semble que tout le monde avec un smartphone utilise une forme de paiement mobile. En fait, selon les données de Statista , le marché mondial du paiement mobile est en passe de dépasser le billion de dollars en 2019. Grâce à une technologie de plus en plus sophistiquée, des services ont émergé et permettent aux consommateurs d’effectuer des échanges d'argent et des paiements sur internet. Cela peut se faire via un ordinateur ou un appareil mobile via des applications de paiement comme.

✔️ Les applications de budgétisation

L'une des utilisations les plus courantes de la fintech est les applications de gestion financière pour les consommateurs, dont la popularité a connu une croissance exponentielle au fil des ans. Auparavant, les consommateurs devaient créer leurs propres budgets, collecter des chèques ou naviguer sur des feuilles de calcul Excel pour suivre leurs finances. Mais aujourd’hui, ce n’est plus le cas. Désormais, les consommateurs peuvent facilement suivre leurs revenus, dépenses grâce aux applications et logiciels.

Les applications de budgétisation comme Intuit ( INTU ) aident les consommateurs à suivre leurs revenus, leurs paiements mensuels, leurs dépenses et plus encore, le tout sur leur appareil mobile.

✔️ Les Plateformes de financement participatif

Les plates-formes de financement participatif permettent aux porteurs de projets de bénéficier du soutien des business Angels. Au lieu de s'adresser à une banque traditionnelle pour un prêt, il est désormais possible de s'adresser directement aux investisseurs. Et si leurs applications vont du financement de la famille et des amis au financement des fans et des mécènes, le nombre de plateformes de financement participatif s'est multiplié au fil des ans.

La Fintech et la banque traditionnelle

La fintech et les banques diffèrent sur de nombreux aspects, mais la différence la plus significative réside dans leur objectif. Les banques s'adressent à un public plus large, tandis que les services Fintech cherchent à résoudre un problème spécifique sur le marché. C’est pourquoi, ces entreprises se concentrent davantage sur la fonctionnalité mobile, le Big Data, l'agilité et l'accessibilité. En d'autres termes, la Fintech est synonyme de transactions plus rapides, d'accès 24/7 et d'ouverture de compte à distance, ce qui peut être très bénéfique pour beaucoup.

En revanche, les banques prennent du retard dans ce département car elles n'intègrent que des pratiques UX qui garantiront à tous leurs clients une interaction sans faille. Tout comme le terme l'indique, la Fintech intègre de telles technologies qui fournissent des services rapides et sûrs au lieu des banques traditionnelles.

Cependant, les banques peuvent devenir les Fintech. Même si la Fintech est associée à quelque chose de nouveau et de moderne, l'utilisation de la technologie pour aider les services financiers n'est pas nouvelle. Les cartes de crédit ont été introduites dans les années 50, la banque en ligne dans les années 90 et la technologie de paiement sans contact au cours de la première décennie du XXIe siècle. Le besoin de progrès technologiques dans le secteur bancaire a rendu populaire pour chaque banque de se tourner vers des options plus avancées sur le plan technologique.

Les avantages des technologies financières Fintech

L'un des avantages de la FinTech est la fourniture de services qui ont dépassé certaines des restrictions des systèmes de paiement.

Un exemple de cette restriction est la barrière géographique dans laquelle les gens doivent encore se rendre dans les banques pour effectuer des transactions de paiement. Ainsi, la fintech a le potentiel d'améliorer l'inclusion financière. L'avancement de la FinTech a en quelque sorte prévalu sur cette restriction lorsque les gens ont commencé à utiliser les services FinTech tels que les portefeuilles numériques et mobiles, les points de vente mobiles et les transferts entre pairs.

L’autre avantage des Fintechs est la facilité à partir des applications de téléphonie mobile qui exécutent certaines versions numérisées de cartes de crédit ou de débit. De plus, il est pratique à utiliser, la centralisation des options de paiement réduit le temps de traitement des achats. Les technologies financières sont moins chères, elles n'entraînent que des coûts d'exploitation inférieurs et des frais moins élevés. Par ailleurs, les transactions sont très rapides et sécurisées. Vous n’êtes plus soumis à une pléthore de contrôles physiques.

Les limites des technologies financières

Bien que prometteuses, les technologies financières (FinTech) présentent aussi certains inconvénients et limites :

La sécurité des données constitue un défi majeur. Le risque de piratage et de fuites de données sensibles est accru avec la dématérialisation des services financiers. Des failles dans les systèmes pourraient entraîner des conséquences graves.

Leur régulation peut s'avérer complexe pour les autorités. Ce secteur évolue rapidement, ce qui rend difficile l'adaptation des lois et la surveillance des acteurs. Certains services innovants opèrent dans des zones grises. Les FinTech peuvent conduire à la suppression de nombreux emplois dans le secteur bancaire traditionnel, remplacés par des algorithmes et l'IA. Cela implique des reconversions professionnelles.

Les interfaces uniquement digitales entraînent une déshumanisation de la relation client. Le conseil personnalisé reste important dans les services financiers complexes. De nombreuses FinTech ne parviennent pas à atteindre une taille critique et font faillite au bout de quelques années. Les consommateurs doivent s'assurer de leur pérennité.

Les services gratuits ou à très bas coût peuvent cacher une utilisation lucrative des données personnelles des clients. La transparence est essentielle. Malgré ces défis, l'apport des FinTech semble largement positif pour moderniser le secteur financier et bancaire. Mais une vigilance s'impose sur certains risques potentiels.

Les Top 5 des entreprises Fintech au monde

Une entreprise Fintech est toute entité commerciale qui utilise la technologie moderne pour fournir des services financiers à ses utilisateurs. Au cours de cette dernière décennie, la technologie financière est devenue une composante très importante de l'industrie technologique. Vous trouverez ci-dessous les 5 sociétés fintech les plus précieuses du monde entier. Elles sont classées par ordre croissant.

✔️ Coinbase

Coinbase est une plateforme d'échange de cryptomonnaies fondée en 2012, offrant aux utilisateurs la possibilité d'acheter, de vendre et de stocker des actifs numériques tels que le Bitcoin, l'Ethereum et d'autres cryptomonnaies populaires. La société est devenue l'une des plus grandes et des plus fiables plateformes d'échange de cryptomonnaies au monde, offrant également des services de portefeuille numérique et une gamme d'autres produits liés à la cryptomonnaie. En tant qu'entreprise cotée en bourse, Coinbase est suivie de près par les investisseurs et les observateurs du marché.

Coinbase propose une gamme de produits et de services, notamment une plateforme d'échange pour acheter, vendre et négocier des cryptomonnaies, un portefeuille numérique pour stocker en toute sécurité des actifs numériques, Coinbase Pro qui est une plateforme de trading avancée, Coinbase Earn qui est un programme éducatif permettant aux utilisateurs d'en apprendre davantage sur les cryptomonnaies et de gagner des actifs numériques en retour, ainsi que des solutions pour les commerçants et les entreprises qui souhaitent accepter les paiements en cryptomonnaies.

Les performances financières de Coinbase en tant que société cotée en bourse sont publiques et peuvent être consultées via des sources financières et des rapports d'entreprise.

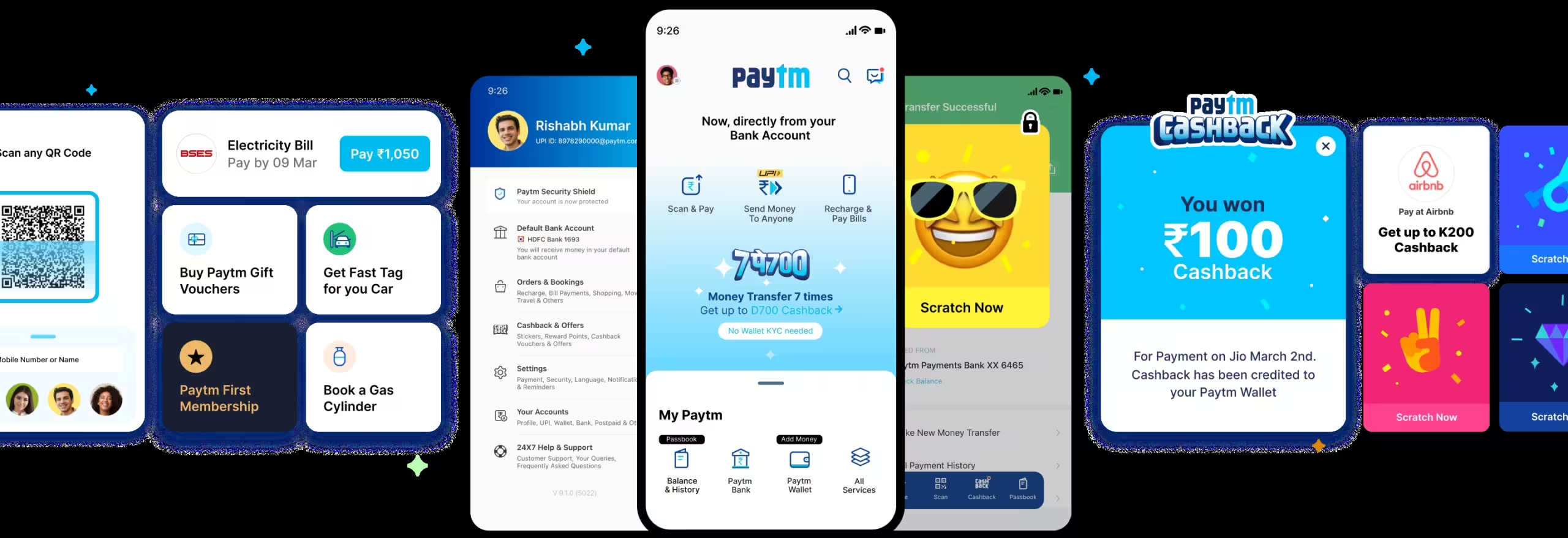

✔️ Paytm

Paytm est la plus grande société de technologie financière basée en Inde. Elle a été fondée en 2010 initialement en tant que plateforme de recharge mobile en ligne. En 2015, la startup s'était étendue dans le commerce électronique et les services de paiement en ligne et avait acquis 104 millions d'utilisateurs enregistrés. Sa base d'utilisateurs actuelle est proche de 350 millions (2019).

La société a levé 1 milliard de dollars de nouveaux capitaux pour une valorisation de 16 milliards de dollars auprès de ses investisseurs existants - Alibaba's Ant Group et SoftBank Vision Fund, parmi d'autres sociétés de capital-investissement en 2019. Auparavant, la valorisation de Paytm a atteint 11 milliards de dollars en 2018 après un investissement de 357 millions de dollars par Berkshire Hathaway.

✔️ Adyen

Adyen est la société de technologie financière la plus appréciée d'Europe. Elle permet aux entreprises et aux commerçants de recevoir des paiements de n'importe où dans le monde. Ceci via des réseaux de cartes (tels que VISA et Mastercard) et des méthodes de paiement locales. En outre, elle utilise l'apprentissage automatique pour fournir des informations sur les transactions afin d'optimisation les revenus.

L'entreprise est rentable depuis 2011. En 2016, son chiffre d'affaires brut a augmenté de 99% pour atteindre 727 millions de dollars. Adyen est soutenu par de grandes sociétés de capital-risque et de capital-investissement, notamment Temasek Holdings, General Atlantic et Index Ventures. Il est devenu public en juin 2018.

✔️ Stripe

Stripe est une plateforme de paiement en ligne fondée en 2010, offrant aux entreprises la possibilité de traiter les paiements par carte de crédit et d'autres méthodes de paiement en ligne. La société est devenue un acteur majeur dans le domaine des paiements en ligne, offrant des solutions de traitement des paiements, de facturation, de gestion des abonnements et d'autres services connexes.

En tant qu'entreprise privée, les détails sur les performances financières de Stripe ne sont pas aussi largement disponibles que pour une société cotée en bourse. Stripe est connue pour son interface conviviale, sa sécurité et sa capacité à s'intégrer facilement aux sites web et aux applications mobiles. Les produits et services de Stripe comprennent une plateforme de paiement en ligne permettant aux entreprises de traiter les paiements par carte de crédit et d'autres méthodes, des outils de facturation pour la gestion des abonnements et des paiements récurrents, ainsi que des solutions de commerce en ligne.

✔️ Ant Financial

Ant Financial basée en Chine, est la plus grande société de technologie financière au monde. Elle possède plusieurs poids lourds des services financiers, dont Alipay, la plus grande plate-forme de paiement en ligne, et Yu'e Bao, le troisième plus grand fonds du marché monétaire au monde. Il gère également un système de notation de crédit privé appelé Sesame Credit.

La société a été fondée après qu'Alipay ait été rebaptisée Ant Financial Services en 2014. L'année suivante, la société a obtenu un investissement considérable de 6,5 milliards de dollars de China Investment Corp et d'autres investisseurs institutionnels locaux.

Résumé

En conclusion, les technologies financières telles que Coinbase et Stripe ont révolutionné la façon dont les transactions financières sont effectuées. Ces plateformes offrent des solutions innovantes pour les paiements en ligne, le commerce de cryptomonnaies et la gestion des actifs numériques. Alors que Coinbase se distingue par son rôle de leader dans l'échange de cryptomonnaies et ses produits diversifiés, Stripe est reconnue pour sa plateforme de paiement en ligne conviviale et ses outils de facturation avancés. Ces entreprises continuent de façonner l'avenir des transactions financières et de jouer un rôle essentiel dans l'évolution du paysage financier mondial.

Avec leur engagement envers l'innovation et la sécurité, Coinbase et Stripe restent à l'avant-garde des technologies financières, offrant des solutions sophistiquées pour répondre aux besoins changeants des entreprises et des consommateurs à l'ère numérique. C'est terminé !! Laissez-nous un commentaire

C’est très bien expliqué et développé expert merci beaucoup