Tout savoir sur la garantie bancaire

Bienvenue dans cet article complet sur la garantie bancaire. Que vous soyez un entrepreneur, un fournisseur ou simplement curieux d'en savoir plus sur ce sujet, vous êtes au bon endroit. Les garanties bancaires sont des outils financiers essentiels qui offrent une protection et une sécurité dans les transactions commerciales.

Dans cet article, nous explorerons en détail ce qu'est une garantie bancaire, comment elle fonctionne et les différents types de garanties existantes. Nous examinerons également les avantages et les inconvénients de l'utilisation des garanties bancaires, ainsi que les situations dans lesquelles elles sont couramment utilisées.

Que vous souhaitiez comprendre comment obtenir une garantie bancaire, comment les utiliser dans le cadre de vos activités commerciales ou simplement élargir vos connaissances sur le sujet, nous avons rassemblé toutes les informations dont vous avez besoin. Mais avant de commencer, voici une formation premium qui vous permet de connaitre tous les secrets pour réussir dans les Podcast.

Table des matières

🥀 C’est quoi une garantie bancaire ?

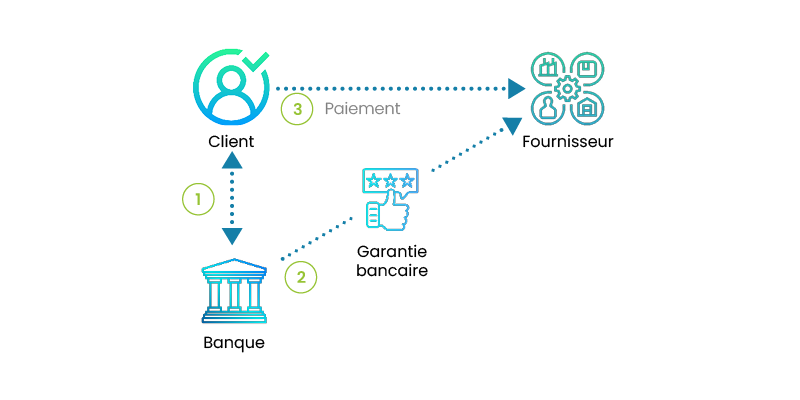

Les garanties bancaires servent un objectif clé pour les petites entreprises. La banque par le biais de sa diligence envers le demandeur, lui confère une crédibilité en tant que partenaire commercial viable pour le bénéficiaire de la garantie. En substance, la banque appose son sceau d'approbation à la solvabilité du demandeur, en cosignataire au nom du demandeur en ce qui concerne le contrat spécifique que les deux parties externes concluent.

Par exemple, la société Xyz est une usine textile nouvellement créée qui souhaite acheter des matières premières de tissu de crore Rs.1. Le fournisseur de matières premières exige que la société Xyz fournisse une garantie bancaire pour couvrir les paiements avant d'expédier la matière première à la société Xyz. La société Xyz demande et obtient une garantie de l'établissement de crédit qui tient ses comptes de caisse. La banque cosigne essentiellement le contrat d'achat avec le vendeur. Si la société Xyz fait défaut de paiement, le fournisseur peut le récupérer auprès de la banque.

🥀 Les types de garanties bancaires

Une garantie bancaire porte sur un montant spécifique et une période de temps prédéterminée. Il indique clairement les circonstances dans lesquelles la garantie est applicable au contrat. Une garantie bancaire peut être de nature financière ou basée sur la performance.

✔️ La garantie financière

Ces garanties sont généralement émises à la place des dépôts de garantie. Certains contrats peuvent exiger un engagement financier de l'acheteur tel qu'un dépôt de garantie. Dans de tels cas, au lieu de déposer l'argent, l'acheteur peut fournir au vendeur une garantie bancaire financière qui permet au vendeur d'être indemnisé en cas de perte.

✔️ La garantie de performance

Ces garanties sont émises pour l'exécution d'un contrat ou d'une obligation. En cas de défaut d'exécution, d'inexécution ou de courte exécution d'un contrat, la perte du bénéficiaire sera compensée par la banque. Pour les garanties bancaires étrangères, comme dans les situations d'exportation internationale, il peut y avoir une quatrième partie - une banque correspondante qui opère dans le pays de domicile du bénéficiaire.

🥀 Exemple du monde réel

Pour un exemple concret, considérons un grand fabricant de matériel agricole. Bien que le fabricant puisse avoir des fournisseurs dans de nombreux endroits, il est souvent préférable d'avoir des fournisseurs locaux pour les pièces clés, à la fois pour des raisons d'accessibilité et de coût de transport.

À ce titre, ils peuvent souhaiter conclure un contrat avec un petit atelier de métallurgie situé dans la même zone industrielle. En raison du fait que le petit fournisseur est relativement inconnu, la grande entreprise exigera du fournisseur qu'il obtienne une garantie bancaire avant de conclure un contrat pour 300 000 $ de pièces de machine.

Si le petit vendeur reçoit la garantie bancaire, la grande entreprise conclura un contrat avec le vendeur. À ce stade, l'entreprise peut payer les 300 000 $ à l'avance, étant entendu que le vendeur doit livrer les pièces convenues l'année suivante. Si le vendeur n'est pas en mesure de le faire, le fabricant d'équipement agricole peut réclamer à la banque les pertes résultant de la rupture par le vendeur des termes du contrat. Grâce à la garantie bancaire, le grand équipementier agricole peut raccourcir et simplifier sa chaîne d'approvisionnement sans compromettre sa situation financière.

🥀 Que coût une garantie bancaire ?

En règle générale, les frais de GB sont basés sur le risque assumé par la banque dans chaque transaction. Par exemple, on considère qu'une GB financier assume plus de risques qu'une GB de performance. Par conséquent, la commission pour GB financier sera plus élevée que la commission facturée pour GB de performance. En fonction du type de GB, les frais sont généralement facturés sur une base trimestrielle sur la valeur GB de 0,75% ou 0,50% pendant la période de validité du GB.

En dehors de cela, la banque peut également facturer les frais de traitement de la demande, les frais de documentation et les frais de traitement. Dans certains cas, la banque exige une caution de la part de son demandeur, qui correspond généralement à 100% de la valeur GB.

🥀 La différence entre garantie bancaire et lettre de crédit

Le Lettre de Crédit est un document financier qui impose à la banque l'obligation d'effectuer un paiement au bénéficiaire à la fin de certains services comme l'exige le demandeur. La LC est émise par la banque lorsque l'acheteur demande à sa banque d'effectuer le paiement au vendeur à la réception de certains biens ou services. La banque récupérera plus tard le montant payé auprès de l'acheteur ainsi que les frais requis. En revanche, en vertu de la GB, la banque n'est tenue d'effectuer le paiement au tiers que si le demandeur n'effectue pas le paiement au tiers ou ne remplit pas les obligations prévues par le contrat.

Une GB est utilisée pour assurer un vendeur contre les pertes ou dommages dus à l'inexécution par l'autre partie dans un contrat. LC est généralement mal compris comme GB car ils partagent certaines caractéristiques communes. Elles jouent toutes deux un rôle important dans le financement du commerce lorsque les parties aux transactions n'ont pas établi de relations d'affaires.

Cependant, il existe de nombreuses différences entre LC et GB. Les principales différences entre la lettre de crédit et la garantie bancaire sont les suivantes :

✔️ Nature

La LC est une obligation acceptée par une banque d'effectuer un paiement à un bénéficiaire si certains services sont exécutés. La GB est une assurance donnée par la banque au bénéficiaire d'effectuer le paiement spécifié en cas de défaut du demandeur.

✔️ Responsabilité principale

Dans la LC, la banque conserve la responsabilité principale d'effectuer le paiement et encaisse plus tard le même auprès du client. Avec la GB, la banque s'engage à n'effectuer le paiement qu'en cas de défaut de paiement du client.

✔️ Paiement

Avec la LC, la Banque effectue le paiement au bénéficiaire au fur et à mesure de son échéance. Il n'est pas nécessaire d'attendre qu'un défaut soit effectué par le client. Par avec la GB, ce n'est que lorsque le client fait défaut de paiement au bénéficiaire que la banque effectue le paiement.

✔️ Manière de travailler

LC garantit que le montant sera payé tant que les services sont exécutés selon les conditions convenues. La BG s'engage à compenser la perte si le demandeur ne remplit pas les conditions spécifiées.

✔️ Nombre de parties impliquées

Il y a plusieurs parties impliquées dans la lettre de crédit. La banque émettrice du LC, son client, le bénéficiaire (tiers) et la banque de conseil. Dans le cadre d’une GB, il n'y a que trois parties concernées : le banquier, son client et le bénéficiaire (tiers).

✔️ Pertinence

En général, la LC est plus appropriée lors de l'importation et de l'exportation de biens et de services. La GB quant à elle convient à toutes les transactions commerciales ou personnelles.

✔️ Risque

Avec la LC, la banque assume plus de risques que le client. Par contre, avec la GB le client assume le risque principal.

🥀 Avantages des garanties bancaires

Les garanties bancaires offrent plusieurs avantages pour les parties impliquées dans une transaction commerciale. Voici quelques-uns des avantages clés des garanties bancaires :

✔️ Sécurité financière

Les garanties bancaires offrent une sécurité financière aux bénéficiaires de la garantie, généralement des fournisseurs ou des créanciers. Ils ont l'assurance que leurs paiements seront effectués, même si le débiteur ne respecte pas ses obligations contractuelles. Cela réduit les risques liés aux transactions commerciales et renforce la confiance entre les parties.

✔️ Confiance accrue

Les garanties bancaires renforcent la confiance entre les parties impliquées dans une transaction. Le bénéficiaire a l'assurance que le paiement sera effectué par la banque émettrice, ce qui peut encourager les fournisseurs à accepter des conditions commerciales plus favorables ou à s'engager dans des contrats à plus long terme.

✔️ Facilitation des transactions internationales

Les garanties bancaires sont particulièrement utiles dans les transactions internationales, où les risques et les incertitudes peuvent être plus élevés. Elles permettent aux parties de surmonter les obstacles liés à la distance, aux différences de réglementation et aux risques politiques, en offrant une protection financière solide.

✔️ Flexibilité des garanties

Les garanties bancaires peuvent être adaptées aux besoins spécifiques de chaque transaction. Il existe différents types de garanties, tels que les garanties de paiement, de soumission d'offre ou de bonne exécution. Cela permet aux parties de choisir la garantie qui convient le mieux à leur situation et de négocier des conditions favorables.

Accès au crédit

Les garanties bancaires peuvent faciliter l'accès au crédit pour les entreprises. En fournissant une garantie financière à la banque, une entreprise peut obtenir des prêts ou des lignes de crédit à des conditions plus avantageuses. Cela peut aider à financer la croissance de l'entreprise ou à répondre à d'autres besoins financiers.

🥀 Inconvénients des garanties bancaires

Bien que les garanties bancaires offrent des avantages importants, il est également important de prendre en compte certains inconvénients potentiels. Voici quelques-uns des inconvénients des garanties bancaires :

✔️ Coûts financiers

Les garanties bancaires peuvent entraîner des coûts financiers pour l'émetteur. Les banques facturent généralement des frais pour émettre et maintenir la garantie, ce qui peut représenter une dépense supplémentaire pour l'entreprise. De plus, les banques peuvent exiger des garanties collatérales ou des dépôts en espèces pour émettre la garantie, ce qui peut immobiliser des fonds.

✔️ Engagement financier

Lorsqu'une banque émet une garantie, elle s'engage financièrement à effectuer le paiement en cas de non-respect des obligations contractuelles par le débiteur. Cela peut représenter un risque pour la banque, car elle doit être prête à honorer la garantie, même si le débiteur ne peut pas rembourser le montant garanti.

Cela peut affecter la capacité de la banque à accorder d'autres prêts ou à fournir d'autres services financiers.

✔️ Complexité et exigences documentaires

Les garanties bancaires impliquent souvent des processus complexes et des exigences documentaires strictes. Les parties impliquées doivent se conformer aux procédures spécifiques de la banque émettrice, ce qui peut nécessiter du temps et des ressources supplémentaires. De plus, les erreurs ou les omissions dans les documents peuvent entraîner un retard ou une invalidation de la garantie.

✔️ Limitations géographiques

Les garanties bancaires peuvent être limitées géographiquement. Certaines banques peuvent ne pas émettre de garanties pour certaines régions ou pays considérés comme présentant un risque plus élevé. Cela peut limiter les options disponibles pour les entreprises opérant dans ces régions.

✔️ Dépendance envers la banque émettrice

Les bénéficiaires d'une garantie bancaire sont souvent dépendants de la solidité et de la réputation de la banque émettrice. Si la banque rencontre des difficultés financières ou si sa réputation est compromise, cela peut affecter la confiance dans la garantie et la capacité du bénéficiaire à obtenir le paiement promis.

Il est important de peser attentivement les avantages et les inconvénients des garanties bancaires avant de décider de les utiliser dans une transaction commerciale spécifique.

Laisser un commentaire