Pourquoi la gouvernance bancaire doit-elle être solide ?

Pourquoi la gouvernance bancaire doit-elle être solide ? Cette question est la préoccupation principale que nous développons dans cet article. Avant tout développement je voudrais rappeler que les banques sont des entreprises à part entière. Contrairement aux entreprises classiques, elles reçoivent les dépôts de leurs clients et les octrois sous formes de prêts. Par ailleurs, elles font face à plusieurs parties prenantes (clients, actionnaires, les autres banques, etc.).

Cette multitude de parties prenantes accroit les relations d’agence et par conséquent les conflits d’agence. C'est donc à partir de cet instant précis que la gouvernance intervient pour réduire les conflits d’agence au sein des entreprises. Dans cet article, je vous présente les défis majeurs de la gouvernance bancaire. Autrement dit, Finance de Demain vous dit pourquoi la gouvernance bancaire doit être solide. C'est parti !!

Table des matières

🌿 C’est quoi la gouvernance d’entreprise ?

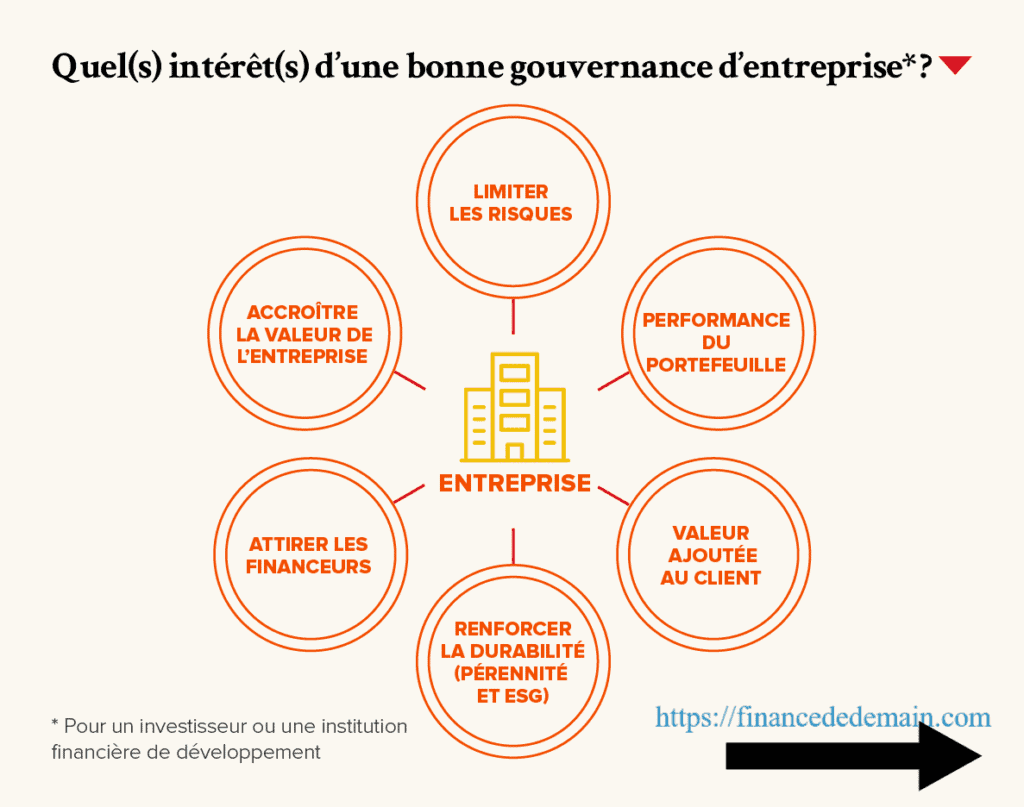

L’expression "gouvernance" désigne la façon dont les affaires d'une entreprise sont conduites. Dans l’entreprise, la gouvernance d’entreprise renvoi à une prise en compte des intérêts des parties prenantes dans le processus décisionnel.Ainsi, une bonne gouvernance permettrait de garantir un processus durable et efficace de création de valeurs pour tous. En fait, il est important de rappeler que la gouvernance d’entreprise trouve son explication à partir du moment où les intérêts des parties prenantes divergent.

Une entreprise est avant tout un « nœud de contrats » incluant les dirigeants, les salariés et les investisseurs financiers. Pour cela il existe naturellement des conflits entre ces parties au contrat. Les conflits peuvent opposer soit les actionnaires aux dirigeants, les actionnaires entre eux (minoritaires contre majoritaires), soit les créanciers financiers (banques et obligataires notamment) aux actionnaires.

Dans les banques, ces conflits sont de plus en plus accentués car il existe plusieurs types de relations d’agence. On a par exemple les relations d’agence suivantes : dirigeant/Actionnaires, banque/clients, actionnaires/clients. La gouvernance bancaire doit couvrir les questions de pouvoir, contrôle, transparence, gestion des liquidités et de légitimité de l’institution. Elle touche à la fois les questions de conflits d’intérêts entre les parties prenantes et celles liées au maintien de la confiance entre elles.

Les banques doivent être capables d’évaluer les risques inhérents à leurs activités, et ce, surtout en situation de croissance ou de concurrence. Ceci nécessite une fois de plus une expertise bancaire et financière au sein du conseil d’administration. En outre, les banques doivent chercher à équilibrer les objectifs sociaux et les objectifs financiers afin de satisfaire ses multiples parties prenantes.

🌿 La particularité des banques par rapport aux autres entreprises

Les entreprises bancaires ont leurs caractéristiques propres à elles. Les particularités des banques résident au niveau de leur activité, de l’existence de coûts de transactions, de l’importance de la diversification des risques, du degré d’importance de l’innovation au niveau ainsi qu’au niveau la réglementation. En réalité, plusieurs facteurs justifient l’intérêt d’un dispositif de gouvernance solide au sein des banques.

✔️ La nature des activités bancaires

La banque joue un rôle d’intermédiation financière entre les agents économiques. Elle collecte les dépôts de ses clients pour les replacer auprès d’autres clients et créée par-là de la monnaie. Pour cela, elle utilise son capital pour sécuriser les transactions qu’elle fait en multiple de celle-ci. Elle a un devoir fiduciaire vis-à-vis de ses clients et un devoir de sécurité vis-à-vis de ses actionnaires, ses clients et du marché.

L’activité de la banque l’impose donc une solvabilité et une liquidité permanente. C’est la première raison pour laquelle la gouvernance bancaire doit être solide au sein des banques.

✔️ L’importance de la diversification des risques

Les banques, contrairement aux entreprises classiques, font face à de nombreux risques. On peut citer le risque de liquidité, le risque de contrepartie. Pour cette raison, il est important de procéder à la diversification des risques car on ne réunit pas tous ses œufs dans le même panier. Cette diversification consiste à choisir une combinaison de différents placements en vue de réduire le risque lié à votre portefeuille.

En théorie, la diversification vous permet de réduire le risque lié à votre portefeuille sans sacrifier le rendement potentiel. Un portefeuille efficace génère un certain rendement au plus faible risque possible. Une fois que votre portefeuille est entièrement diversifié, vous devez prendre des risques supplémentaires pour augmenter son rendement potentiel. Pour réussir à bien diversifier son portefeuille, il faut une meilleure coordination des activités dans la banque. C’est la deuxième raison pour laquelle la gouvernance bancaire doit être solide.

✔️ Le niveau d’importance de l’innovation bancaire

L'innovation renvoie à l'exécution de nouvelles combinaisons. Elle est peut concerner la fabrication d'un bien nouveau, l'introduction d'une méthode de production nouvelle, l'ouverture d'un débouché nouveau ; la conquête d'une source nouvelle de matières premières ou de produits ...

Ces dernières années, les banques ont de plus en plus recours à l’innovation ouverte (open innovation). Selon Chesbrough (2003), ce modèle d’innovation basé sur des approches partenariales a été initialement expérimenté par les firmes non financières. Ce type d’innovation est fondé sur le partenariat entre la banque et ses partenaires. Finalement, l’innovation est une nécessité stratégique pour les banques qui veulent rester compétitives. Selon Madan et Soubra (1991) l’innovation permet aux banques d'augmenter leurs profits en réduisant les coûts de transaction, de recherche et de marketing.

Pendant la période de crise comme actuellement avec le COVID19, l’innovation bancaire offre des avantages concurrentiels à certaines banques. Pour que l’implémentation soit possible, tout repose sur le système de gouvernance mis en place dans l’entreprise. Ainsi, une bonne gouvernance permettrait de créer de la valeur ajoutée pour tous. C’est la troisième raison qui explique la nécessité d’une gouvernance bancaire solide.

✔️ La banque est un carrefour de plusieurs parties prenantes

Contrairement aux entreprises classiques, les banques rassemblent une multitude de parties prenantes dont la gouvernance doit en tenir compte. Les parties prenantes sont l'ensemble des personnes physiques ou morales qui sont concernées et qui peuvent influencer les décisions d'une entreprise. Elles peuvent être internes ou externes à la banque.

Article à lire : Tout savoir sur le marché boursier

Les parties prenantes internes font partie de l'effectif de la banque (les dirigeants, les salariés, etc.). Quant aux parties prenantes externes, on a: les banques filiales, les clients, les fournisseurs, etc.

Les parties prenantes actives prennent part aux décisions de la banque alors que les parties prenantes passives subissent les décisions de la banque. Le poids de chaque partie prenante a des répercussions sur la gouvernance d'entreprise. Les parties prenantes actives auront tendance à privilégier leurs intérêts au détriment de ceux des autres.

Les actionnaires majoritaires par exemple vont chercher à imposer leur volonté au détriment des actionnaires minoritaires. Dans cette logique, la banque fait face à de nombreux conflits d’agence. Non seulement avec les partenaires internes, mais aussi avec les partenaires externes. Cette situation est encore plus accentuée dans les banques islamiques.

🌿 Comment réduire les conflits d’intérêts dans les banques ?

Dans ce que nous venons de dire, il est clair que la gouvernance bancaire doit faire face à plusieurs types de conflits d’intérêts. Pour faire ce travail, la gouvernance bancaire dispose d’un certain nombre de mécanismes dits les mécanismes de gouvernance.

Etymologiquement, un mécanisme est un assemblage d’éléments dont certains peuvent se déplacer par rapport aux autres. Cet assemblage ne constitue donc pas un solide. Chacun élément est indépendant. Les conflits d’agence avec les créanciers se règlent par des mécanismes tels que les garanties contractuelles, les procédures légales de règlement judiciaire, le marché de l'information financière, voire des mécanismes informels tels que la réputation.

Ces différents mécanismes ne jouent pas forcément des rôles équivalents et leurs importances dépendent de la nature et de l'activité de l’entreprise. Dans le système de gouvernance, cet assemblage peut se décomposer en deux catégories :

✔️ Les mécanismes construits ou « intentionnels »

Dans cette catégorie on a le droit de vote au conseil d’administration (CA), les caractéristiques du CA (taille, transparence, indépendance, etc.) et les comités (d’audit, de rémunération...). Les systèmes de rémunération et le profil du dirigeant font également partir de cette catégorie. Le principal mécanisme de gouvernance bancaire est le conseil d’administration.

✔️ Les mécanismes « spontanés »

Cette catégorie de mécanismes est liée à la concurrence sur les marchés. Quels qu'ils soient, ces mécanismes ont vocation à réduire les conflits d’agence entre les parties prenantes. Ainsi, pour les grandes entreprises cotées, certains auteurs considèrent que le mécanisme dominant est le marché des dirigeants. Les dirigeants chercheront à bien gérer les entreprises pour maximiser leur réputation et leur valeur sur ce marché.

Article à lire : Comprendre une banque islamique

A côté du marché des dirigeants existe un autre mécanisme spontané, la régulation. La régulation bancaire est vue comme le fait d'encadrer et de contrôler l'activité bancaire, en la soumettant au respect des diverses normes, pour en maîtriser les risques afin de préserver la sécurité des déposants, la stabilité du système financier et les grands équilibres économiques.

Pour arriver à cette fin, la régulation bancaire s'appuie essentiellement sur la réglementation et la supervision. La règlementation bancaire consiste en priorité à fixer le niveau de ressources minimales, ou ratio de fonds propres dans le jargon, que doivent détenir les banques pour être en capacité de résister à un choc financier.

🌿 En résumé...

Une gouvernance bancaire de qualité est d’une nécessité sans précèdent si l’on veut maintenir la confiance des autres parties prenantes. Selon un rapport du comité de Bâle publié en 2015, la gouvernance d’entreprise a pour objectif de renforcer les responsabilités collectives du conseil d’administration en matière de surveillance et de gestion des risques. Du fait de la nature des activités bancaires, la gouvernance est un élément important pour la solidité et le développement des banques.

Le fait de gérer les dépôts des clients, de leur octroyer des crédits et d’avoir accès à des informations confidentielles sur la clientèle, accroît la nécessité d’une gestion efficace et efficiente ; d’une réglementation et d’une supervision plus rigoureuses (El Marzouki et Benlechehab, 2017). En outre, les banques sont plus exposées aux conflits d’agence par rapport aux autres formes d’entreprises. Laissez vos avis dans les commentaires. Cependant, si vous souhaitez prendre le contrôle de vos finances personnelles en six mois, je vous recommande fortement ce guide.

Laisser un commentaire